Статус плательщика ИП в платежке — что это такое и какой указывать

Содержание:

Гражданин, который для ведения коммерческой деятельности, зарегистрировался как индивидуальный предприниматель, обязан осуществлять оплату налогов и страховых взносов. Такого рода платежные операции осуществляются с использованием платежных поручений, в которых указываются нужные реквизиты, в том числе и статус плательщика налогов.

Что такое статус плательщика налогов

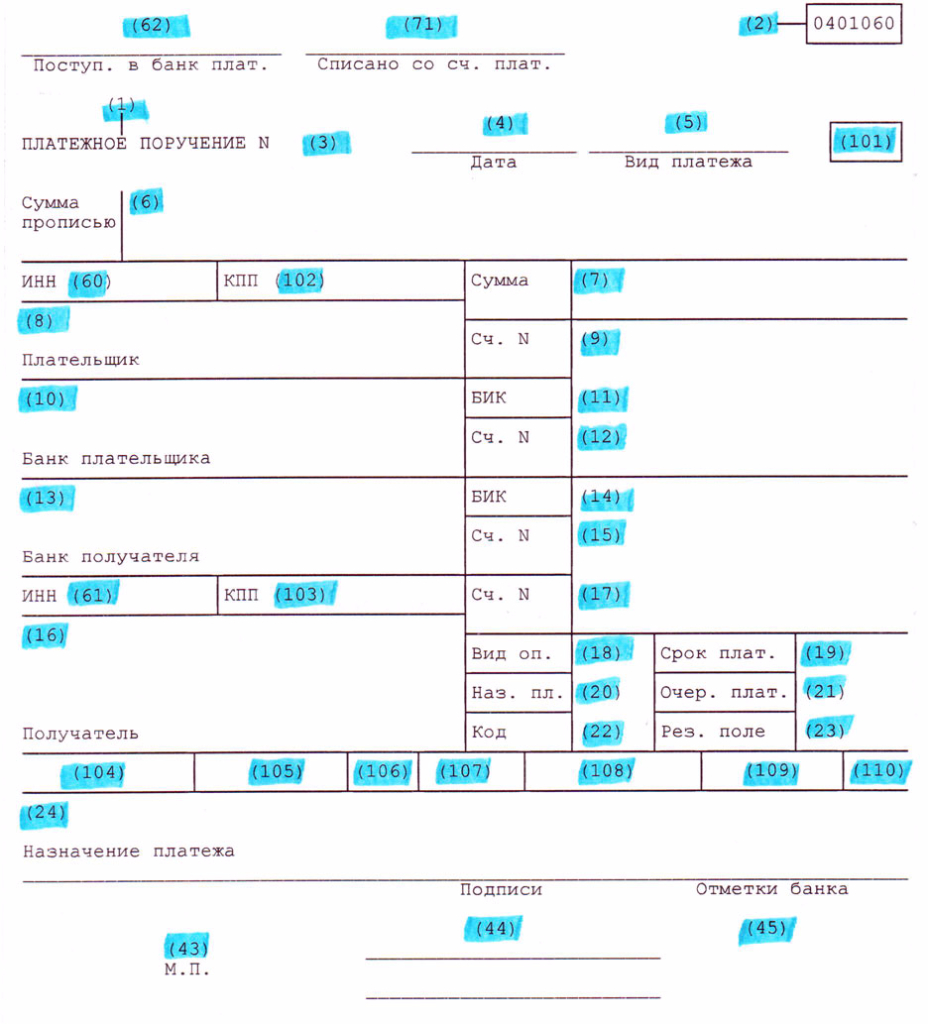

В платежном поручении в поле «101» требуется выбрать статус плательщика. Это реквизит, указывающий на правовое положение объекта, который эту операцию осуществляет. Он определяется в зависимости от того, какой деятельностью занимается гражданин.

Статус плательщика налогов — это код, имеющий значение от 1 до 30. Индивидуальные предприниматели (ИП) должны указывать в поле «101» код «09».

Статус плательщика: где он используется для ИП

Индивидуальные предприниматели используют код, обозначающий статус налогоплательщика ИП, при осуществлении ряда платежей. А именно:

- уплата налогов;

- внесение страховых взносов;

- уплата госпошлин;

- оплата штрафов.

Ранее для ИП применялось два кода плательщика — «09» и «14». Если предприниматель уплачивал взносы лично за себя, то в платежке указывался код «09», при оплате за сотрудников фигурировал код «14». То есть требовалось заполнять два поручения с разными кодами.

Что ИП должен указывать в платежном поручении

Предприниматель может сам выбрать систему налогообложения, например, УСН или ЕНВД. В зависимости от характера осуществляемого платежа в поручении указываются определенные реквизиты. Далее подробнее для каждого отдельного случая.

При оплате УСН

Если предприниматель производит выплаты, находясь на упрощенной системе налогообложения (УСН), он должен заполнить соответствующие поля в платежке определенным образом. Каждое из них имеет свой номер.

| 5 | Не заполняется. |

| 24 | Прописывается назначение платежа. В данном случае «Налог по УСН за 2018 г.». |

| 21 | Указывается цифра «5». |

| 101 | Статус плательщика ИП УСН «09». |

| 102 | Пустое. |

| 103 | Предназначено для введения КПП (Код причины постановки на учет). При регистрации ИП он не присваивается. |

| 104 | Указывается КБК (Код бюджетной классификации). Для УСН два разных кода: 18210501011011000110 — для налога с дохода; 18210501021011000110 — для налога с прибыли («Доходы минус Расходы»). |

| 105 | Предназначено для ОКТМО (Общероссийский классификатор территорий муниципальных образований). |

| 106 | Используется соответствующие обозначения:

|

| 107 | Прописывается период, за который вносится оплата. Например, если за год, то " ГД.00.2019«. |

| 108 | Отметка «0». |

| 109 | Вписывается дата сдачи декларации УСН в случае внесения средств за год. Если вносится аванс по УСН, ставится «0». |

| 110 | Не заполняется. |

Также в поручении указываются реквизиты налоговой службы. Их можно узнать либо на сайте ФНС (Федеральной налоговой службы), либо в отделении перед заполнением платежки.

Код ОКТМО, который указывается в поле «105», нужно также уточнить. Есть несколько вариантов, где это узнать:

- на сайте ФНС (сервис «Узнай ОКТМО»);

- на сайте Росстата (по ИНН либо ОГРН);

- непосредственно в отделении ФНС.

Все платежные поручения для уплаты налогов и взносов, которые осуществляются предпринимателем на упрощенке, заполняются практически одинаково. Но все же есть некоторые отличия и нюансы.

Уплата НДФЛ

Индивидуальный предприниматель платит НДФЛ (Налог на доходы физических лиц) в случае, если сам выступает в роли наемного работника, либо таковые имеются в штате. Для его оплаты применяется система платежных поручений, принцип заполнения которых практически идентичен тому, который применяется для оплаты единого налога.

Отличаться будут записи в определенных полях.

- в поле «24» указывается назначение платежа — «НДФЛ за август 2018 г.»;

- в поле «109» ставится дата, которая соответствует дате подписания декларации по НДФЛ;

- в поле «104» указывается КБК в зависимости от того, платит ИП налог за себя или за сотрудников: для платежа за себя КБК — 18210102020011000110; для платежа за сотрудников — 1821010201010011000110.

При уплате НДФЛ для предпринимателей, которые занимаются определенным видом деятельности, существуют льготы. Так, например, глава КФХ (крестьянско-фермерское хозяйство), который зарегистрирован как ИП, может не оплачивать НДФЛ в течение пяти лет с момента постановки на учет.

Также может возникнуть вопрос, если ИП платит НДФЛ за сотрудников, какой статус указывать? Ответ прост — «09».

Страховые взносы за работников

Если предприниматель имеет в своем штате наемных работников, он обязан вносить за них ежемесячные страховые взносы.

Соответствующие выплаты производятся в:

- ПФР (Пенсионный фонд России);

- ФСС (Фонд социального страхования);

- ФФОМС (Фонд обязательного медицинского страхования).

В ФСС предприниматель вносит за работников два вида выплат на страхование от:

- несчастных случаев на производстве;

- на случай потери трудоспособности (и материнства).

Эти выплаты осуществляются только в том случае, если соответствующий пункт прописан в трудовом договоре между ИП и сотрудником.

В ПФР осуществляются выплаты на пенсионное страхование, а в ФФОМС производятся отчисления за медицинскую страховку.

Основой для расчетов суммы платежей являются все выплаты, полученные работником от руководителя. Также учитываются оплаты за больничный и отпуск.

Оплата страховых взносов, так же, как и уплата налогов, производится с использованием платежных поручений. К их заполнению стоит подходить весьма ответственно и контролировать все изменения.

Приемом и администрированием страховых выплат занимается ФНС. В поле «Получатель» в платежке нужно указать краткое название федерального казначейства и отделения налоговой службы по месту регистрации. Узнать реквизиты для оплаты можно на сайте ФНС.

В поле «104» требуется указать КБК. Для каждого вида взносов есть определенная комбинация:

- КБК для страховых пенсионных отчислений — 18210202010062110160;

- КБК для платежей за медицинское страхование — 18210202101082013160;

- КБК для отчислений взносов на случай временной нетрудоспособности — 39310202090071000160;

- КБК для оплаты взносов на случай несчастного случая на производстве — 39310202050071000160.

В поле «101» указывается статус плательщика. Для ИП это «09».

В связи с нововведениями может возникнуть вопрос, какой статус в платежке страховые взносы для ИП — «09» или «08»?

С 2019 г. во всех платежных поручениях ИП должен указывать в поле «101» статус «09». Исключением являются только платежи в ФСС, в этом случае указывается статус «08».

Образец платежного поручения со статусом

Оплата налогов и страховых взносов необходима для честного ведения коммерческой деятельности. Соответственно, и к заполнению документов для ее осуществления нужно подходить ответственно и вовремя применять все нововведения.

Чтобы понять, где именно находится определенное поле, следует внимательно рассмотреть образец бланка. Каждое поле пронумеровано, чтобы по цифре можно было узнать, какие именно реквизиты должны быть в нем указаны.

Что делать при ошибке

Иногда предприниматели допускают ошибки при заполнении платежных поручений. Некоторые из них критичны, а некоторые нет.

Самыми серьезными являются те, которые влекут за собой штрафы. Такими являются:

- неверно указан код ЕГРПОУ;

- неправильно указан расчетный счет.

Если ошибка не была вовремя обнаружена, денежные средства не поступят по назначению, и платеж будет считаться просроченным.

Если предприниматель сам обнаружил подобное несоответствие, он может подать заявление в налоговую службу либо в банк для возврата средств. Платеж должен быть осуществлен заново.

Есть также поля, допущение ошибок в которых не повлечет за собой тяжелых последствий. А именно:

- налоговый период;

- статус;

- номер и дата поручения;

- основание и тип платежа.

Тем не менее, ФНС может применить за такие ошибки штрафные санкции. Предприниматель может оспорить их в суде, и скорее всего решение будет принято в его пользу.

Распространенной ошибкой является неверно указанная комбинация КБК. Если предприниматель обнаружил свою оплошность вовремя, то проблема может быть решена. Следует написать заявление в ФНС и приложить к нему копию неверно заполненного платежного поручения и выписку из банка.

Из вышесказанного можно сделать вывод, что большинство допущенных ошибок можно исправить. Но все же лучше заполнять платежки внимательно и уточнять актуальность всех реквизитов.

Статус плательщика ИП указывается во всех платежных поручениях на оплату налогов и страховых взносов. Практически во всех случаях ставится номер «09», кроме оплаты взносов в ФСС. К заполнению платежек стоит относиться ответственно. Допущение ошибок может повлечь за собой штрафы. Если допущенная промашка была обнаружена, следует незамедлительно обратиться в отделение налоговой службы с соответствующим заявлением.