Налоговый период при закрытии ИП на ЕНВД — какой код указывать

Содержание:

Открытие и закрытие ИП является одной из самых простых процедур при начале ведения личного бизнеса. Но если неправильно провести процедуру, могут возникнуть последствия, которые получится разрешить только в судебном порядке. Легче всего в этом плане завершать деятельность в конце отчетного периода, в таких случаях большинство проблем уходит. Но не всегда получается попасть именно в этот срок, порой ликвидация требуется намного раньше.

Причины закрытия ИП на ЕНВД

Законодательство регулирует вероятные причины закрытия ИП, определяя отдельные коды для основания прекращения функционирования бизнеса. Чтобы прекратить предпринимательство потребуется указать, что послужило причиной подобного решения. Это может быть завершение деятельности предпринимателя или переход в другую сферу бизнеса или формирование юридического лица и так далее.

Независимо от выбранной причины для ликвидации в обязательном порядке придется взаимодействовать с налоговой службой. Одним из способов отчетности является декларация, которая в случае закрытия может изменяться.

Какие документы нужно предоставить налоговой

Предприниматель должен внимательно подойти к этому вопросу, так как обращение не в ту налоговую службу приводит к возникновению проблем, так как в орган не поступили необходимые бумаги. Требования к предпринимателю при ликвидации устанавливают, что подавать документацию можно только в орган управления, который открывал регистрацию.

При закрытии предприниматель должен отправить в налоговую пакет из следующих бумаг:

- заявление с прошением о закрытии;

- ликвидационная декларация;

- подтверждение отсутствия долгов перед фондами;

- чек или квитанция подтверждения оплаты государственной пошлины.

Существует четыре способа подачи документов:

- лично — предприниматель обращается в отделение налоговой службы, передает пакет документов инспектору, который принимает его исключительно под свою расписку, после этого должностное лицо должно ожидать в течение 5 дней для получения ответного письма, где будет указано подтверждение закрытия ИП;

- онлайн — для этого необходимо посетить официальный сайт ФНС, куда через специальную форму загружаются все нужные бумаги, заверение проводится при помощи электронной подписи;

- по почте — в налоговой службе к обработке принимаются исключительно документы, пересланные заказным письмом с уведомлением, а для отправителя действует дополнительный важный нюанс — все бумаги должны быть заверены нотариусом, после чего составляется опись;

- через доверенное лицо — к списку документов добавляются нотариально заверенная доверенность и паспорт представителя.

Как заполнить декларацию при закрытии ИП на ЕНВД

При составлении отчета все данные должны быть занесены справа налево. Если ячейку не нужно заполнять, то для отметки отсутствия информации необходимо ставить прочерк. Если показатель не целый, его нужно округлить до целого числа в соответствии с математическими правилами (если остаток 4 и меньше — единица не прибавляется, если остаток 5 и больше — единица прибавляется). К каждому отчету предъявляется ряд требований:

- цвет ручки — черный или синий;

- код налогового периода должен быть указан точно;

- заполняется печатными буквами;

- используются только заглавные буквы;

- страницы нумеруются как 001, 002, …;

- на первой странице должна иметься дата и подпись предпринимателя;

- оттиск печати требуется только если она имеется на титульном листе.

Отчет составляется строго на листах формата А4, на которых заполняется только одна сторона. Декларация не передает информации относительно штрафов и пени. Если была допущена ошибка, то необходимо полностью переписать лист, так как отчет не будет принят с исправлениями или помарками.

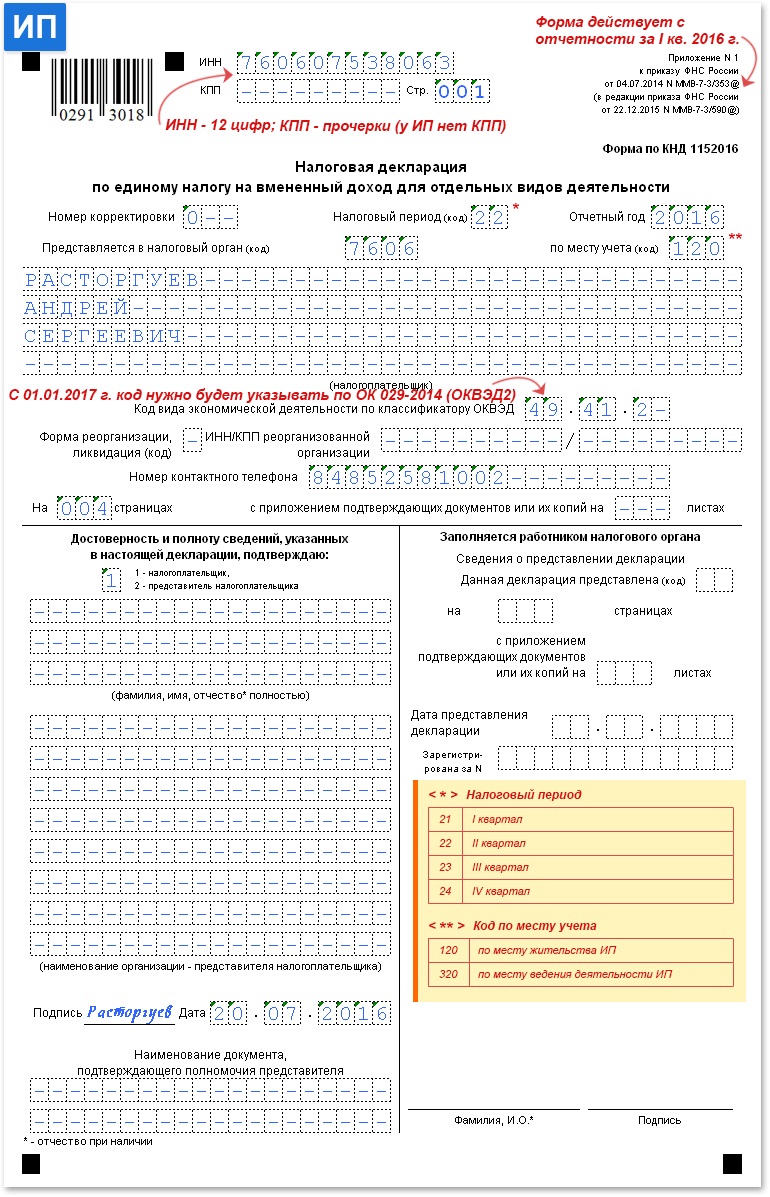

Пример заполнения формы

Заполнение формы при закрытии ИП не отличается от остальных случаев. Необходимо учитывать только необходимость указания специального кода для передачи информации о прекращении деятельности.

Декларация ЕНВД при ликвидации ИП пример заполнения:

Для всех форм налогообложения используется единый бланк, на котором и будет указываться необходимая информация для ФНС.

Какой налоговый период указывать

Налоговая служба разделяет весь год на четыре равных квартала. За каждый из них предприниматель обязан составлять и отправлять отчетность. Код должен быть указан во всех декларациях.

Код ликвидации ИП в декларации по ЕНВД можно определить в соответствии с этой таблицей:

| Код | Квартал |

| 21 | 1 |

| 22 | 2 |

| 23 | 3 |

| 24 | 4 |

| 51 | 1 при ликвидации |

| 52 | 2 при ликвидации |

| 53 | 3 при ликвидации |

| 54 | 4 при ликвидации |

Налоговый период при закрытии ИП ЕНВД является важным условием при оформлении декларации. Для этого есть две причины:

- Налоговый период является стартом для отсчета необходимости отправки декларации.

- Необходим для организации отчетности в соответствии со строгими условиями сроков подачи и уплаты налогов. Если закрытие предприятия происходит во время налогового периода, то в учет будут браться только те месяцы, когда ИП работало.

Также необходимо указывать код при снятии компании с учета. Он зависит от причины закрытия ИП:

- 0 — ликвидация;

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — одновременное разделение и присоединение.

Закрытие ИП на ЕНВД до окончания отчетного периода

У ИП нет препятствий, чтобы завершить деятельность до момента подачи налоговой декларации. Проблемы могут возникнуть только из-за вопросов, которые связаны с количеством средств, выплачиваемых в ФНС. Ведь при ликвидации через 20 дней нет оснований оплачивать полный налоговый квартал в 90 дней.

В целях сохранения средств предпринимателей был создан специальный механизм, используемый при сдаче финальной отчетности. ЕНВД — это форма налогообложения, когда размер налога определяется не в зависимости от доходов и расходов. Сумма заранее фиксирована и отсылается ФНС в установленный срок. Поэтому факт работы не будет иметь значения при составлении последней декларации. Основанием для взимания закрепленной суммы является наличие статуса ИП.

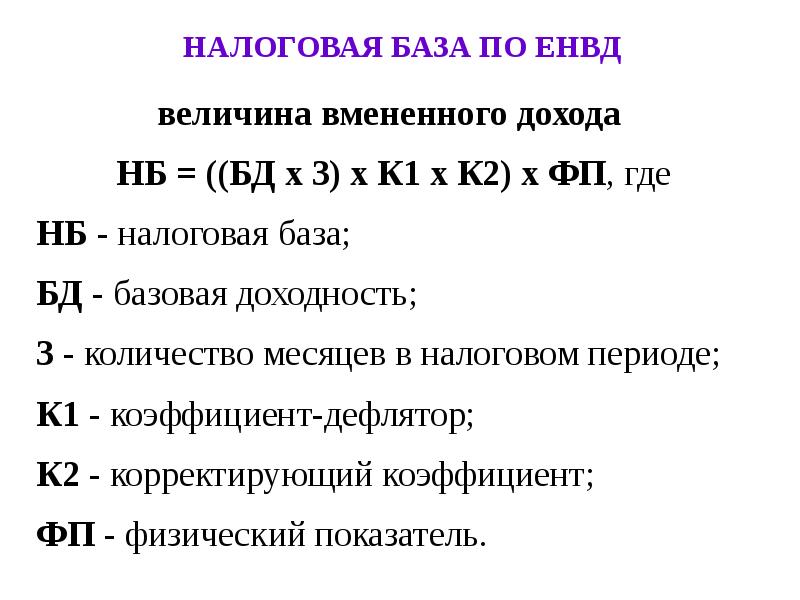

Определение размера налога осуществляется на основании нескольких показателей и коэффициентов, закрепленных на государственном или муниципальном уровне. Чтобы корректнее определять размер налога существует физических показатель для определения размера бизнеса в цифрах. Зависит от количества работников, площади в кв.м. и других показателей. Когда работодатель отпускает всех сотрудников, продает технику и помещение, то его физический показатель составит 0. Эта цифра должна указываться в декларации в соответствующем поле.

В какой срок ИП нужно подать декларацию

Налоговый период ЕНВД при закрытии ИП не отличается от сроков, установленных для предпринимателей, использующих альтернативные варианты налогообложения. Налоговая служба делит год на четыре трехмесячных периода, по окончании каждого необходимо передавать информацию о деятельности предпринимателя.

| Квартал | Срок передачи декларации | Срок уплаты |

| 1 | 20 апреля | 25 апреля |

| 2 | 20 июля | 25 июля |

| 3 | 20 октября | 25 октября |

| 4 | 20 января | 25 января |

Если декларация была передана в налоговую службу не в установленный срок, то индивидуальный предприниматель понесет административную ответственность. В соответствии со статьей 119 НК РФ штраф будет составлять 5% от неуплаченных налогов по причине упущения крайней даты отправки документации.

Чтобы избежать необходимости оплаты штрафа потребуется представить доказательства наличия уважительной причины, по которой произошла задержка. Для предпринимателя может подойти справка из больницы.

Окончанием процедуры закрытия является получения соответствующей справки. Она выдается на шестой день в налоговой инспекции. Также потребуется выписка из ЕГРИП.

Налоговый период при ликвидации предпринимательства не отличается от стандартного. Также на нюансы не влияет используемая система налогообложения. Меняется только сумма налогов, если в отчетного течение периода бизнес функционировал не полностью.

*Цены актуальны на июль 2019 г.