КБК для ЕНВД для ИП — что это такое и где его можно взять

Содержание:

Как и все граждане, индивидуальные предприниматели также оплачивают налоги. Для их уплаты в России используют специальные коды бюджетной классификации. И если обычным работникам они никогда не пригодятся, то предприниматели должны понимать, как работают КБК, где они могут их узнать, где их нужно указывать и какие коды действуют для его режима налогообложения, ведь даже для основных они будут разными.

Что такое КБК

Итак, чтобы иметь полную картину, как в РФ уплачиваются налоги и как они распределяются стоит более подробно разобраться, что такое КБК, для чего оно нужно и как работает.

Код бюджетной классификации — это последовательность из 20 чисел, которые стоят в специальном порядке. Каждое число привязано к определенной группе бюджета, и именно туда будут направлены налоговые отчисления. Для каждого вида оплаты, будь то сам налог, штрафные пени, проценты и прочее предусмотрены разные коды.

То есть, когда предприниматель заплатит налоги, по коду в компьютерной базе ФНС можно будет посмотреть, кто заплатил деньги и куда они пошли.

Где можно узнать этот код

Получается, что для уплаты налоговых сборов очень важно правильно указать числа, иначе сбор может быть вовсе не засчитан, возвращен обратно или пойдет не по назначению. Те, кто тесно связан с платежами, знают, что налоговики никогда не будут сами исправлять неверно заполненные документы. Поэтому, чтобы таких недоразумений не происходило, нужно знать свой КБК для ЕНВД для ИП.

Узнать код, как нестранно, можно:

- в налоговой по месту осуществления деятельности, где, собственно, и будет происходить оплата;

- в самой платежке (в ФНС иногда есть готовые распечатки);

- если оплата будет производиться онлайн, то на официальном сайте ФНС по ссылке можно увидеть актуальные для ЕНВД в 2019 году для ИП КБК — https://www.nalog.ru/rn77/taxation/kbk/yul/snr/envd/. Не стоит переживать, что на сайте указаны данные для московского региона, ведь они едины для всей страны и будут действовать как в Москве, так и в Крыму или на Камчатке.

КБК присутствует не только в налоговой практике для ИП. Например, оплачивая транспортный налог или школу для ребенка, в квитанции также будет присутствовать этот код, только соответствующий назначению оплаты. Хотя, имея квитанцию, код уже будет указан в платежке, его можно узнать в полном справочнике, который есть в открытом доступе в Интернете.

Какие КБК для ИП на ЕНВД действуют сейчас

Налог на единовременный доход — очень удобный способ отбросить все бюрократические изыскания. ИП, чей вид деятельности есть в списке разрешенных для ЕНВД, могут делать всего один платеж в квартал. Не нужно платить НДФЛ, налог с прибыли, налоги на имущество, НДС и проч. Уплата производится в последний месяц квартала до 25 числа, то есть в апреле, июле, октябре и январе.

КБК для ЕНВД в 2019 г. для ИП остались прежними. Последние изменения произошли в 2017 г. Для вмененки существует всего четыре кода бюджетной классификации, что означает, оплачиваемые налоги распределяются только на четыре сферы бюджета:

- оплата самого единого налога происходит по одному основному коду — 182 1 05 02010 02 1000 110;

- для пени — 182 1 05 02010 02 2100 110;

- для штрафов — 182 1 05 02010 02 3000 110;

- для процентов — 182 1 05 02010 02 2200 110.

Код единого платежа одинаков как для предпринимателей, так и организаций разных форм управления, а оплата штрафов, пени и процентов уже отличается.

Так, КБК на работников будут следующие:

- по обязательному пенсионному страхованию за работника — 182 1 02 02010 06 1010 160, за себя — 182 1 02 02140 06 1110 160 (за себя ИП оплачивает в ПФР 1 % от совокупного годового дохода, оплата производится раз в год);

- отчисления по обязательному медицинскому страхованию за работника оплачиваются по — 182 1 02 02101 08 1013 160. За себя медицинскую страховку предприниматели могут не оплачивать, но для них код тоже предусмотрен — 182 1 02 02103 08 1013 160;

- отчисления в Фонд социального страхования на работника производится по — 182 1 02 02090 07 1010 160, за себя — 393 1 02 02050 07 1000 160.

Где указывается код бюджетной классификации

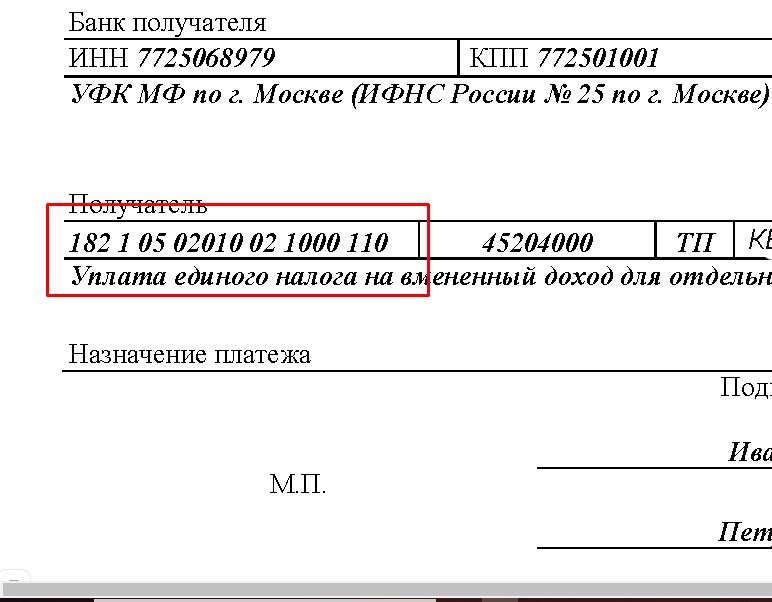

Каждый предприниматель при оплате налога может найти код бюджетной классификации в самой платежке, которую он может получить по месту уплаты налога, либо распечатать самому. Платежка для ЕНВД имеет свой определенный вид и код указывается в поле «104».

Формулировка «поле 104» мало что говорит рядовому предпринимателю. Поэтому лучше взглянуть на саму платежку. Внизу прямо под словом «Получатель» есть поля с нумерацией. Первое поле с набором из 20 чисел и будет кодом. Перед каждой уплатой платежа стоит обращать внимание на соответствие чисел, указанных на официальном сайте ФНС.

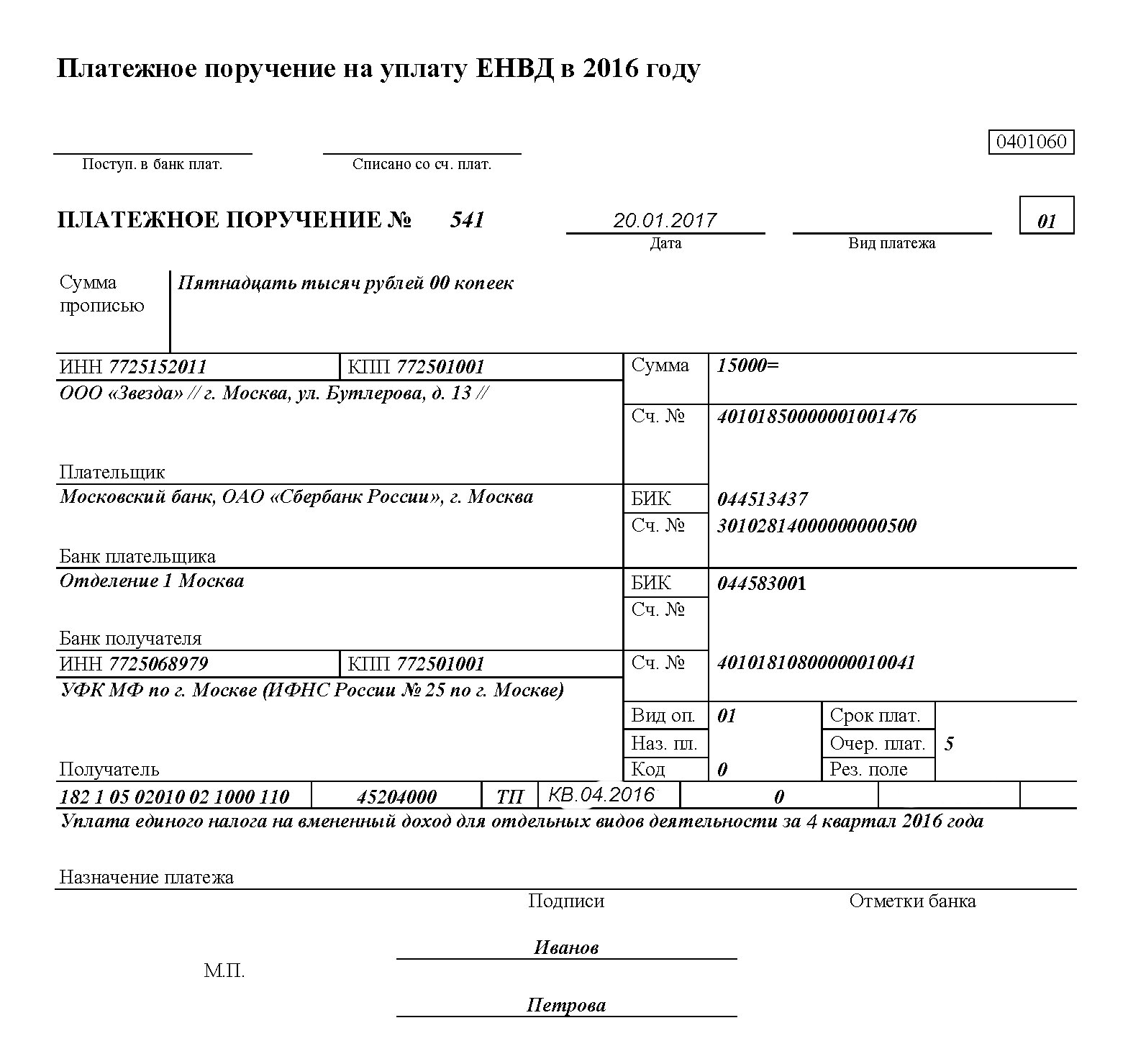

Образец платежного поручения для ЕНВД

Чтобы не терять время на заполнение платежек в налоговой, предприниматель может заполнить их самостоятельно заранее, для этого нужно распечатать образец платежного поручения и правильно заполнить.

В первом случае указан КБК на оплату единого основного налога, а во втором он меняется в соответствии с назначением платежа.

Получается, что все отчисления в казну, которые осуществляют граждане страны, имеют свой код бюджетной классификации. КБК нужен для отслеживания и формирования бюджетных средств по определенному назначению. Оплачивая транспортный налог по соответствующему КБК, гражданин пополняет раздел бюджета по ремонту дорог, оплачивая налог по ЕНВД, деньги идут в бюджет муниципалитета, на территории которого осуществляет деятельность ИП.

При осуществлении платежа ИП должен самостоятельно проверять актуальность КБК на сайте ФНС или непосредственно в самой налоговой. Для оплаты единого налога, пени, штрафа, процентов, отчислений за наемных работников и за самого предпринимателя предусмотрены разные кода, приведенные выше. Для оплаты платежей по ЕНВД предусмотрена своя форма платежки.