ИП на «Доходы минус расходы» УСН — как вести учет и сдавать декларацию

Содержание:

В настоящее время в российском налоговом законодательстве существует немало специальных режимов налогообложения, которые представляют собой более упрощенный вариант отчетности и выплаты сборов и платежей в казну. Среди них – упрощенная система налогообложения (УСН). Система для ИП «Доходы минус расходы» является самой популярной среди предпринимателей. В рамках данной статьи – основные ее характеристики.

Что такое УСН «Доходы минус расходы»

Главные специфические характеристики данного режима, которые необходимо знать ИП при применении, следующие:

- год – это отчетный период;

- уплате подлежит только один единственный налог;

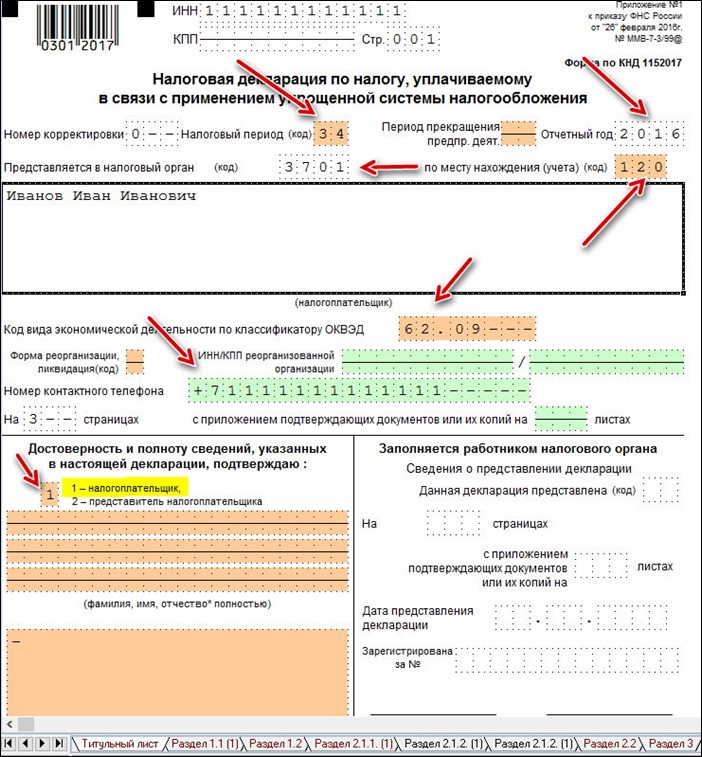

- каждый год (отчетный период) сдается декларация по утвержденной форме;

- объект для расчета сумм платежей – «доходы за вычетом расходов»;

- ставка варьируется в пределах 5-15 процентов, она зависит от регионального законодательства.

Прочие требования к данной системе более подробно освещены в ст. 246.18 НК РФ.

Условия применения для ИП

Для возможности применения ИП данной системы необходимо соблюдение следующих критериев:

- Численность нанятого персонала не может быть выше 100 человек.

- У ИП не может быть открыто представительств и филиалов в других городах и областях.

- За 9 месяцев величина суммарной выручки не может быть выше 112,5 млн руб., а за год – 150 млн руб.

Ставка по налогам

По закону ставка по данной системе предусмотрена 15 % от суммы, полученной путем вычитания из доходов величины расходов предпринимателя.

Разрешено менять данную ставку на местном уровне региональным властям в сторону уменьшения. Ставка может быть изменена на местном уровне с учетом особенностей территории, а также с учетом характера хозяйствования бизнесмена. Ставки могут быть от 0 до 15 %.

Среди льготных ставок можно выделить следующие.

| Регион | Принимаемая ставка, % | Вид деятельности |

| Москва | 10 | Растениеводство, животноводство, спортивная деятельность, научные разработки, обрабатывающие производства и др. |

| Санкт-Петербург | 7 | Для фирм любой ОПФ с использованием УСН «доходы минус расходы» |

| Ростовская обл. | 10 % | По всем субъектам УСН «Доходы минус расходы» |

| 5% | Для субъектов с инвестированием | |

| Красноярский край | 0 % | Для ИП, которые встали на учет с 01.07.2015 и работающих по направлениям, указанным в законе № 8-3530 от 25.06.2015 (сельское хозяйство, строительство, транспорт и т.д.) |

Образец расчета. К примеру, величина полученной выручки ИП за год равна 10 млн руб. Расходы составили 8 млн руб. Расчет:

- База для налогообложения исчисляется так: 10 — 8 = 2 млн руб.

- В расчет выплат входят значения: 2 * 0,15 = 0,3 млн руб.

- Значение минимального налога составит: 10 * 0,01= 0,1 млн руб.

Платить надо 0,3 млн руб., эта сумма превышает минимальное значение.

Минимальный налог – это сумма, требуемая к оплате ИП при УСН «Доходы минус расходы» в случае, когда величина исчисленного налога ниже 1% от суммы доходов.

Как вести учет на упрощенке «Доходы минус расходы»

Учет при использовании ИП УСН «Доходы минус расходы» требует обязательного формирования КУДиР (книги учета доходов и расходов).

Существующие правила формирования книги:

- формирование происходит за весь год, в случае отсутствия деятельности она также составляется;

- заполнение всех разделов по доходам и затратам, применяемым для снижения базы по налогу, заполняются по строгому порядку;

- прописанные суммы для ИП: доходы и расходы, подтверждаются ссылкой на документы (дата, номер и прочие ссылки);

- при изменении применяют знак «минус»;

- все данные записываются в хронологическом порядке, а в конце отчетного периода подводятся итоги;

- перечень доходов, расходов указан в регламентированном перечне, указанном в ст. 346.15 и 346.16 НК РФ.

Занесенные в КУДиР исходные значения используются далее для определения налога при оплате в виде аванса. После истечения отчетного года в книге отражаются общие показатели.

Налоговая служба проводит контроль исчисленных значений по следующим критериям:

- достоверность и правильность учетных данных, отраженных в декларации;

- верность учета доходов и затрат;

- подтверждение затрат документально;

- верность исчисления самого налога УСН по данным кварталов и всего года.

Книга может иметь как бумажный, так и электронный вид. Можно применять разные спецпрограммы. В конце года она формируется, подшивается и заверяется самим индивидуальным предпринимателем.

Когда нужно сдавать декларацию

Рассмотрим две ситуации:

- ИП без нанимаемого персонала;

- ИП с работниками.

Срок сдачи декларации: конец апреля года, следующего за отчетным. Когда он выпадает на выходной, то переносится на ближайший рабочий день. В 2019 году – это 3 мая.

Во втором случае к указанной форме декларации следует добавить отчетность ИП за своих работников перед разными органами. Среди таких документов:

- расчет по страховым взносам в ФНС (взносы в ПФР, ОМС);

- отчетность в органы ФСС;

- СЗВ-Стаж или СЗВ-М в Пенсионный фонд;

- 6-НДФЛ в органы ФНС;

- 2-НДФЛ за сотрудников в органы ФНС.

Основные правила сдачи годовой декларации по налогам:

- предоставлять надо лично ИП;

- возможна сдача по доверенности, которая заверяется нотариально;

- сдача через сайт ФНС;

- возможен вариант отправки по почте.

Основные преимущества и недостатки

Основным преимуществом данной системы является минимум документации для отчетности и оптимизация платежей и сборов по налогам. Рассмотрим другие характеристики для ИП УСН «Доходы минус расходы».

Положительные моменты применения системы:

- Очень простая организация системы учета. ИП не обязан нанимать специалиста бухгалтерии с целью оказания помощи. Отсюда и экономия на расходах.

- Избрание объекта и ставки налогообложения остается за самим предпринимателем.

- По итогам отчетного периода (года) сдается декларация.

- Данный режим совместим с другими.

- Нет надобности исчислять и отчитываться по другим налогам: НДС, на прибыль, на имущество и т. д.

- Контроль со стороны налоговиков ниже.

- Из-за отсутствия необходимости выплачивать налог на прибыль, вероятность появления вопросов по убыткам минимальна.

Однако у системы есть и отрицательные стороны:

- Так как при УСН отсутствуют выплаты по НДС, то крупным компаниям не всегда интересна работа с такими ИП. Они заинтересованы в получении НДС для того, чтобы уменьшать свою базу для налогообложения.

- Если у компании будут нарушены критерии применения УСН, то право применения такой системы будет недоступно для ИП до следующего года.

- Нельзя открывать филиалы и представительства в других городах.

- Список расходов строго регламентирован. Все расходы должны быть подтверждены, что является трудоемким процессом.