3-НДФЛ для ИП на УСН без работников — нужно ли сдавать декларацию

Содержание:

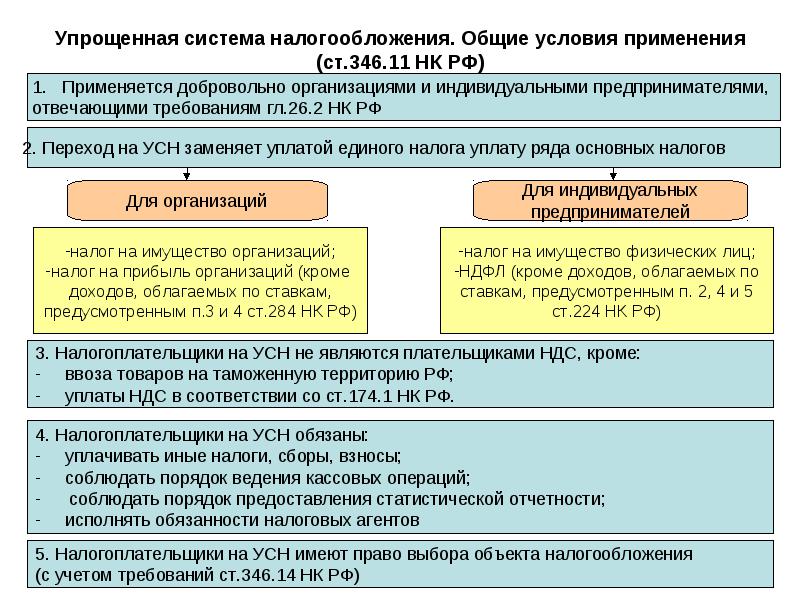

Для частных предпринимателей существует несколько моделей налогообложения, на каждой из них платятся определенные налоги. Декларировать и платить 3 НДФЛ для ИП на УСН без работников нужно только в исключительных случаях. Бизнесмен может выбрать выгодный режим для своего дела, чтобы платежи были посильными, но в тонкостях лучше разобраться заранее.

Нужна ли 3-НДФЛ для ИП на УСН

3-НДФЛ – это налог на доходы физических лиц, уплачиваемый предпринимателем государству. Это постулировано пунктом 1 статьи 207 налогового Кодекса РФ. Он взимается при классической системе налогообложения, то есть при ОСНО. При «упрощенке» выплачивается лишь в исключительных случаях, например, если получен доход не из-за коммерческой деятельности или утеряно право на упрощённую систему, так как выручка превысила нормативную.

Например, индивидуальным предпринимателем был продан земельный участок, автотранспорт или моторная лодка. Он получил деньги, не связанные с коммерческой деятельностью ИП, и должен внести получение дохода в декларацию. Другой случай – доход ИП превысил 112,5 миллионов рублей, или число работников превышает 100 человек. Предприятие теряет право на упрощенку. Оно должно перейти на обычный режим налогообложения и представлять отчетность в обычной форме, в том числе, сдавать НДФЛ-3.

Самая непростая с бухгалтерской точки зрения система – ОСНО, или общая система налогообложения. При этой системе платится НДФЛ-3, являющийся аналогом налога на доходы обычных физических лиц – не предпринимателей. Нужно также декларировать НДС, платить страховые взносы за сотрудников и за себя. Чтобы упростить бухгалтерскую отчетность, бизнесмены часто переходят с ОСНО на другие налоговые режимы.

ИП с работниками и без

Предпринимателю разрешается вести бизнес, как с наемными сотрудниками, так и без них. Поэтому на вопрос, должен ли владелец ИП сдавать декларацию 3 НДФЛ на УСН, ответ всегда один – должен при определенных условиях, но наличие сотрудников не влияет никоим образом. В эту форму он включает только свою прибыль, зарплата его кадров здесь абсолютно ни при чем.

Собственник бизнеса должен платить 13% налог с зарплат своих сотрудников в бюджет. Но он вычитается не из прибыли предприятия, а из заработной платы его работников. Соответственно, обязанному оплачивать налог, нужно подавать декларацию на сотрудников по НДФЛ-2 в налоговую инспекцию.

Образец заполнения декларации 3-НДФЛ для ИП

Раньше нужно было заполнить до 19 листов, сейчас их количество уменьшили до 13. Еще недавно листы нумеровались, после нововведений декларацию начали делить на разделы. Появились приложения, например, в третьем приложении указываются профессиональные вычеты. Ознакомиться с образцом заполнения 3-НДФЛ для ИП можно ниже:

Как заполнять декларацию

При заполнении налоговой декларации необходимо соблюдать определенные правила:

- Разрешено заполнение бланка на ПК или печатной машинке. Вручную следует заполнять четко, печатными буквами. Использовать синие или черные чернила.

- Суммарные расходы и доходы нужно заполнять с детализацией в рублях и копейках, а саму сумму налога – округлить.

- Важно указывать в рублях сумму дохода и расхода в валюте, используя курс ЦБ РФ на дату получения.

Для заполнения формы через интернет, нужно зарегистрировать аккаунт на сайте налоговой инспекции. При этом можно использовать личный кабинет на сайте Госуслуги. Использование онлайн-сервиса полностью бесплатное. После авторизации необходимо выбрать в личном кабинете налогоплательщика следующие пункты:

- Перейти в раздел «Жизненные ситуации».

- Выбрать пункт «Подать декларацию 3-НДФЛ».

- Кликнуть на кнопку «Заполнить новую декларацию онлайн».

- Далее заполняют декларацию. При возникновении каких-либо вопросов, можно пользоваться всплывающими подсказками.

- Перед отправкой в фискальные органы прикладывают электронную подпись.

Заполняются только те разделы 3-НДФЛ, которые отображают расходы и вычеты за отчетный период. Вне зависимости от категории налогоплательщика и доходов, к заполнению обязательны следующие разделы:

- Титульный лист.

- Первый раздел.

- Второй раздел.

Далее необходимо заполнить титульный лист. Вписывают следующие сведения – код налоговой инспекции, идентификационный номер налогоплательщика, налоговый период. Код государства, для Российской Федерации – 643. Код 999 вписывают заявители, не являющиеся гражданами РФ. Код категории налогоплательщика:

- Индивидуальный предприниматель: код 720.

- Физлицо: 760.

- Адвокат: 740.

- При осуществлении частной практики, например, частный нотариус: 730.

- Лицо, занимающееся фермерством: 770.

Теперь нужно написать стандартные данные, которые вносятся при заполнении каждого документа. Это фамилия, имя, отчество, дата рождения и место, где человек родился. Также указывается информация о серии и номере паспорта. Необходимо применить код для определения типа документа. Например, код для российского паспорта – 21.

Сроки отчетности

Декларацию по данному налогу нужно сдавать не позднее 30 апреля года, следующего за отчетным периодом. Если этот день выходной, срок переносится на последующую за нерабочими днями дату.

Таким образом, если в течение года предприятие проработало на общей системе налогообложения, то следующей весной нужно сдать до 30 апреля декларацию по НДФЛ-3. Отдельно стоит сказать о переходе на общий налоговый режим с ЕНВД, упрощенки, патента. При этих режимах данный налог не взимается, но если предприятие перешло на ОСНО из-за расширения штата, увеличения выручки или по другим причинам, в начале следующего года надо будет отчитаться по НДФЛ-3, начиная с момента перехода на традиционную систему налогообложения. При закрытии ИП, декларацию нужно подать в пятидневный срок с даты регистрации заявления о прекращении деятельности.

Штраф за несвоевременную сдачу справки

Многие спрашивают, нужно ли ИП сдавать 3 НДФЛ на УСН, так как своевременная подача отчетности задекларирована Налоговым Кодексом. Лучше вовремя подать нужный документ, лично, почтой или в электронном виде.

Бывает, что владелец предприятия забывает о сдаче справки, например, деятельность не велась, баланс был нулевым. В этом случае сумма штрафа будет 1000 рублей. Это минимальная сумма, даже если дохода не было. Другой пример: декларация была сдана вместо положенного 30 апреля 15 мая, налогооблагаемая база 200 тысяч рублей, тогда месяц считается полным, пять процентов составят 10 тысяч рублей, это и будет сумма штрафа.

Бизнесмены обычно не платят 3 НДФЛ на ИП, если перешли на УСН ранее. Его оплачивают предприниматели, избравшие классическую систему налогообложения. «Упрощенцы», плательщики вмененки или патента, заполняют декларацию по данному налогу в особых случаях, например, при продаже движимого или недвижимого имущества, выигрыше в лотерею.