Закон о самозанятых гражданах РФ — принят ли он и что предполагает

Содержание:

В 2012-2013 годах из-за резкого повышения страховых взносов почти миллион индивидуальных предпринимателей закрыли свое дело. Для исправления ситуации в 2019 году был принят закон о самозанятых. Он содержит привлекательные налоговые условия для этой категории граждан. Однако необходимо учитывать некоторые его особенности.

Что такое закон о самозанятости граждан

Законодательство развитых стран уже давно разделяет бизнес и самостоятельную занятость. В Российской Федерации было только понятие «индивидуальный предприниматель». К ним относились граждане, получающие в месяц как миллион, так и 15 тысяч. Поэтому повышение страховых взносов с 2013 года привело к резкому сокращению числа ИП.

Спустя шесть лет законодатель осознал необходимость выделения самозанятых в отдельную категорию. К ним предложено относить тех, кто отвечает следующим требованиям:

- получает доход менее 2,4 млн. рублей;

- является ИП или физическим лицом;

- не имеет работников и работодателя;

- не реализует подакцизные или маркируемые товары;

- самостоятельно выполняют работу, получая деньги непосредственно от клиентов.

ФЗ о самозанятых имеет официальное название – «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (НПД). Срок действия эксперимента по данному закону 10 лет – до 2028 года. В нем участвуют Московская область, Москва, Татарстан, Калужская область. Здесь могут регистрироваться граждане из других регионов – но если именно тут они оказывают услуги, выполняют работы, сдают жилую недвижимость.

Законом могут воспользоваться граждане Таможенного Союза (РФ, Казахстан, Беларусь), а также жители Киргизии, Армении. Им разрешено оказывать услуги населению, ИП, организациям. Представители других стран бывшего СССР (например, Украины) не могут стать участниками эксперимента. На них ФЗ о деятельности самозанятых граждан страны РФ не распространяется.

Когда закон вступил в силу

О законе заговорили еще в 2017 году. Тогда правительство решило вывести из тени репетиторов, фрилансеров, нянь. Для этого разработали законопроект о налоге на самозанятых. После многочисленных дискуссий, поправок он был принят Думой и подписан Президентом. Это произошло в ноябре 2018 г. Однако в действие вступил с 1 января 2019 – спустя месяц после публикации.

Впоследствии текст документа может подвергаться изменениям. Так, уже идет речь о расширении списка областей, участвующих в эксперименте. Однако есть ограничения: ставки, сроки действия правового акта останутся неизменными.

Кого это коснется

Рассчитан закон на две категории. Во-первых, на граждан – физических лиц, не являющихся ИП. Клиентов они находят сами. Осуществляют такую деятельность: сдают свое жилье квартирантам, неофициально работают сиделками, репетиторами, нянями, ремонтируют квартиры, выполняют заказы как фрилансеры, перевозят грузы на личных авто.

Во-вторых, закон ориентирован на индивидуальных предпринимателей с доходом менее 200 тысяч в месяц и не имеющих других работников. Правда, разрешено привлекать помощников, но только на основе гражданско-правового договора, а не трудового.

Однако ИП не сможет воспользоваться новым режимом, если он:

- добывает полезные ископаемые;

- специализируется на продаже подакцизных или требующих маркировки товаров;

- ведет деятельность в областях, не участвующих в эксперименте;

- занимается перепродажей готовой продукции или посредническими услугами;

- находится на упрощенной системе налогообложения или другом специальном режиме.

Сдача в аренду коммерческой недвижимости не позволит использовать льготный режим. Индивидуальный предприниматель на упрощенной системе налогообложения (или ЕНВД) должен отказаться от нее и оформить новую.

Что предусматривает данный закон

Применяющие данный режим освобождаются от уплаты:

- страховых взносов;

- налога на доходы физлиц (НДФЛ);

- НДС (кроме случая ввоза товара на территорию России).

Это объясняется целью введения налога на профессиональный доход – снижением налоговой нагрузки на самозанятых с невысоким доходом.

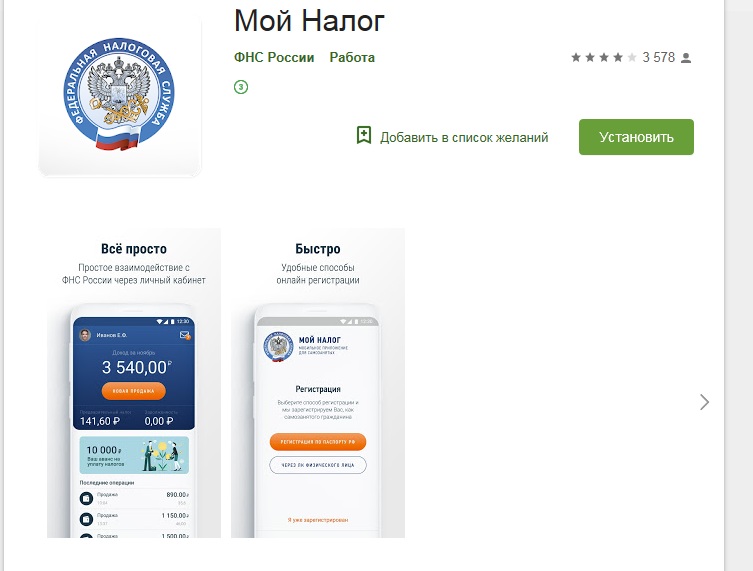

Рассмотрим, как оформить самозанятость в налоговой 2019 года. Законодатель предпринял попытку максимально упростить регистрацию самозанятого, уплату налоговых платежей. Для этого разработано специальное программное обеспечение «Мой налог». Оно работает со смартфонов, планшетов, компьютеров. Его можно скачать с официального сайта Налоговой инспекции.

При регистрации через «Мой налог» следует заполнить заявление, отразить паспортные данные, сделать свое фото. Все шаги подробно расписаны приложением, и выполнить их не составит труда. Через него можно перейти с других льготных режимов на НПД.

Также с помощью «Моего налога» идет создание и отправка чеков клиенту на телефон или е-майл. Параллельно информация поступает налоговикам. По итогам каждого месяца они высылают уведомление с суммой налога, которую надо оплатить.

Если самозанятое лицо вернуло клиенту деньги, то сумма налога снижается. Надо только подтвердить эту операцию документально, а также уведомить налоговую инспекцию.

Сколько должны будут платить самозанятые согласно ФЗ

Налог исчисляется с суммы полученной выручки. Ее источники:

- продажа товаров собственного изготовления (сувениры, вязаные изделия);

- реализация прав на имущество (сдача внаем квартиры);

- оказания услуг (репетиторство, услуги консультанта);

- выполненных работ (ремонт квартиры).

Законодатель предусмотрел две ставки.

Если деньги получены от населения (физлиц), то вычитается 4%. С 10 тысяч это составит 400 рублей. Если же оплата прошла от ИП или юридического лица, тогда ставка повышается до 6% (600 руб. с 10 тысяч).

Если месячный налог оказался меньше 100 рублей, он не взымается. Но обязанность остается в силе. Просто начисленная сумма переносится на следующий месяц.

Самозанятый может разрешить налоговой направлять поручение о списании средств в свой банк. И тот с расчетного счета перечислит сумму в размере налога.

Принятый закон предусматривает ряд налоговых вычетов. Но их размер не боле 10 тысяч. Налоговую базу (доход) можно уменьшить при работе с гражданами на 1%, с организациями, ИП – на 2%.

Рассмотрим пример, сколько будет платить самозанятый в 2019 году.

Самозанятый сделал ремонт гражданину за 30 тысяч. Налог с этой суммы 30000*4% = 30000*0,04 = 1200 рублей.

Налоговый вычет 1% составит:

30000*1% = 30000*0,01 = 300 рублей.

Тогда уменьшенная сумма налога равна:

1200-300 = 900 руб.

С учетом налогового вычета сумма налога составила 900 руб.

Плюсы и минусы изменений в законодательстве

Законодательное новшество предусматривает отсутствие выплат по страховым взносам. Как итог снижается налоговая нагрузка. Так, к примеру, в 2019 году ИП на других режимах должны уплатить в пенсионный фонд, фонд ОМС 36238 руб. Но это только при доходах менее 300 тыс. в год и без учета других налогов (или стоимости патента). Нагрузка по взносам 12%.

Для сравнения: общая сумма к уплате НПД будет всего 12000. Доля налоговых выплат 4%.

К плюсам относятся также следующие возможности:

- работать легально и не бояться проверок;

- открыто рекламировать свои услуги, работы, товары;

- брать кредиты по справке о доходе самозанятого;

- не заполнять декларации;

- работать без кассовой техники.

Этот режим подходит и для пенсионеров: на получение пенсий он не повлияет.

Репетиторы, няни до конца 2019 года находятся на налоговых каникулах: налог с них не взимается.

Но есть и минусы в предложенных изменениях. Не идет трудовой стаж. Самозанятые, не уплачивая страховые взносы, лишают себя пенсионного обеспечения. Хотя у них есть право самостоятельно вносить определенные суммы в Пенсионный фонд. Приложение «Мой налог» может получить доступ к личной информации налогоплательщика.

Какие предусмотрены штрафы

Нарушение требований федерального закона грозит финансовыми проблемами. Налог должен быть уплачен до 25 числа следующего месяца после выписанной квитанции. Сделать это несложно через «Мой налог». Также платежи принимает любое отделение Сбербанка.

Неуплата влечет за собой штраф – 20% от дохода, потом – 100% (при повторном нарушении за полгода). Поэтому лучше сразу настроить автоматическое снятие платежей, например, с карты Сбербанка. Если сведения о выручке не отправлены в налоговую, то с гражданина взыщут 2% от этой суммы.

Если человек не зарегистрируется самозанятым, он будет незаконным предпринимателем. За это оштрафуют более чем на 3 тысячи.

Желающих вступать в ряды самостоятельно занятых становится все больше. Граждане хотят работать легально, и НПД дает им такую возможность. Низкий уровень налогообложения делает этот режим комфортным для использования.