Взносы ИП за себя — какие страховые платежи нужно оплачивать

Содержание:

- Какие страховые взносы платит ИП в 2019 году за себя

- Платежи в ПФР (ОПС)

- Обязательное медицинское страхование (ОМС)

- Размер фиксированных платежей ИП в 2019 г.

- На УСН (упрощенка)

- При ЕНВД

- На патентной системе

- Как рассчитать сумму обязательных взносов

- Что считается доходом при подсчете

- В какой срок их нужно оплатить

- Страховые взносы в фонды с работниками

- Порядок оплаты страховых отчислений

- Раздача информации

- Что предусмотрено за неуплату

- Можно ли не платить

Мир финансов находится в непрерывном движении. Меняются ставки, коэффициенты, совершенствуются способы обмена информацией. Статья расскажет о страховых взносах, способах их оплаты и правилах учета.

Какие страховые взносы платит ИП в 2019 году за себя

Каждый трудоспособный человек старается обеспечить свое будущее. Этой цели служит страхование. Для ИП существуют обязательные виды страховых взносов. Убыток, скудная прибыль, перерыв в коммерческой деятельности — не достаточный повод для неуплаты. Законодательство заставляет предпринимателя заплатить 2 вида страховки.

Платежи в ПФР (ОПС)

Взнос в пенсионный фонд фиксирован, пока доход не превысит 300 000 руб. Затем начинает исчисляться процент с части суммы, преодолевшей этот рубеж.

Обязательное медицинское страхование (ОМС)

Величина отчислений на медицину одинакова для всех, растет год от года.

Все страховые выплаты проходят через ФНС. Исключение составляют перечисления на травматизм, которые предприниматель за себя платить не обязан, но имеет такую ответственность перед своими работниками. Они идут в фонд социального страхования (ФСС).

Размер фиксированных платежей ИП в 2019 г.

Фиксированные страховые взносы не зависят от выбранной предпринимателем системы налогообложения или его занятий. Налоговый кодекс установил их точную величину. К уплате в пенсионный фонд требуется 29 354 руб./год. На медицинское обслуживание отсчитывают 6 884 руб. Ожидается, что ИП страховые взносы на себя 2019 года оплатит в размере минимум 36 238 руб. После того, как доход ИП за календарный год перешагнул черту 300 000 руб., с избыточной суммы начинает начисляться 1%, который тоже пойдет в пенсионный фонд. Однако максимальный размер этого взноса, согласно п. 1 ст. 243 НК РФ не превышает 8-кратного минимума (29 354 × 8 = 234 832).*

На УСН (упрощенка)

Налог на УСН 15% считается с учетом расходов. Поэтому страховые взносы можно вернуть, включив их в статью расходов. Возвращаются на 100% и платежи, сделанные за работников.

При ЕНВД

ИП, не имеющий наемных работников, может уменьшить налоговые выплаты по ЕНВД. Для этого нужно уплатить обязательные страховые взносы на себя до закрытия очередного налогового периода. Если из-за малого дохода в последнем квартале этого сделать нельзя, то вычеты страховых сумм нельзя перенести на следующий год. В расчетах используется вмененный доход за 3 квартала и календарный год. Он может отличаться от реального.

На патентной системе

Когда считается не фиксированная часть обязательной страховой суммы, используется тот потенциально возможный доход, который был выбран при покупке патента.

Как рассчитать сумму обязательных взносов

Сумму страховых взносов можно рассчитать с помощью онлайн-калькулятора (бесплатно). Вручную считается: (Годовой доход без учета расходов — 300 000 руб.) × 1%.

Если ИП использует для разных видов деятельности неодинаковые режимы налогообложения, то доходы всех систем суммируются.

Что считается доходом при подсчете

Разные способы уплаты налогов различным образом квалифицируют понятие доходов. Так как им придаются условные смыслы, то результаты получатся неодинаковые. Например, при ОСН чистым доходом считаются доходы с учетом расходов.

Способы оплаты страховых взносов:

- наличными через отделение Сбербанка, заполнив квитанцию;

- банковской картой через интернет банк;

- онлайн на сайтах НСР или ФСС.

Потребуются расчетный счет ИФНС и КБК (код бюджетной классификации).

В какой срок их нужно оплатить

ИП выплачивает за себя в 2019 г фиксированные взносы ОПС и ОМС при помощи новых КБК. Нужно успеть до 31 декабря текущего года. Если на этот день выпадает выходной, то срок продлевается до следующего рабочего дня. Внести можно сразу годовую сумму. Разрешается платить поквартально. 1% с повышенного дохода можно внести на полгода позже — до 1 июля года, идущего за прибыльным. Не запрещено оплачивать эту сумму, начиная с квартала, когда обнаружилось превышение прибыли.

Планируя вычитать страховые взносы, лучше платить их постепенно. ИП на ЕНВД отчитываются поквартально. Если налог окажется меньше суммы, указанной в страховой платежке, то остаток взносов в следующий отчетный период не переходит.

Пример демонстрирует идеальный случай страхового вычета. ИП без наемных работников заплатил в июле обязательные взносы за себя в размере 10 000 руб. Необходимо внести налог с дохода в сумме 20 тыс. руб. После вычета взносов он платит 10 тысяч налога.

Страховые взносы в фонды с работниками

Работодатель обязан позаботиться о своих подчиненных. Обязательные выплаты на них больше по размерам и шире по ассортименту, чем на себя. ОПС и ОМС для каждого рабочего или служащего необходимы. Вкладывается работодатель и в социальное страхование. Стоит предпринимателю оформить хоть одного сотрудника, он должен снестись с ФСС, чтобы делать за него обязательные взносы. Для регистрации достаточно следующего списка документов:

- Паспорт.

- ИНН.

- Подтверждение статуса из ОГРНИП.

- Заявление о постановке на учет.

Все взносы, перечисленные в табличке ниже, определены законодательно к обязательной уплате.

| Вид страховки | Доходы работника (ставка, премии, компенсации и т.п.), 2019 г. |

| ОПС | 22%. При доходе >1150 тыс. руб. прибавляют еще 10%. |

| ОМС | 5,1% |

| Травматизм на производстве и профзаболевания | 0,2-8,5% в зависимости от опасности и вредности производства |

| ОСС (временная нетрудоспособность, материнство) | 2,9% |

| 1,8% для временно работающих в России иностранных граждан или субъектов без гражданства |

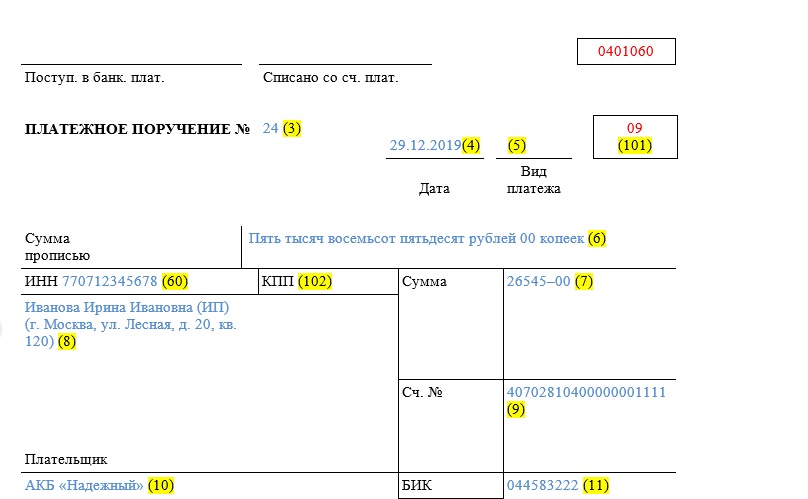

Порядок оплаты страховых отчислений

Денежные знаки для внесения платежей — рубли и копейки (суммы не округляются до рублей).

Физическое лицо, зарегистрировавшееся индивидуальным предпринимателем, платит обязательную страховку не за весь год, а с момента постановки на учет в реестре ИП и до конца календарного года. Аналогично, после оставления коммерческой деятельности ИП обрывает уплату взносов, длящуюся с начала года до закрытия дела.

Раздача информации

Если ИП без сотрудников, то канцелярщины по страховкам больше нет. О работниках нужно постоянно подавать сведения.

1. Вычисления по страховым вкладам для ФНС.

2. Ежемесячный бланк С3В-М в ПФР.

Работодатель, нанявший работников по трудовым или ГПХ договорам, обязан до 15 числа следующего за отчетным месяца рассказать о своих подопечных: ФИО, ИНН, СНИЛС. Просрочки в подаче этого документа обойдутся в копеечку. Штраф за каждого труженика из списка — 500 руб.*

3. Ежегодная форма С3В-СТАЖ для ПФ.

Бланк содержит такие сведения о застрахованных:

- ФИО, СНИЛС;

- период работы в отчетном году;

- сообщение об отрезках времени, когда сотрудник не работал;

- данные о стадии выполнения гражданско-правового договора (оплачен, не оплачен);

- свидетельства о работниках, имеющих право на досрочный выход на пенсию;

- даты увольнений персонала.

4. Поквартальная 4-ФСС в ФСС РФ.

Эта форма показывает историю начислений и уплаты обязательных взносов на случай производственных травм и профессиональных заболеваний. Организации и ИП, имеющие свыше 25 сотрудников, подают отчет в электронном виде (иначе — штраф 200 руб.).*

Форма состоит из титула и 5 таблиц. Титульный лист и табл. № 1, 2, 5 — для всех. Пустые строки не оставляются (ставятся прочерки). На титуле указывается среднесписочное количество сотрудников, без мам в декрете и в отпуске по уходу за ребенком.

Табл. 1 содержит суммы выплат на сотрудников за последние 3 месяца, и подбивается итог.

В табл. 2 находятся данные о том,

- сколько нужно уплатить;

- сколько произведено платежей;

- какие долги на начало года, конец каждого квартала и рассматриваемого периода.

Табл.5 показывает результаты медосмотров и инспекции рабочих мест.

Если были инциденты, потребовавшие страховых выплат, заполняются остальные таблицы.

Табл.3 фиксирует сумму оплаченных больничных, связанных с тематикой страхового полиса.

В табл. 4 записано количество пострадавших, подтвержденное актами о несчастных случаях и профзаболеваниях.

Бумажный отчет 4 ФСС сдается до 20 числа после докладываемого квартала включительно. У электронного срок сдачи — до 25 числа аналогичного месяца включительно.

Номер и код были указаны в уведомлении о регистрации в ФСС.

Что предусмотрено за неуплату

Если к Новому году или к 1 июля следующего года соответствующие страховые выплаты не были перечислены, назначается штраф в размере 20% от суммы задолженности. Умышленная неуплата наказывается 40%. Каждый день опоздания с уплатой отмечается пеней. Первые 30 дней она считается по формуле: 1/300 ключевой ставки ЦБ РФ × сумма долга × число просроченных дней. Дальше пеня удваивается: 1/150 ключевой ставки ЦБ РФ × размер неуплаты × количество дней задержки.

Можно ли не платить

Поводы взносы ИП за себя в 2019 году не платить:

- попечение о детях до 1,5 лет;

- забота об инвалиде 1 группы, ребенке-инвалиде или пенсионере старше 80 лет;

- служба в армии;

- проживание с супругом за границей в связи с его работой в дипломатическом представительстве России;

- пребывание с супругом-военнослужащим на периферии, где нет возможности трудоустроиться.

Несмотря на существующий выбор способов подготовить материально обеспеченную старость и накопить на качественное медицинское обслуживание, государство применяет принудительные меры. Медицинское страхование и пенсионные платежи ИП за себя в 2019 г. обязательны. Не платить возможно только в нескольких специфических случаях. Предприниматели, имеющие наемных сотрудников, платят за них страховые взносы. Несвоевременная оплата взносов ведет к неопределенности.

*Цены действительны на август 2019 г.

https://www.youtube.com/watch?v=zKS7v335AGQ