Сколько платит ИП за работника — налоги и взносы за сотрудников

Содержание:

Бизнесмен, принимая на работу хотя бы одного сотрудника, должен знать о налогах, которые он обязан выплачивать каждый месяц. Кроме НДФЛ, предприниматель перечисляет взносы в разные фонды. Стоит рассмотреть, сколько платит ИП за работника, каковы размеры отчислений, можно ли снизить величину налогов.

Какие налоги и взносы платятся ИП с работниками

После регистрации в качестве ИП физлицо обязано встать на учет в Пенсионный фонд и ФСС. Так он оповещает органы о себе как о налоговом агенте для наемников.

ИП с сотрудниками, налоги которых перечисляются предпринимателем, состоят из двух разделов:

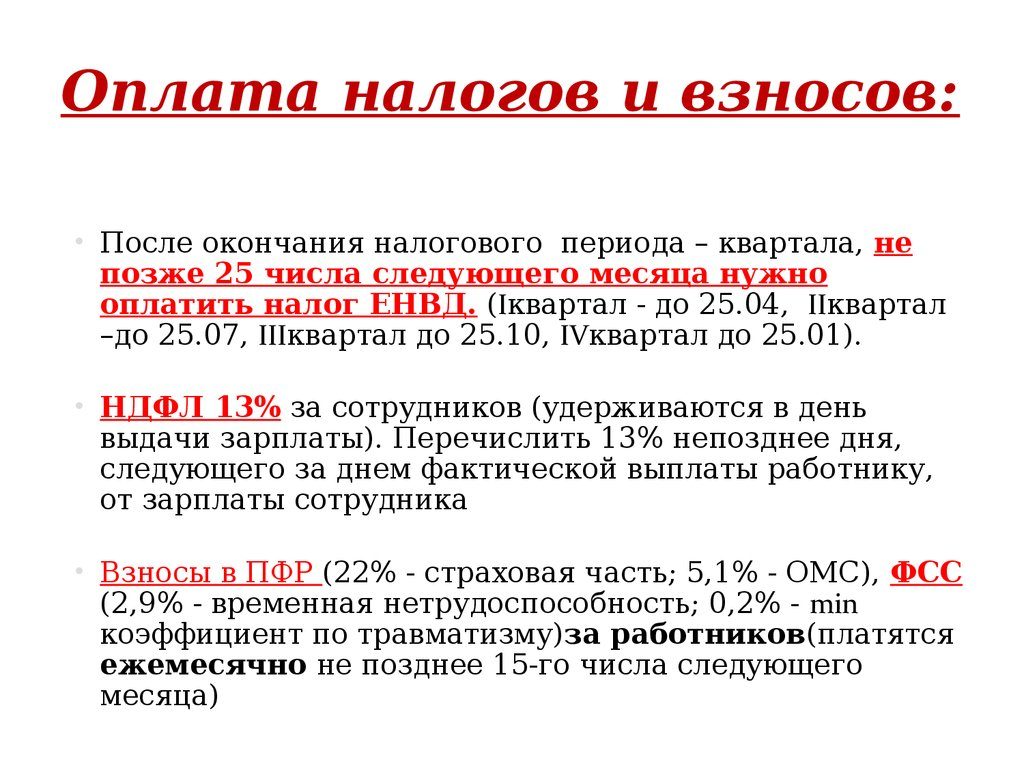

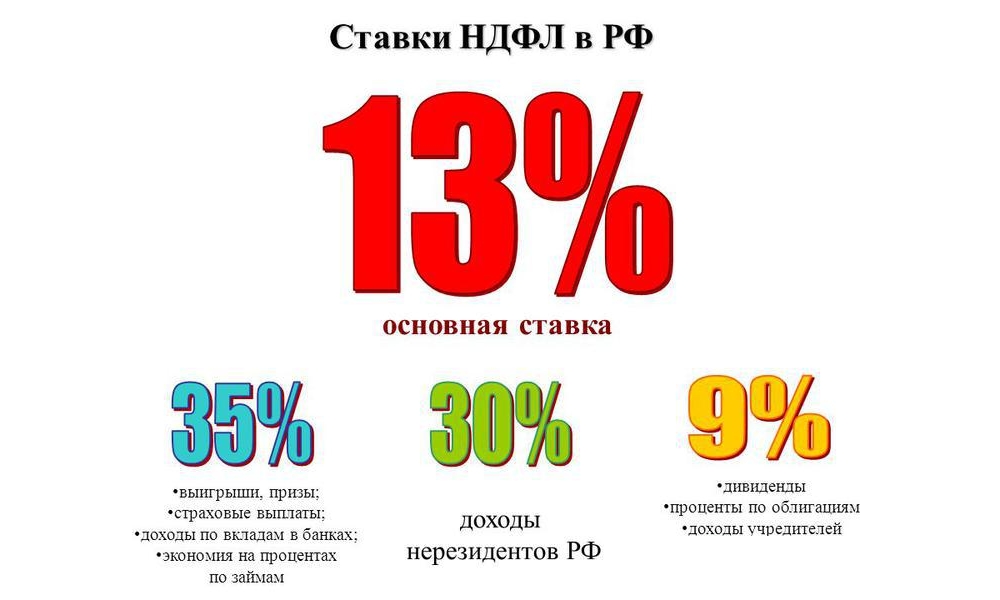

- НДФЛ по ставке 13 % выплачивается из начисленного заработка сотрудника, удержанный налог перечисляют в день выдачи зарплаты или на следующий день;

- ИП взносы за работников в страховые фонды в размере 30 % от начисленного дохода.

В 2019 году работодатель должен проводить отчисления за работников в следующие фонды:

- пенсионное страхование в размере 22 % до суммы 1 150 000 руб., при повышении предела ставка становится 10 %;

- взносы в связи с временной нетрудоспособностью и материнством составляет 2,9 % и 1,8 % – с выплат временно проживающих иностранцев, лимит для всех равен 865 000;

- отчисления в ФОМС составляют 5,1 %, в этой категории отсутствует максимально допустимый предел.

Некоторые ИП могут оплачивать страхование по сниженным ставкам. Для индивидуальных предпринимателей, занимающихся бизнесом из списка статьи 427 НК РФ, фармацевтической деятельностью на ЕНВД, а также для патентщиков предусмотрена ставка сбора 20 % для ПСН и 0 % для ОСС и ОМС. У данных ИП при превышении работником лимита дохода пенсионные сборы начисляться не будут.

Иногда льготная сфера занимает только часть всего бизнеса. Тогда сниженные проценты распространяются на доходы тех работников, которые трудятся в соответствующих отделах. Льготы действую только для тех ИП, которые применяют облегченные системы налогообложения. С момента перехода предпринимателя на ОСНО все привилегии отменятся.

В основу расчета страховых отчислений берутся все выплаты, вознаграждения и поощрения, которые получил сотрудник. По достижении дохода физлица максимальной суммы, установленной Правительством РФ, в ход вступает регрессивная шкала. Такой заработок станет облагаться по сниженному тарифу или вообще освободится от необходимости страховых взносов.

Как рассчитать требуемые вычеты на сотрудника в месяц

Следует рассмотреть пример, чтобы узнать, какие налоги платит ИП за своих сотрудников.

Квалифицированный менеджер Семенов А. С. зарабатывает 83 000 руб. Чтобы было проще исчислить вычеты, взят одинаковый доход за каждый месяц. Обычно бухгалтер считает зарплату накопительным итогом с начала года.

В декабре зарплата Семенова составит 996 000 (83000 х 12). За каждый месяц года производились отчисления по ОПС 83000 х 22 % = 18260 руб.

Поскольку заработок превысил лимит взноса в ФСС (865 000), то расчет будет следующим:

- В октябре зарплата Семенова составит 830 000 (83000 х 10). Это последний месяц, когда суммарный доход не достиг лимита.

- Перечисления в ФСС каждый месяц подряд до октября включительно составят 2407 руб. (83000 х 2,9 %).

С ноября до декабря текущего года включительно взносы в ФСС перестают начисляться. В фонд обязательного медицинского страхования начисления будут поступать в размере 4233 руб. (83000 х 5,1 %) ежемесячно.

Дополнительно за работников нужно уплачивать НДФЛ, равный 13 %.

Последовательность расчета следующая:

- Руководитель установил зарплату в размере 23 000 руб. С суммы исчисляется НДФЛ, равный 13 %. Получится налог 2990, который перечисляется в бюджет.

- Сотруднику выдадут на руки 20 010 руб. (23000-2990).

Налог на доходы физических лиц не бьют по карману предпринимателя. На бизнесмена лишь возложена обязанность исчислять его и вовремя совершать платеж. Подоходный налог выплачивается для ИП и для работника.

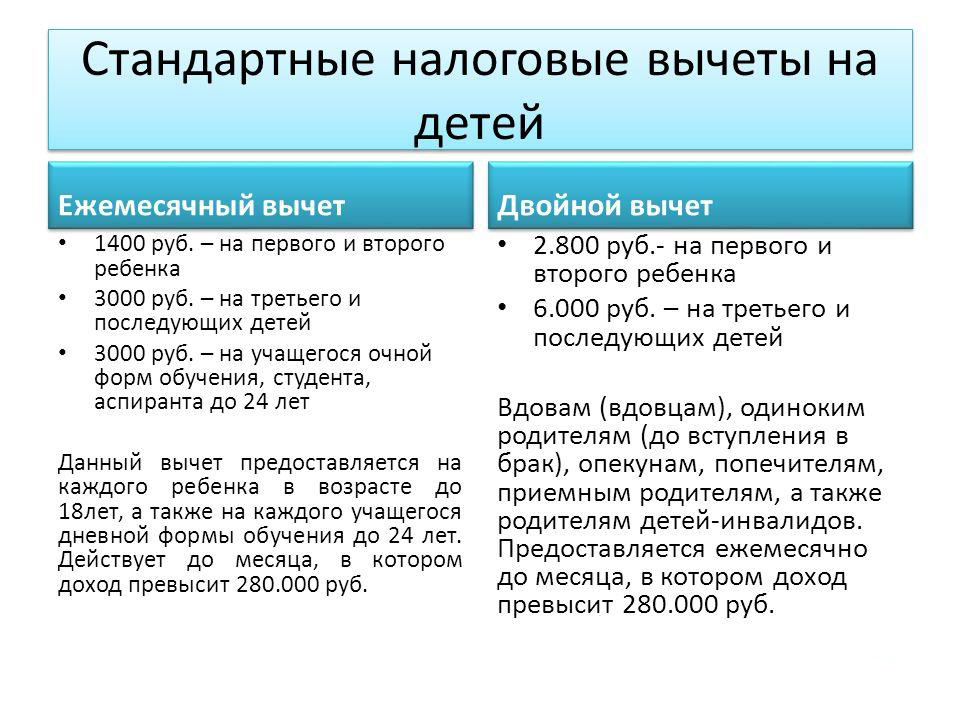

Если наемный сотрудник имеет право на вычет, то его необходимо использовать. Тогда часть уплаченного НДФЛ вновь вернется к нему. Льготы предоставляются при покупке имущества, оплате за обучение, лечении.

Можно ли уменьшить налоги

Нередко предприниматели интересуются, можно ли уменьшить величины выплачиваемых налогов. Снижают только НДФЛ за счет специальных льгот, положенных отдельным лицам.

Стандартные вычеты положены военным лицам, ветеранам войны и гражданам, принимавшим участие в ликвидации последствий аварии на Чернобыле. Для данной группы сотрудников предусмотрен вычет в размере 3000 руб.

Инвалиды и люди, которые пожертвовали свой костный мозг, получают льготу 500 руб. Стандартные вычеты полагаются сотрудникам, чьи дети не достигли совершеннолетия. Размер колеблется от 1400 до 3000 руб., зависит от количества детей.

Уменьшение налоговой базы на 1200 рублей предоставляется работникам, у которых дети обучаются в институте.

ИП могут получить социальные вычеты, если они заплатили сотруднику за медицинские услуги. Но данный вычет актуален для определенных видов услуг.

В какие сроки нужно проводить платежи

Страховые взносы предпринимателя за сотрудников на все виды обязательного страхования в 2019 году необходимо оплатить до 15 числа месяца, следующего за отчетным.

Если последний день перечисления средств попадает на выходной или праздник, то заключительный срок переносится на ближайшую рабочую дату.

Ответственность за неуплату

Если индивидуальный предприниматель не успел вовремя перечислить налоги, то ему начисляют штрафные санкции в размере 5 % от общей величины, которая отражается в расчете. Проценты начисляют за каждый целый и неполный месяц просроченных платежей.

Если предприниматель затягивает с уплатой НДФЛ за своих работников, то органы могут наложить санкции на величину, равную 20 % от суммы невнесенного вовремя налога.

Предприниматель, нанявший сотрудников по трудовому договору, обязан перечислять налоги в органы, платить страховые взносы. В 2019 году сумма обязательных платежей для ИП установлена на отметке 36 238 руб. Если нарушены сроки уплаты, бизнесмену грозят штрафы.