ИП на ОСНО — какие налоги платит, отправка отчетности

Содержание:

При образовании ИП физлицо обязано выбрать подходящий конкретно ему способ внесения налогов и других платежей. Режимов налогообложения несколько, выбор зависит от рода деятельности предприятия, количества сотрудников и предполагаемого дохода. Время на выбор ограниченно 30 днями с момента оформления всех документов и получения соответствующего статуса. Если по истечении указанного срока индивидуальный предприниматель не делает попыток связаться с ФНС и сообщить о своем решении, предприятие автоматически переводят на ОСНО.

Что такое ОСНО для ИП

ОСНО – общая система налогообложения для ИП, стандартная для большинства предприятий. Она считается наиболее сложной из всех существующих, поскольку на предпринимателя возлагается большая налоговая нагрузка, чем обычно (придется вести книгу бухгалтерского учета, нанимать бухгалтера, постоянно отчитываться перед ИФНС).

Какие налоги платит предприниматель на общей системе

ИП на ОСНО платит больше, чем физлица и компании, перешедшие на УСН или любую другую систему налогообложения.

Налог на прибыль

Составляет 20% от вырученных средств. Выплаты регулируются НК РФ. Фактически ИП не уплачивают налог на прибыль, они обязаны платить НДФЛ по ставке 13% для резидентов РФ и 30% для нерезидентов.

Оплату НДФЛ предпринимателю необходимо произвести до 15 июля следующего отчетного года.

НДС

НДС для ИП с 2019 г. составляет 20% для всех товаров и 10% при сбыте или закупке некоторых отдельно взятых продуктов. В общем случае НДС равняется 18%. Налог выплачивают сразу или же по 1/3 от общей его суммы каждый месяц. В ряде случаев от налога могут освободить.

Транспортный налог

Для расчета транспортного налога по ОСНО основываются на налоговой базе и наборе следующих параметров:

- мощности двигателя;

- регистровой тонне водного транспорта;

- тяге двигателей в кг силы для воздушного транспорта.

Иногда базу определяют, как штучную единицу. ИП не определяют размер налога сами, 1 раз в год за 2-3 месяца до оплаты им приходит квитанция.

Если есть наемные работники

С дохода, который составляет заработную плату сотрудников ИП (даже тех, кто работает на гражданско-правой основе), предприниматель удерживает НДФЛ и страховые взносы, которые направляет во внебюджетные фонды.

Налог на имущество

Каждый год, в срок до 1 декабря, ИП обязаны внести налог на имущество. Величина налога колеблется между 0.1% и 2% и определяется на основании среднегодовой стоимости собственности.

Достоинства и недостатки ОСНО

Достоинств у общего налогового режима для ИП множество. Так, ИП на ОСНО получают возможность сотрудничества с крупными и средними компаниями, у них нет ограничений в части, связанной с:

- объемом выручки;

- численностью работников;

- видом деятельности;

- величиной основного фонда.

К недостаткам ОСНО относят:

- увеличение количества налогов;

- необходимость ведения бухгалтерии, а значит, найма дополнительных работников;

- рост количества документов, которые потребуется заполнить для налоговой.

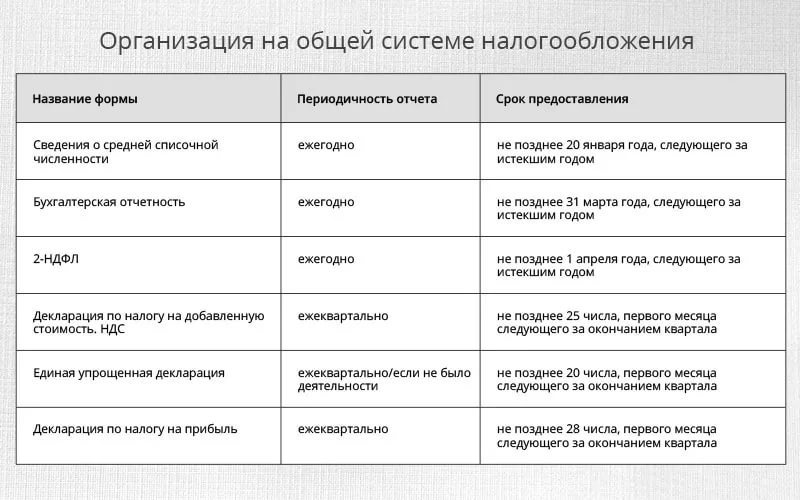

Как и когда сдавать отчетность

ИП на ОСНО отчитываются не только перед ИФНС, но также перед:

- пенсионным фондом;

- фондом социального страхования;

- Росстатом.

Отчет по НДФЛ передается (форма 3-НДФЛ) 1 раз в год в ФНС. Отчитываться придется даже при отсутствии доходов (нулевые показатели). Только что зарегистрированные предприниматели сдают еще и отчет по форме 4-НДФЛ. Такая обязанность возложена также и на тех ИП, чей доход изменился более чем на 50% с последнего отчетного периода. Срок сдачи 4-НДФЛ – 5 рабочих дней со дня получения дохода.

В ФНС каждый квартал подают декларацию по НДС. Ее принимают исключительно в электронном виде. Оплату производят до 25 числа каждого месяца, следующего за конкретным налоговым периодом. Если предприниматель нанял сотрудников, то в ФНС ему нужно сдавать:

- справку по форме 6-НДФЛ (отчетный период – 2, 6, 9 и 12 месяцев, годовой отчет сдают до 1 апреля каждого года);

- справку 2-НДФЛ (нужно подать в ФНС до 1 апреля каждого следующего за отчетным года, или до 1 марта, если ранее налог по каким-то причинам не был удержан);

- единый расчет по страховым взносам (принимают по итогам 3,6, 9 и 12 месяцев работы, крайний срок 30 числа месяца, который идет за отчетным).

Пенсионный фонд принимает от предпринимателей следующие виды отчетов по образцу:

- СЗВ-М (составляется ежемесячно, ПФР принимает отчет до 15 числа каждого месяца);

- СЗВ-СТАЖ и форма ОДВ-1 (каждый год до 1 марта);

Если ранее в отчеты вкрались ошибки, то в Пенсионный фонд подают отчеты СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К.

ФСС принимает от ИП на ОСНО отчет по форме 4-ФСС. Его принимают 1 раз в 3, 6, 9 и 12 месяцев. Время сдачи отчета связано с формой его представления. Бумажный отчет принимают до 20 числа месяца, который идет вслед за отчетным. Электронный вариант принимается до 25 числа.

Штрафы за несвоевременную подачу декларации

Если ИП своевременно не подал отчет в налоговую, то согласно ст.119 НК РФ ему придется уплатить штраф. Размер его составляет 5% от суммы налога. Минимально придется уплатить до 1 тыс. рублей. Максимальный штраф составляет 30% от суммы, которую нужно оплатить.

В ст. 126 НК РФ также отмечается, что налоговый инспектор вправе наложить штраф на предприятие за несвоевременное предоставление сведений, которые нужны для осуществления налогового контроля. Так, за неправильное заполнение справки 2-НДФЛ или ее отсутствие, с виновного лица взыскивают 200 рублей. Если таких справок несколько, то указанную сумму взыскивают за каждый документ по отдельности. Если не вовремя была сдана форма 6-НДФЛ, то за каждый месяц просрочки предпринимателю предстоит уплатить 1 тыс. рублей.

Но штраф – это не самое серьезное наказание. При определенных обстоятельствах могут заблокировать расчетные счета, лишая возможности действия (прекращается отгрузка товаров, не производят закупку). Такое становится возможным, если отчеты не поданы спустя 10 дней после истечения последнего срока. Блокировке подвергают все счета, независимо от валюты. Это право у налоговиков возникает в соответствии с положениями ст. 76 НК РФ.

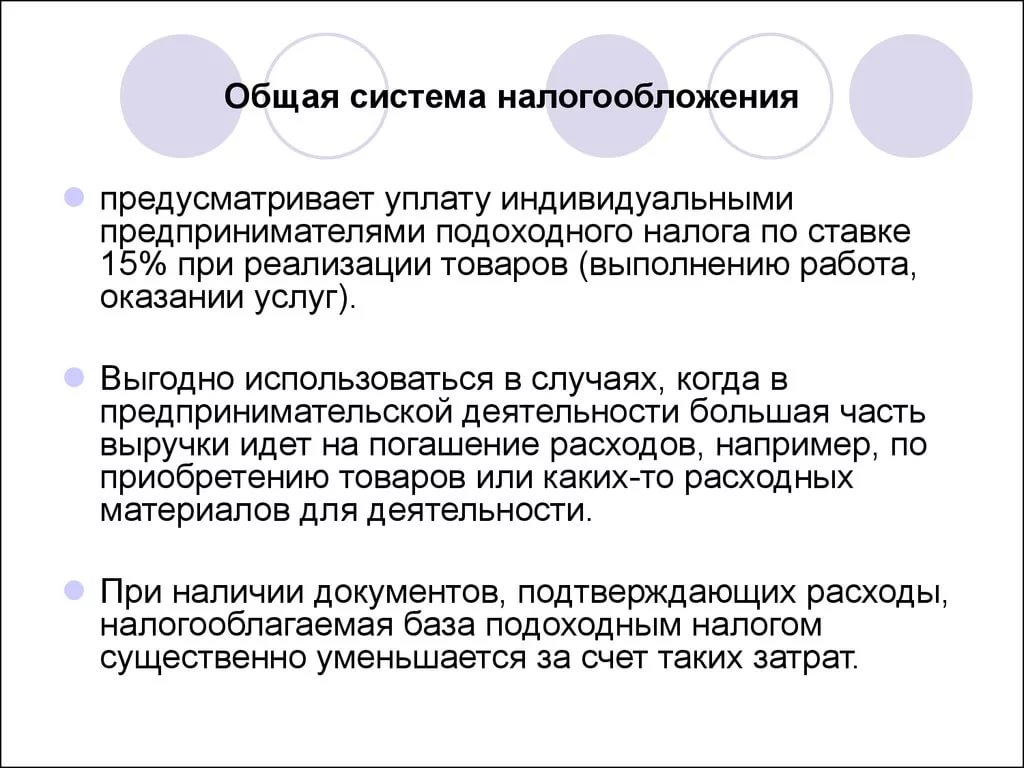

В каких случаях выгодна общая система налогообложения

Оставаться на общем режиме налогообложения для ИП выгодно, если:

- сотрудничающие с ИП организации также работают по аналогичной системе и заинтересованы во входном НДС (некоторые юрлица отказываются от работы с ИП именно по причине неуплаты ими НДС, этот вид налога за контрагента приходится платить организации, что не всегда удобно и выгодно);

- ИП импортирует товары на территорию РФ (в этом случае есть шанс на получение налогового вычета и компенсации части понесенных расходов);

- ИП занимается оптовыми поставками;

- предприятие обладает льготами в части оплаты налога на прибыль (такими льготами наделены образовательные учреждения).

Выгода обнаруживается преимущественно для больших предприятий, мелким ИП работать по ОСНО накладно.

Можно ли перейти на ОСНО с других режимов

Перейти ИП на общую систему налогообложения становится возможным до 15 января каждого текущего года. Для этого достаточно составить соответствующее заявление и передать его в ФНС. Способ подачи и форма документа связана со способом уплаты налогов, который использовался ранее. Так, для перехода на ОСНО с ЕНВД, заполняют заявление по форме ЕНВД-4. С УСН – заявление формой 26.2-2, с ЕСХН – форма N 26.1-3.

ОСНО – основная система налогообложения, на которую по умолчанию переводят всех физлиц, зарегистрировавших ИП. Работать в рассмотренном налоговом режиме сложно, но именно в этом режиме у ИП появляется ряд преимуществ, благодаря которым предприниматель получает возможность работы с крупными компаниями. Если ИП изначально работал на другой системе оплаты налогов, у него всегда есть возможность перейти на ОСНО. Для этого нужно дождаться начала следующего отчетного года.

https://www.youtube.com/watch?v=mg_FjG44zuw