Может ли ИП на УСН выставлять счета-фактуры с НДС — образец заполнения

Содержание:

Количество документов, используемых в бухгалтерской отчетности, велико. Сложность представляет постоянное изменение законодательных актов, трансформация форматов. Статья расскажет о противоречивых моментах выплаты налогов для предпринимателей на упрощенной системе.

Что такое счет-фактура

Счет-фактура – это документ, содержащий такие сведения:

- стоимость отгруженного товара или выполненной работы;

- размер НДС по реализации товара;

- сумма НДС, дающей право на налоговый вычет.

Бланк счета-фактуры (с/ф) содержит важнейшую информацию, позволяющую однозначно идентифицировать заказчика и исполнителя во избежание мошенничества. Для перестраховки обе стороны, фигурирующие в документе, должны убедиться, что их оппонент зарегистрирован как юридическое лицо или ИП в налоговых органах.

Может ли ИП без НДС выставить счет-фактуру

По определению, ИП, выбравшие УСН, ЕСХН, ПСН или ЕНВД, НДС не начисляют и не платят. Они могут заполнить для клиента счет-фактуру с пометкой «без НДС». Такая возможность есть и у плательщиков НДС, которые в течение 3-х месяцев подряд получали доход от продаж, работ или услуг, не превышающий 2 млн руб. в совокупности. Это отражено в ст.145 НК РФ.

Некоторые приверженцы «упрощенки» и подобные предприниматели, выбравшие специальные режимы налогообложения, считают, что такая форма уплаты налогов ограничивает круг их клиентов. Ведь организациям и предпринимателям, платящим НДС, нужно получить финансовый вычет за оплаченный налог. Возникает необходимость получить от продавца доказательство – счет-фактуру с указанием суммы НДС.

Может ли ИП на УСН выставлять счета-фактуры с НДС? Предприниматели на специальном налогообложении могут выдать такой документ, но им вычет после такой процедуры не положен. Наоборот, после составления документа они обязаны отправить в налоговую инспекцию декларацию со следующими сведениями из счета-фактуры:

- номер и дата;

- данные о покупателе;

- стоимость товаров (услуг);

- размер налога.

Теперь названый налог должен быть уплачен. Тут начинаются недоразумения. Ситуация вызывала разногласия между Минфином и апелляционным судом. Налоговая служба однозначно заявила, что для нее приоритетными являются решения суда высшей инстанции, т. е. к ИП такого рода нельзя применить финансовые наказания за несвоевременную уплату НДС.

Нужна ли счет-фактура для ИП, которая выставляется без НДС? Бывает, что контрагенты настойчиво просят выдать. Клиенту нужно идти навстречу. Отметка «Без НДС» избавит от необходимой в противном случае процедуры заполнения налоговой декларации. В журнал учета с/ф такую операцию добавлять необязательно.

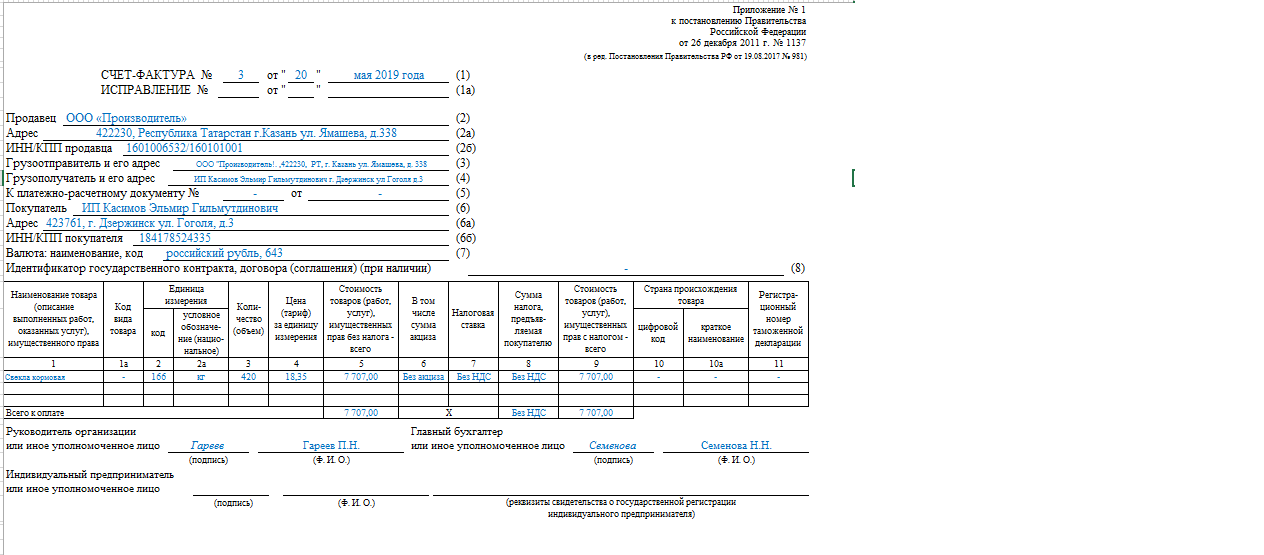

Образец заполнения

Электронные счета-фактуры заполняются при существовании у обеих сторон технических средств для их обработки в заданном порядке. Возможно представить счета-фактуры и на бумаге.

В пример вписан товар. Особенность формирования счетов-фактур по услугам состоит в их упрощенном виде. Прочерки ставятся в строках с названием фирм грузоотправителя и грузополучателя, в последних графах об импорте товаров и таможенной декларации. Единица измерения часто не указывается. Наименование определяемой единицы находится в классификаторе ОК 015-94 (МК 002-97). Акцизы на услуги юридическими нормами не определены. В графу вписывают: «Без акциза».

Существуют исправленный и корректировочный бланки. Если проскочила арифметическая ошибка или обнаружена пересортица товара – оформляют исправленный счет-фактуру. Документ был составлен верно, но изменилась цена товара, услуг или работ, часть груза покупатель вернул – требуется корректировка сведений. Это возможно при получении согласия покупателя на новое содержание проводимой сделки. После пересмотра и принятия новых условий покупателем в течение 5 дней подписывается корректировочный счет-фактура. Он составляется на особом бланке, в котором друг под другом идут прежние и новые числа.

В каких случаях контрагенты просят выставить счет-фактуру

Бывает, что клиент просит предоставить с/ф без НДС, чтобы не нарушать заведенный порядок ведения бухгалтерии.

Может ли ИП на УСН, ПНС, ЕНВД выставить счет с НДС еще в какой-то ситуации? ИП, не обязанный платить НДС, занимаясь посреднической деятельностью, постоянно должен заполнять счета-фактуры (п. 1 ст. 169 НК РФ). В них определен НДС. Это не меняет режима налогообложения комиссионера. Сам он этот налог не платит, а перенаправляет счет-фактуру третьему лицу. Но комиссионер должен выставление и получение счетов зафиксировать в электронном журнале, переслав его в ИФНС.

Последствия

Законодательством определены сроки, не позже которых местная налоговая служба должна получить информацию. Ее интересуют операции, которые будут применять в расчете суммы налога. Предприниматель на упрощенной системе перечисляет заявленные НДС в бюджет до 25 числа следующего за окончание квартала месяца. Закрыть проблему можно, выплатив полную стоимость НДС.

Не являясь плательщиками НДС, упрощенцы оплачивают его, покупая товары и услуги у партнеров на ОСН. Для упрощения отчетности в договор купли-продажи вписывается пункт о том, что транспортные расходы учтены в цене на товар.

Счет-фактура открывается для того, чтобы проследить движение НДС. ИП на специальных режимах налогообложения обычно с/ф не используют. Закрывающие документы для ИП без НДС – товарные накладные или акт на проведенные работы и реализованные услуги.

Универсальный передаточный документ (УПД) способен уменьшить объем документации. С 1916 г. действует электронный УПД. Его применяют:

- при оформлении поставки товара или услуг;

- для передачи прав на имущество.

Он один исполняет функции пар накладная–с/ф или акт–с/ф.

Упрощенная система налогообложения позволяет не закапываться в сложные расчеты. Тем не менее она достаточно маневренна и дает возможность вести дела с коммерсантами с другим способом уплаты налогов.