УСН и патент одновременно — можно ли совмещать два режима

Содержание:

Индивидуальные предприниматели могут не заниматься своей деятельностью в какой-либо конкретной сфере, поскольку федеральное законодательство дает возможность при наличии желания и финансовых возможностей совмещать несколько видов деятельности. Нередко получается так, что для одного направления удобно применять один режим налогообложения, а для другого – иной.

ИП имеют право самостоятельно устанавливать наиболее оптимальный режим налогообложения, при этом совмещать несколько.

Можно ли совмещать УСН и Патент

Для возможности совмещать УСН и патент одновременно нужно исключить попадание под запрет использования.

Упрощёнка может быть использована для любого вида предпринимательской деятельности, а патент – в соответствии с правилами ст. 346.43 и ст. 346.45 Налогового Кодекса РФ.

Уполномоченные специалисты Министерства финансов России сообщили, что в случае, если индивидуальные предприниматели применяют один режим налогообложения, по второй разновидности своей занятости, которая была переведена на патентную систему, используется одноименный режим.

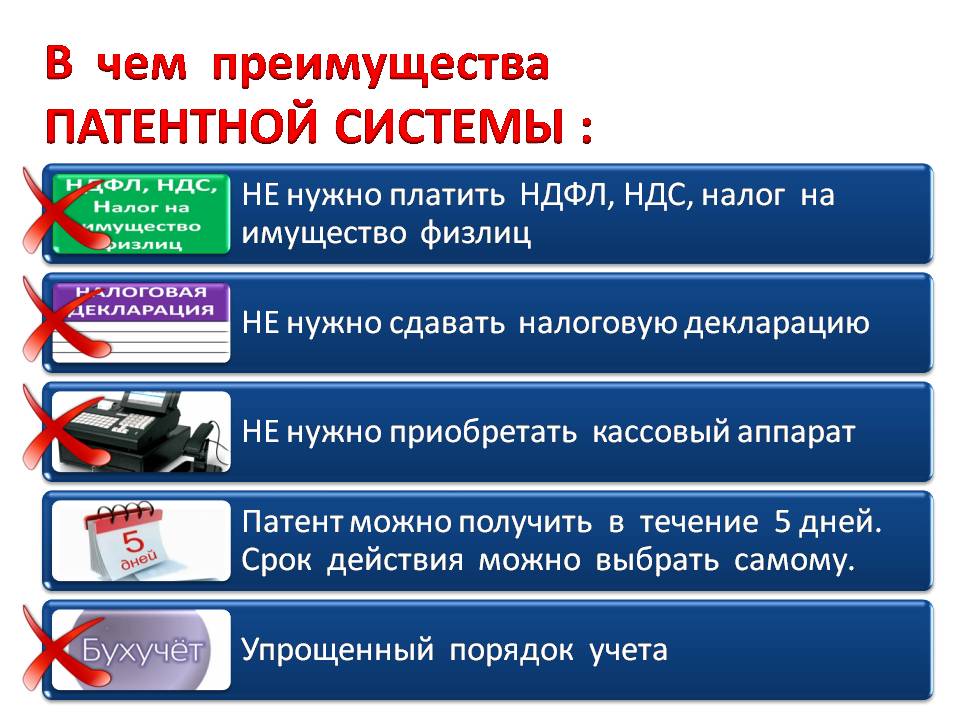

В чем плюсы одновременного применения

УСН на основе патента подразумевает необходимость ведения Книги учета доходов. Ее форма, правила, порядок заполнения регулируется нормами Приказа Минфина РФ № 135н от октября 2012 года. Именно по этой причине доходы определяются с помощью Книги.

При наличии у индивидуальных предпринимателей расходов возникает необходимость определить долю. Необходимо определить, сколько именно по нарастающему итогу было получено дохода по упрощёнке и сумму на патенте, после чего определяется часть затрат при работе с упрощёнкой.

Патент и УСН в совмещении несет основной плюс – низкий уровень контроля со стороны государственных органов. Основной минут указывает на необходимость вести раздельный учет.

УСН и патентная система налогообложения требует обязательного перечисления взносов. Многие предприниматели всеми силами стараются уменьшить их размер в ПФР и прочие фонды, однако ничего кроме разочарования это не принесет.

Единственным возможным выходом считается право на вычет по ККТ, который в 2019 году составляет 18 тыс. руб. на каждый отдельно взятый кассовый аппарат. Право закреплено для ИП на УСН и на ПСН, в том числе и на ЕНВД.

В каких случаях это возможно

Одной из ключевых особенностей при работе на УСН на основе патента принято считать возможность применениями исключительно индивидуальными предпринимателями. Из этого следует, что совмещение спецрежимов применимо только для упрощенцев ИП.

Всеми имеющиеся ограничения по видам предпринимательской деятельности для рассматриваемых режимов налогообложения, определяется по-разному.

В большинстве случаев работа осуществляется юридическими лицами (финансовая, страховая и пр. сфера занятости).

Нормами законодательства установлены сферы деятельности, которые можно использовать предпринимателям, а упрощёнка при этом категорически запрещена:

- изготовление подакцизной продукции;

- добыча с последующей продажей полезных ископаемых;

- работа в сфере сельского хозяйства – применение единого сельхозналога.

На УСН и на основе патента работать запрещено, поскольку для ПСН список разрешенных сфер занятости насчитывает более 50 наименований – согласно ст. 346.43 НК РФ, среди популярных выделяют:

- розничная торговля товарами;

- общепит;

- предоставление бытовых и прочих разновидностей услуг, к примеру, аренда недвижимости и пр.;

- производство хлебобулочных товаров.

Совмещать рассматриваемые режимы налогообложения можно при условии, что:

- все ключевые параметры по масштабам бизнеса и каждому спецрежиму соблюдены в полной мере;

- работа по конкретному направлению не запрещена нормами федерального законодательства.

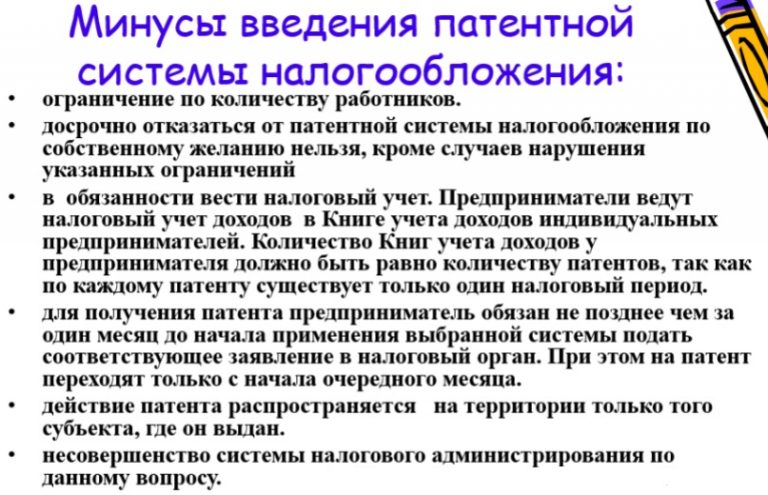

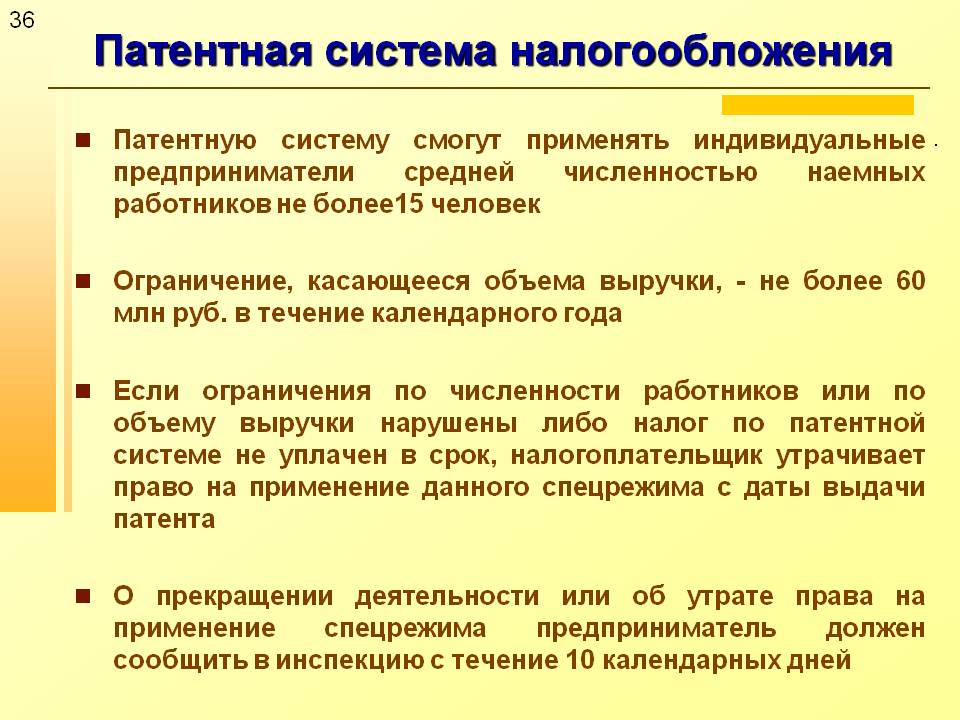

Существующие ограничения для ИП

В течение конкретного отчетного периода налогоплательщик на упрощенке берет на себя обязанность отслеживать полное соблюдение условий с целью использования УСН – согласно ст. 346.12, 346.13, 346.14 Налогового Кодекса РФ.

Среди них имеется ограничение по доходам – нельзя превышать отметку в 60 миллионов рублей за 1 год.

Особенности:

- ИП утрачивает право на использование УСН с начала того отчетного квартала, в котором был установлен факт превышения лимитов и прочие несоблюдения требований.

- Предприниматель теряет свое право на использование патента и считается таковым, который перешел на общий режим с начала нового отчетного периода, в котором было выдано документ – согласно правилам ст. 346.45 Налогового Кодекса РФ. Помимо этого, если с начала отчетного года суммарный размер дохода от реализации товаров и услуг по всем имеющимся разновидностям предпринимательской деятельности свыше 60 млн. руб., ПСН аннулируется автоматически.

Опубликованное Письмо Министерства финансов указывает на то, как стоит действовать налогоплательщику, который одновременно использует упрощенку и патентный режим налогообложения во время расчета доходов от продаж с целью соблюдения установленных ограничений.

Согласно ст. 346.13 и 346.15 НК РФ, нужно производить расчет дохода по каждому отдельному спецрежиму.

Ведение учета по налогам и взносам на упрощенке и патенте

Особенности:

- Использование упрощенного режима налогообложения влечет необходимость определять размер налога на базе фактических данных – выручки (объект Доходы) либо имеющейся разницы между прибылью и затратами (объект Доходы минус Расходы). Полученные сведения заносятся в отчетность, сдача которой осуществляется в установленные сроки.

- Патентный режим налогообложения подразумевает подсчет налога согласно имеющемуся ранее установленного размера доходов по каждому виду предпринимательской деятельности по отдельности. Утвержденные нормативы по доходам устанавливаются местными органами самоуправления, из-за чего платежи при патенте не могут зависеть от результатов работы. Уменьшение суммы недопустимо – платить требуется фиксированный взнос.

Чтобы правильно применять формулу и определить размер налога по УСН, нужно учитывать доходы и затраты по каждому специальному режиму в соответствии со ст. 346.53 НК РФ.

Все имеющиеся доходы и затраты, которые напрямую связаны с работой по патенту, не могут оказывать воздействия на налог по упрощенке.

Допускается вероятность ситуации, при которой точно разделить будущие расходы невозможно. Примером этому может выступать аренда офисного помещения, что относится к обоим режимам налогообложения. В таком случае нужно отталкиваться от норм ст. 346.18 Налогового Кодекса РФЫ – разделить расходы пропорционально суммам доходов.

Процесс списания затрат, которые формируют налоговую базу, можно применить только при упрощенном режиме налогообложения. При использовании объекта Доходы, понесенные расходы не берутся при расчете. Одновременно с этим, некоторые виды предпринимательской деятельности даются возможность уменьшить итоговый размер, который стоит перечислить в бюджет страны.

Наиболее распространенными вычетами являются взносы по страхованию и в Фонд оплаты труда.

Совместить в данном случае подход можно тем же способом, что и в случае распределения затрат. В качестве вычета предприниматели вправе использовать взносы, которые напрямую относятся к наемному персоналу, ведущим трудовую деятельность в рамках действия упрощенного режима налогообложения. Патент не совместимый в целом с налоговыми вычетами, которые связаны с работниками.

Стоит помнить о том, что ИП с наемным штатом сотрудников оставляет за собой право на уменьшение суммы налоговой нагрузки за счет перечисляемых взносов более чем на 50% — правило актуально согласно ст. 346.21 НК РФ.

Допускается возможность ситуации, при которой сам индивидуальный предприниматель занимается работой, подлежащей налогообложению на упрощенке, а все его подчиненные работают при патентном режиме. Следовательно, что при УСН сам предприниматель не выступает в роли работника, из-за чего Налоговый Кодекс дает возможность убирать из налога все страховые взносы за себя, причем в полном объеме.