Калькулятор страховых взносов ИП — как рассчитать платежи

Содержание:

Каждый предприниматель выплачивает страховые взносы. Их размеры ежегодно регламентируются Налоговым кодексом. Раньше выплаты устанавливались на основании МРОТ (показатель минимума оплаты труда), но в 2019 году сумма выросла и приобрела фиксированный объем.

Какие есть страховые взносы у ИП

К такого рода взносам относят обязательные платежи на страхование сотрудников компании и индивидуальных предпринимателей (социальное, пенсионное и медицинское). В 2017 году надзор за расчетом и выплатой был вновь отдан в юрисдикцию Федеральной службы по сбору налогов (ФНС) – она занималась этим вплоть до 2010 года (сбор назывался Единым Социальным Налогом – ЕСН).

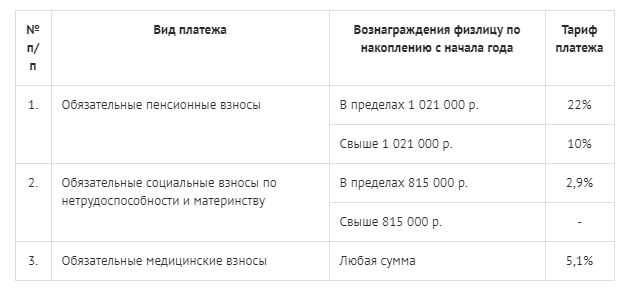

В Налоговый Кодекс внесена 34 глава, которая отвечает за регламент расчета и уплату следующих обязательных взносов:

- пенсионное страхование;

- медицинское страхование;

- социальная защита на случай возможной потери трудоспособности и материнства.

Выплачивать эти сборы нужно уже не в фонды, а прямо в налоговую инспекцию. Взносы на случай получения травмы работником остались во владении Фонда социального страхования – в отношении этой графы не было внесено правок.

Среди страховых плательщиков, обозначенных в 34 главе Налогового Кодекса России, приведены и индивидуальные предприниматели. ИП получил двойственный статус – это физическое лицо и одновременно субъект предпринимательской деятельности. Он выступает работодателем сам для себя, потому обязанность по обеспечению выплат (медицинских и пенсионных) ложится на его же плечи.

Выплаты за себя – это аналогичные обязательные платежи, которые ИП обязаны отправлять в органы для обеспечения собственного страхования. Если говорить об общем положении, то в РФ за физических лиц отвечают их работодатели. Когда сфера деятельности не причисляется к льготным, то сборы за наемный персонал составляют не менее 30.2% от выплачиваемых им заработных плат.

Однако у ИП нет работодателя, потому он самостоятельно отвечает за взносы в отношении себя. Причем тарифы в такой ситуации гораздо ниже, чем в стандартном порядке.

Однако, несмотря на послабления, некоторые ИП считают неправомерным обязательный порядок сборов, если дело не приносит прибыли или деятельность временно приостановлена. Потому закон позволяет временно приостановить начисление, но это случается в строго регламентированных ситуациях.

Расчет фиксированных платежей

ИП обязуется отправлять страховые средства в отношении себя только в тот период, пока он обладает статусом субъекта предпринимательской деятельности, исключая льготное время неуплаты.

Статья 430 Налогового Кодекса позволяет лицам не отправлять страховые средства в бюджет, если деятельность временно приостановлена по причине:

- прохождения обязательной военной повинности, ухода за ребенком младше 1.5 лет, ребенком-инвалидом, инвалидом первой группы, пожилыми гражданами после 80 лет;

- проживания с супругом, несущим военную контрактную службу, если нет возможности трудоустроиться суммарно не более 5 лет;

- нахождения за границей с супругом, посланным в диппредставительства и консульства РФ (аналогично не более 5 лет).

Невозможность продолжать деятельность в это время придется подтвердить документально, а о временном приостановлении выплат потребуется уведомить ИФНС.

В отношении себя ИП в 2019 году должен погашать только 2 вида сборов: пенсионный и медицинский. Остальные страховые формы носят добровольный порядок, и их неуплата не преследуется законом. Объемы подскажет калькулятор фиксированного платежа ИП на сайте ФНС.

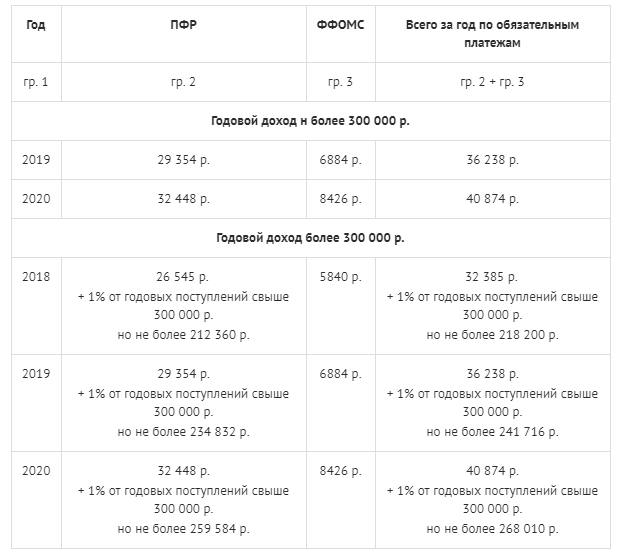

Страховые суммы для ИП в этом году больше не зависят от объема МРОТ (минимальный размер оплаты труда), а являются фиксированной величиной, регламентированной Правительством РФ:

- ОМС – оплата обязательного медицинского страхования – 6 884 рубля в год;

- ОПС – оплата обязательного пенсионного страхования – частично разделена и состоит из фиксированного объема (29 354 рубля в год) и дополнительного сбора;

- дополнительные выплаты обязательны, если доходы предпринимателя превышают сумму в 300 000 рублей в год (рассчитываются как 1% от дохода, превышающего данный лимит).

Все операции обычно рассчитываются при помощи калькулятора страховых взносов ИП.

ПФР

Объем выплаты ИП на обязательное пенсионное страхование завязан на объеме годового дохода. Наличие у предпринимателя наемных сотрудников не имеет значения. Сумму годового дохода вычисляют по правилам используемой системы налогообложения.

Если годовая прибыль не превышает 300 000 рулей, то страховой взнос в пенсионный фонд рассчитывается по формуле:

Годовая выплата/12 месяцев * количество календарных месяцев в периоде, за который производится расчет

Размер минимального годового сбора в пенсионный фонд фиксирован и равен 29 354 рублям. Эту сумму нужно разделить на 12 частей – это величина ежемесячного платежа (четвертая часть, соответственно, является платой за квартал).

Полностью фиксированное отчисление за год должно быть уплачено не позднее 31 декабря расчетного года. Как уже было пояснено, определение взносов в Пенсионный фонд производится на основании календарных месяцев ведения деятельности. Если месяц отработан не до конца, то и расчет выполняется по дням активности. Калькулятор подскажет, как ИП рассчитать страховые взносы за неполный год.

Если годовая прибыль ИП превышает 300 000 рублей, применяется другая формула:

Годовой сбор/12 месяцев * количество календарных месяцев в периоде, за который производится расчет + 1% от всего, что свыше 300 000 рублей

Важно заметить, что годовой объем страховой выплаты в Фонд не может превышать четкий максимум. Он определяется по формуле:

Годовой сбор * 8

Получается, максимальный объем в 2019 году будет равен: 29 354 рубля * 8 = 234 832 рубля, из которых ИП придется заплатить 29 354 рубля в любом случае, независимо от дохода, а разницу в 205 487 рублей предприниматель отдает по результатам года.

ОМС

Отчисления на обязательное медицинское страхование рассчитываются по формуле:

Годовой сбор/12 месяцев * количество календарных месяцев в периоде, за который производится расчет

Объем минимального годового взноса на страховку в медицинских учреждениях равен 6 884 рубля. Сумму нужно поделить на 12 частей, чтобы узнать, сколько требуется отдавать ежемесячно (четвертая часть – квартал, соответственно). Полностью весь фиксированный сбор за год нужно оплатить не позже 31 декабря данного расчетного года. Определить объем взносов требуется согласно количеству календарных месяцев ведения деятельности. Когда период отрабатывается не до конца, вычисление выполняется на основании задействованных календарных дней.

Калькулятор для подсчета взносов

Помочь в расчетах, чтобы не ошибиться, может калькулятор страховых взносов ИП 2019 на официальном сайте ФНС. Он разработан, чтобы облегчить ведение деятельности налоговых единиц.

Пример расчета страховых платежей

Понять систему расчетов для ИП проще на конкретных примерах при ежемесячном, ежеквартальном и ежегодном отчислении.

Пример №1:

Страховые взносы в органы выплачиваются через каждый месяц. Регулярный доход предпринимателя не переваливает за 300 000 рублей. Поиск объема выплачиваемых постоянных сборов: 29 354/12 месяцев*1 месяц = 2 446,16 рублей, на медицину: 6 884/12*1 = 573,67 рублей. В общей сложности предпринимателю придется отдавать 3019,83 рубля.

Пример №2:

Условия аналогичны предыдущему примеру. Необходимо вычислить размер отчисляемых взносов в каждом квартале. Пенсионные выплаты: 29 354 рубля /12*3 = 7 338,5 рублей. Медицинские отчисления: 6 884 рубля/ 12*3 = 1 720,9 рублей. Общая сумма страховых сборов за квартал равняется 9059,4 рублей.

В какой срок их нужно оплачивать

Регламентированная дата оплаты страховых взносов, если ИП является работодателем – не позже 15 числа календарного месяца, идущего за месяцем, в котором такие взносы были переведены.

Фиксированные выплаты в отношении себя ИП обязуется отчислить не позднее 31 числа (декабрь) текущего периода. При этом в отношении выплат с суммы дохода предпринимателя, переходящей за порог в 300 000 рублей, вводится отдельный срок выплаты. Их требуется отдать в налоговый бюджет не позже 1 апреля года, идущего за прошедшим расчетным годом.

От чего зависит сумма взносов для ИП

Взносы ИП носят частично фиксированный характер. Плавающая часть страхования зависит от дохода предпринимателя, который рассчитывается в зависимости от выбранной налоговой схемы. ИП может работать с общей системой, а также на одном из льготных режимов.

Процедура расчета дополнительного дохода по разным режимам описана в статье 430 Налогового Кодекса России:

- ОСНО – заработанная прибыль за минусом предпринимательских вычетов;

- УСН – (Независимо от объекта обложения) и ЕСХН – доходы с реализации и вне реализации без принятия расходов;

- ЕНВД – временный доход, определяемый по отдельной формуле;

- ПСН – потенциально возможная годовая прибыль, прописанная в региональном НПА.

Как становится ясно при расчете дополнительных сборов, предприниматели на разных схемах налогообложения не находятся в одинаковой ситуации. Например, в случае с ЕНВД и ПСН во внимание берется не реальный доход, а расчетный, который гораздо ниже фактического. Базовая прибыль по перевозкам груза может составлять 6 000 рублей в месяц на каждую машину. В реальности компания будет зарабатывать гораздо больше.

Именно на величине дохода и завязаны личные выплаты ИП.