Декларация ИП на ЕНВД — как правильно ее заполнить и сдать

Содержание:

Индивидуальные предприниматели, применяющие упрощённую систему налогообложения (ЕНВД), поквартально предоставляют отчёт по платежам в органы ФНС. В 2018 году в Налоговый кодекс внесены изменения, затрагивающие выплаты по ЕНВД. Обновлённая декларация ИП ЕНВД 2019 применяется с 4 квартала 2018 года.

Как заполнять декларацию ИП на ЕНВД

Правила заполнения декларации ЕНВД:

- страницы бланка, включая титульный лист, нумеруются в порядке следования, по возрастающей (001, 002, 003…);

- показатели вписывают, с первой (левой) ячейки, оставшиеся следует заполнить прочерками. В электронном варианте отчёта, прочерки не ставятся;

- значение физического показателя правильно округлять до целого числа;

- в показателе стоимости копейки округляют до рубля;

- значение К2 (корректирующего коэффициента) округляют до третьего знака после запятой.

Не допускаются для подачи бланки:

- с помарками, исправленными при помощи корректора ошибками;

- при наличии двусторонней печати;

- степлированные страницы бланков;

Письменно заполнять декларацию можно любыми чернилами, кроме цветных.

С наёмными работниками

Предприниматели по системе ЕНВД ежегодно, до 20 января, обязаны предоставлять сведения о численности персонала.

Конечную сумму налога можно изменить, уменьшив до 50%, не более. Вычет производится на сумму взносов по страхованию:

- наёмного персонала;

- индивидуального предпринимателя.

Без наемных сотрудников

Предприниматель, осуществляющий деятельность без найма сотрудников, имеет право уменьшить сумму ЕНВД на 100% страховых отчислений, выплаченных за себя.

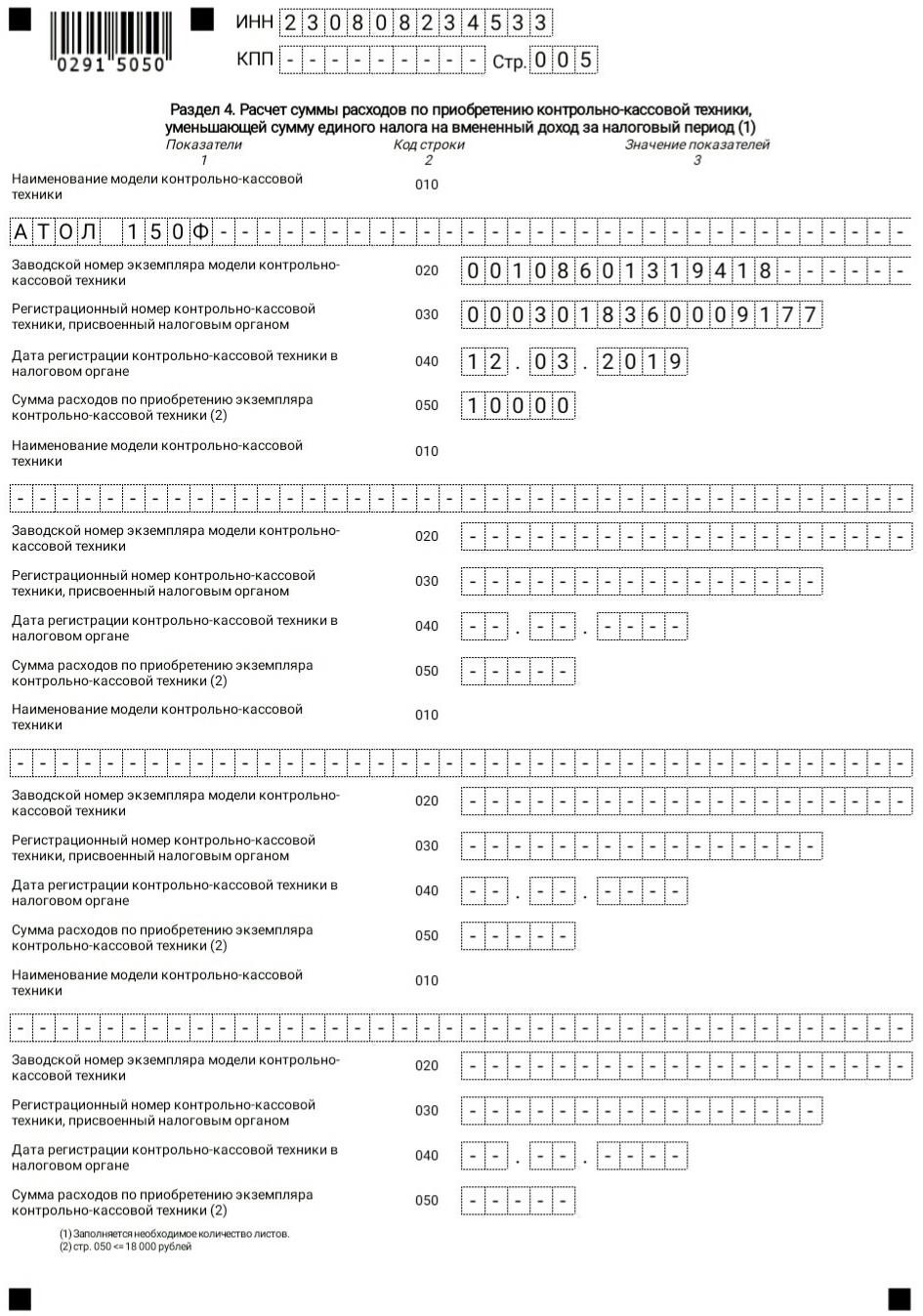

Сумма, потраченная на приобретение контрольно-кассовой техники, также вычитается из фактической суммы налога на вменённый доход. Для этого касса должна быть зарегистрирована до 1-го июля 2019 года.

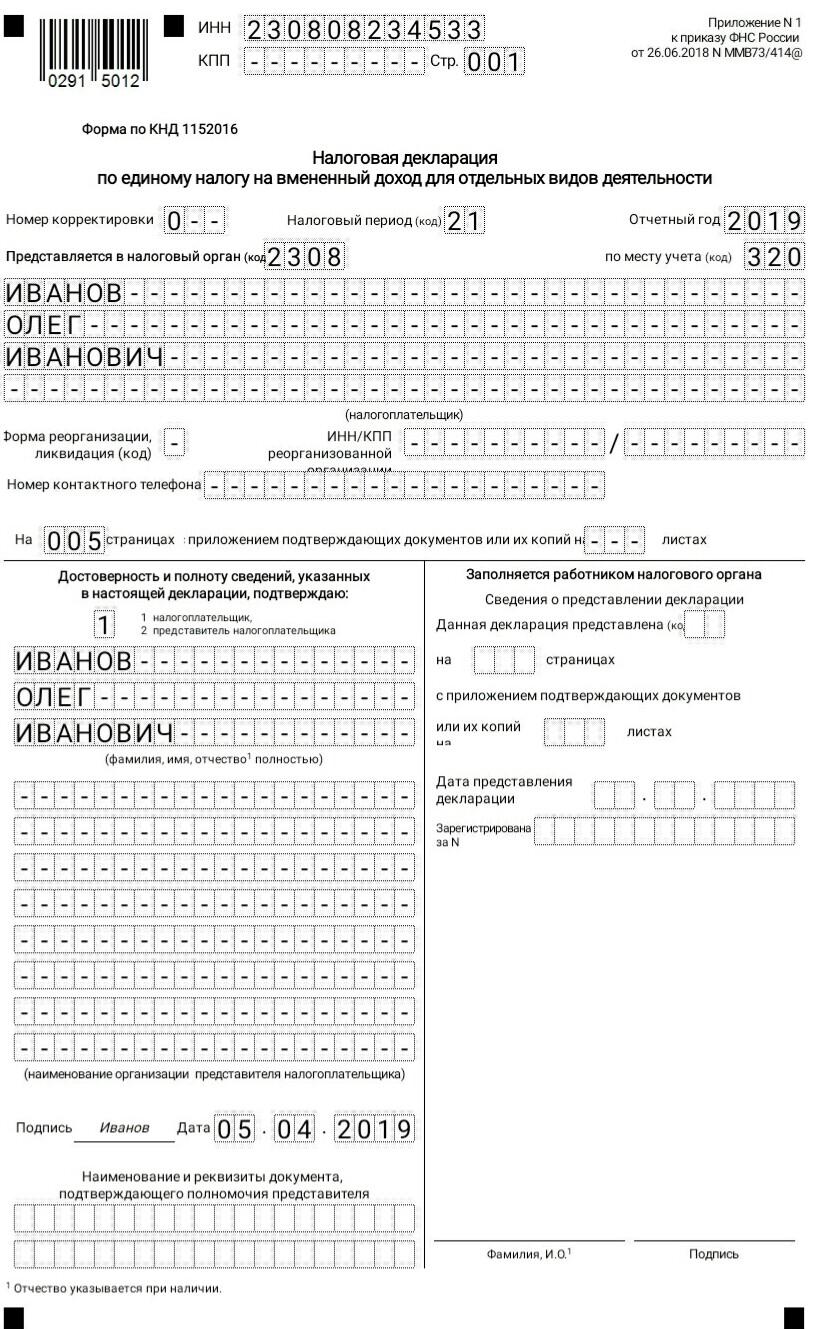

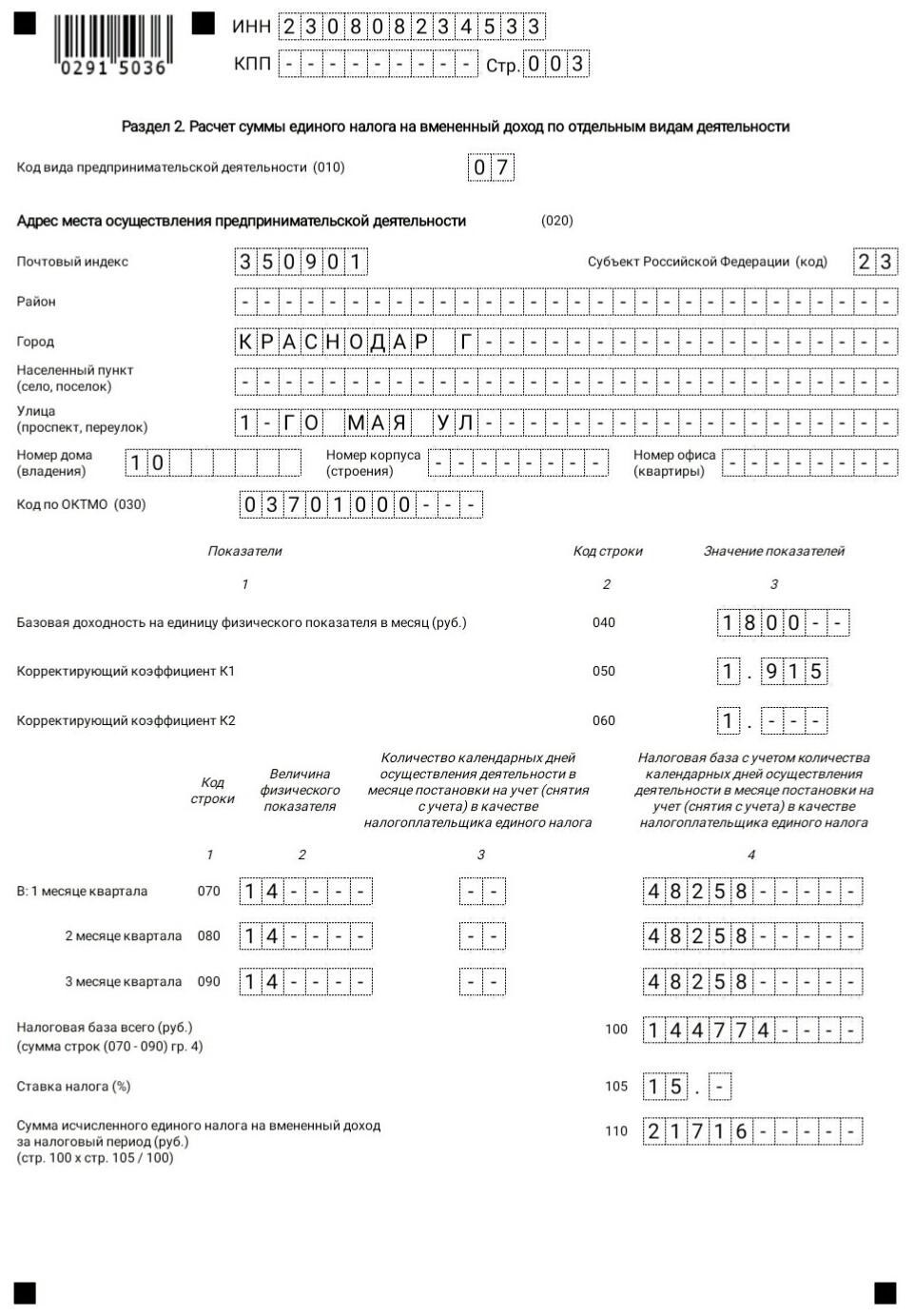

Пример правильно составленной декларации

Изменения в бланке декларации 2019, незначительны:

- на титульном листе исключение строки для ОКВЭД кода;

- замена штрих кодов, названий строк;

- дополнение бланка разделом №4, где отображают расходы индивидуальных предпринимателей для приобретения онлайн-касс. Параллельно, для отображения их в 3-м разделе, внесена строка под номером 040.

Порядок заполнения бланка утвержден № ММВ – 7 – 3/414, согласно приказу ФНС РФ от 26.06.2018г. Составить отчёт ИП ЕНВД можно, опираясь на образец.

Пример правильного заполнения декларации ЕНВД для ИП без работников:

Как ее сдавать

ЕНВД (единый налог на вмененный доход) – упрощённая система взимания налогов, с вероятного (вменённого) дохода. ИП, применяющие налог на вменённый доход, не платят стандартные:

- налог на имущество;

- налог на добавочную стоимость (НДС);

- налог на прибыль (НДФЛ).

ФНС принимает отчётность по месту ведения бизнеса, за исключением ряда случаев, когда вид деятельности невозможно привязать к конкретному адресу:

- услуги, связанные с транспортировкой пассажиров;

- автотранспортные услуги по грузоперевозке;

- торговля с доставкой товаров транспортом или курьерами;

- рекламная деятельность в транспорте.

В этих случаях индивидуальные предприниматели отчитываются в ИФНС — по месту жительства.

Подавать декларацию можно любым из трех способов:

- персонально или через доверенное лицо;

- почтой, как ценное письмо. С уведомлением о получении, с описанием пересылаемых документов (опись вложения в ценное письмо);

- по ТКС (телекоммуникационным каналам связи), через оператора электронного документооборота.

Обращаясь в контролирующий орган лично или через уполномоченное лицо, декларацию подают в 2-х экземплярах. Один оставляют в налоговой, другой – со штампом ИФНС, с указанием даты подачи, оставляют у себя. Представителю необходимо иметь при себе документы, которые подтверждают его полномочия.

Можно ли сделать это онлайн

В электронном виде ИП может подавать отчётность на сайте налоговой службы. Для этого надо зарегистрироваться и получить доступ в личный кабинет.

Все базовые данные, введённые при заполнении первой декларации, сохранятся в настройках и будут повторяться в каждой последующей. Работая в программе, можно не опасаться допустить математическую ошибку, все расчёты выполняются автоматически. Сумма налоговых отчислений в бюджет будет вычислена на основе вводных данных.

Сохранность персональных данных в электронной декларации гарантируется использованием цифровой подписи налогоплательщика. Приобрести её можно в одном из перечня удостоверяющих центров.

Электронный способ значительно упрощает процедуру заполнения, экономит время при подаче деклараций за последующие кварталы. В отделении ФНС нужно будет получить бланк декларации с отметкой о дате приёма.

Поскольку система может сбоить, отчёт по вменённому доходу рекомендуется отправлять заблаговременно.

В какой срок сдается декларация на ЕНВД

Индивидуальные предприниматели отчитываются по ЕНВД по истечении каждого квартала. Для перехода с общей системы налогообложения на упрощённую нужно подать заявление. Смена системы происходит исключительно с начала квартала.

В случае попадания крайних дат на выходные и праздничные, срок сдачи увеличивается на равное им количество, и переносится на рабочий день:

| Отчётный период | Крайняя дата подачи | Крайняя дата оплаты |

| 2018 г. IV кв. | 21.01.2019 г. | 25.01.2019 г. |

| 2019 г. I кв. | 22.04. 2019 г. | 25.04.2019 г. |

| 2019 г. II кв. | 22.07. 2019 г. | 25.07.2019 г. |

| 2019 г. III кв. | 21.10. 2019 г. | 25.10.2019 г. |

| 2019 г. IV кв. | 20.01.2020 г. | 27.01.2020 г. |

Что предусмотрено за несвоевременную сдачу

Если предприниматель подаёт декларацию позже срока, установленного Налоговым кодексом РФ, предусмотрены следующие санкции:

- Начисление штрафа в 5% от общей суммы налога за каждый последующий вне зависимости от количества дней) месяц. Сумма фиксирует нижний порог взыскания в 1000 рублей, и не может быть выше 30% суммы налога (п.1 ст.119).

- Просроченная, свыше 10 дней отчётность, может стать поводом для блокировки расчётного счёта. Решение о применении санкции принимает руководство контролирующего органа. Неуплата налога предусматривает штрафное взыскание (ст.120 НК РФ).

- Ошибки в расчётах повлекут за собой выплату 20% от суммы ЕНВД.

- Недостоверная сумма налога, полученная при умышленном занижении базы, санкционирует взыскание до 40 %.

В случае объективных причин (смягчающих обстоятельств), штраф должен быть уменьшен, как минимум, в 2 раза (ст. 112, ст. 114 НК РФ). Решать вопрос о понижении суммы взыскания лучше в судебном порядке. Наличие нескольких смягчающих обстоятельств позволит в разы понизить штраф, даже минимальный, в 1000 рублей.

После заполнения всех разделов бланка нужно обязательно перепроверить указанные данные, поставить дату и подпись. Заполненный документ готов для подачи в контролирующий орган ФНС.

Изучив правила заполнения и подачи декларации, и выполнив все в соответствии с ними, вы обезопасите себя от ошибок и штрафов.

https://www.youtube.com/watch?v=By_rc179l00