ИП и КБК — что это такое, как узнать свой код для оплаты

Содержание:

Каждый индивидуальный предприниматель (ИП) обязан осуществлять оплату налогов и страховых взносов. Эти выплаты производятся путем безналичного банковского расчета с использованием платежных поручений. В платежке каждое поле предназначено для определенного реквизита. В поле 104 требуется указывать КБК (Код бюджетной классификации). Что же это за реквизит и какую роль он выполняет?

Что такое КБК

При осуществлении платежа важно указывать его предназначение, то есть, в какую именно инстанцию перечисляются деньги. Именно для этой цели и используется КБК. Этот код обозначает, куда именно должны быть перечислены средства, и представляет собой определенный набор цифр.

В зависимости от платежей, для которых они используются, все существующие КБК разделяют на четыре вида:

- все платежи по налогам, которые осуществляются рядовыми гражданами и предпринимателями;

- перечисление средств, предназначенных для финансирования бюджетного дефицита;

- оплаты за госпошлины, акцизы, пени и штрафы;

- денежные операции, которые производятся государственными инстанциями.

Код бюджетной классификации представляет собой определенный набор цифр, в которых закодирована информация. Все 20 цифр разделяются на группы, которые имеют определенное название. Их четыре:

- первый блок состоит из первых трех цифр и носит название «Администратор». Он указывает на организацию, которой предназначаются перечисленные средства. Например, «182» это ФНС, а «392» — ПФР;

- вторая группа цифр состоит из последующих 10 знаков (с 4 по 13) и называется «Вид доходов». Эта комбинация несет в себе информацию о группе, подгруппе и цели платежа. Цифры 6, 7 и 8 этого блока уточняют статьи дохода, а последние две указывают на уровень бюджета, в который должны поступить денежные средства;

- следующие четыре знака (с 14 по 17) служат для уточнения, какой именно совершается платеж. Название этого блока — «Программа». По этой комбинации можно определить это налог, штраф или пеня;

- последние три цифры — это «Экономическая классификация». Здесь заложена информация об источнике поступления средств с точки зрения его экономического вида.

Расшифровка не так сложна, как кажется, и в ней можно проследить определенную закономерность.

КБК не только упрощает осуществление платежей, но и помогает государству правильно распределять средства и направлять их в тот или иной бюджет. Также эта комбинация цифр используется экономическими аналитиками для оценки динамики расходов и доходов государства.

Не менее важен КБК и для граждан, которые планируют заниматься коммерческой деятельностью и хотят это делать легально. Для ИП он также имеет огромное значение.

Для чего он нужен ИП

После регистрации в качестве предпринимателя каждый гражданин возлагает на себя обязанность оплачивать налоги и страховые взносы. При заполнении платежек на осуществление подобных платежей требуется указывать КБК. Причем для каждого случая есть определенная комбинация.

Знать все коды ИП КБК 2019 года и следить за изменениями в них очень важно. Без этого реквизита средства либо вообще не будут переведены, либо поступят не по назначению.

КБК 2019 года: страховые взносы ИП

Индивидуальные предприниматели обязаны оплачивать страховые взносы за себя, а также за наемных работников, если таковые имеются в штате.

ИП осуществляет два вида взносов. А именно, на:

- ОМС (обязательное медицинское страхование);

- ОПС (обязательное пенсионное страхование).

Данные платежи принимаются и администрируются федеральной налоговой службой (ФНС).

ОМС

Для перечисления средств на ОМС существует два вида КБК для ИП, за себя в 2019 году и за сотрудников.

| Взносы ОМС за себя | 182 102 021 030 810 131 60 |

| Взносы ОМС за сотрудников | 182 102 021 010 810 131 60 |

Также существуют определенные комбинации для оплаты пени и штрафов.

| Назначение | Пеня | Штраф |

| КБК ОМС ИП за себя 2019 г. | 182 102 021 030 820 131 60 | 182 102 021 030 830 131 60 |

| КБК ОМС ИП за сотрудников 2019 г. | 182 102 021 010 820 131 60 | 182 102 021 010 830 131 60 |

ОПС

Данный вид платежей предназначен для ПФР (Пенсионного фонда России), но оплату принимает ФНС.

Страховые взносы ОМС предприниматель оплачивает как за себя, так и за сотрудников. Также дополнительный платеж осуществляется при доходе выше 300 тыс. руб*.

Соответственно, для каждого платежа предусмотрен определенный КБК.

| ОПС за ИП | 18210202140061110160 |

| ОПС за сотрудников | 18210202010061010160 |

| ОПС за ИП (доход >300 тыс. руб.) | 18210202140061110160 |

Также существуют коды для оплаты штрафов и пени.

| Пени | 182 102 021 4006 211 01 60 |

| Штрафы | 182 102 021 4006 301 01 60 |

Также осуществляются выплаты в ФФОМС. КБК для ФФОМС для ИП, которые он, как правило, платит за себя — 182 102 02 103 08 10 131 60.

Код бюджетной классификации для спецрежимов

Для индивидуальных предпринимателей предусмотрено несколько систем налогообложения. Самые распространенные из них:

- УСН (Упрощенная система налогообложения);

- ЕНВД (Единый налог на вмененный доход).

Для уплаты каждого из этих налогов предусмотрен свой КБК.

УСН

На данной системе налогообложения предусмотрены два варианта оплаты налога.

- оплачивается 6 % от суммы дохода;

- оплачивается 15 % от суммы «Доходы минус расходы».

Коды для первой группы.

| Налог | 182 105 01011 01 1000 110 |

| Пеня | 182 105 01011 01 2100 110 |

| Штраф | 182 105 01011 01 3000 110 |

Комбинации для второй группы плательщиков.

| Налог | 182 105 01021 01 1000 110 |

| Пеня | 182 105 01021 01 2100 110 |

| Штраф | 182 105 01021 01 3000 110 |

ЕНВД

Коды бюджетной классификации для плательщиков ЕНВД

| Налог | 182 105 020 1002 1000 110 |

| Пени | 182 105 020 1002 2100 110 |

| Штрафы | 182 105 020 1002 3000 110 |

КБК для налогов на общем режиме

Общая система налогообложения (ОСНО) — это режим оплаты налогов, который выбирается для предпринимателя в том случае, если он сам не указал, по какой системе будет работать. Предприниматели на ОСНО являются плательщиками:

- НДФЛ (Налог на доходы физических лиц);

- НДС (Налог на добавленную стоимость).

И для них есть соответствующие коды для оплаты.

| КБК НДФЛ для ИП | 182 101 02020 01 1000 110 |

| НДС для ИП | 182 103 01000 01 1000 110 |

Где можно узнать код

Комбинации цифр в кодах бюджетной классификации периодически меняются. Так как указание верного кода в платежном поручении имеет большое значение, следует знать, где его узнать.

Все КБК собраны в специальном справочнике. Если вносятся какие-либо изменения, то появляются новые издания с внесенными обновлениями.

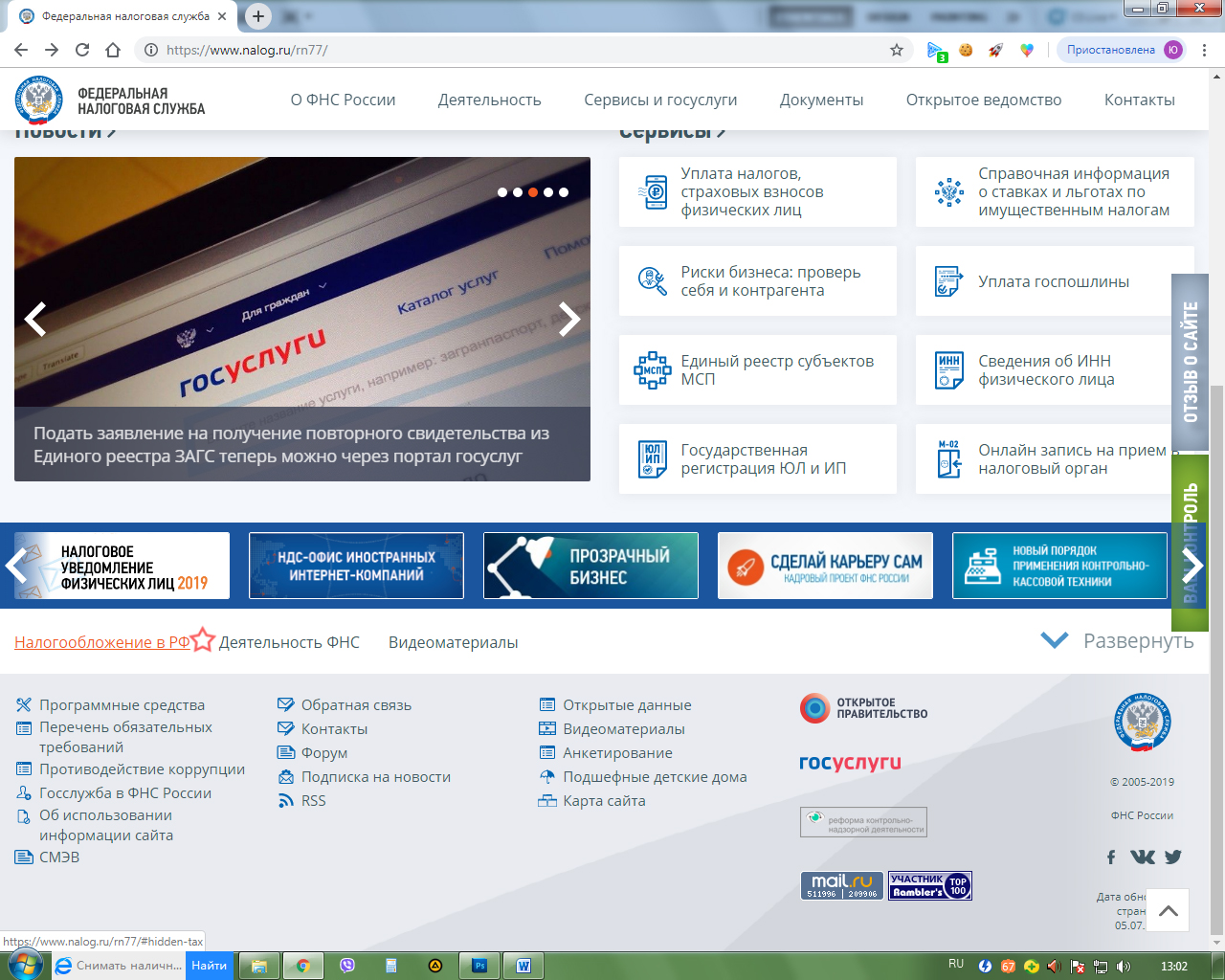

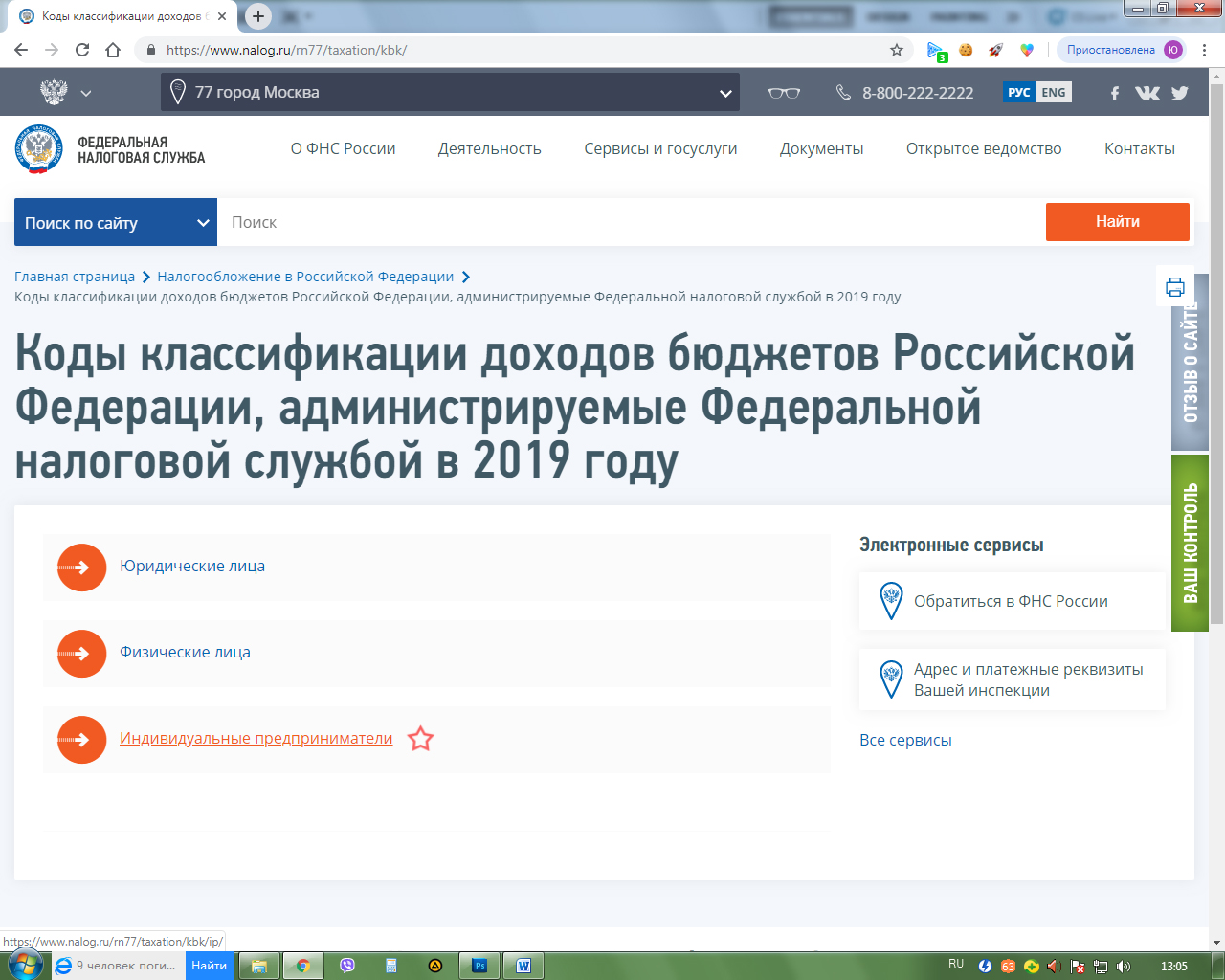

Но справочник не всегда может оказаться под рукой. Есть еще один удобный и простой способ. Следует зайти на сайт ФНС. В нижнем правом углу следует выбрать «Налогообложение в РФ».

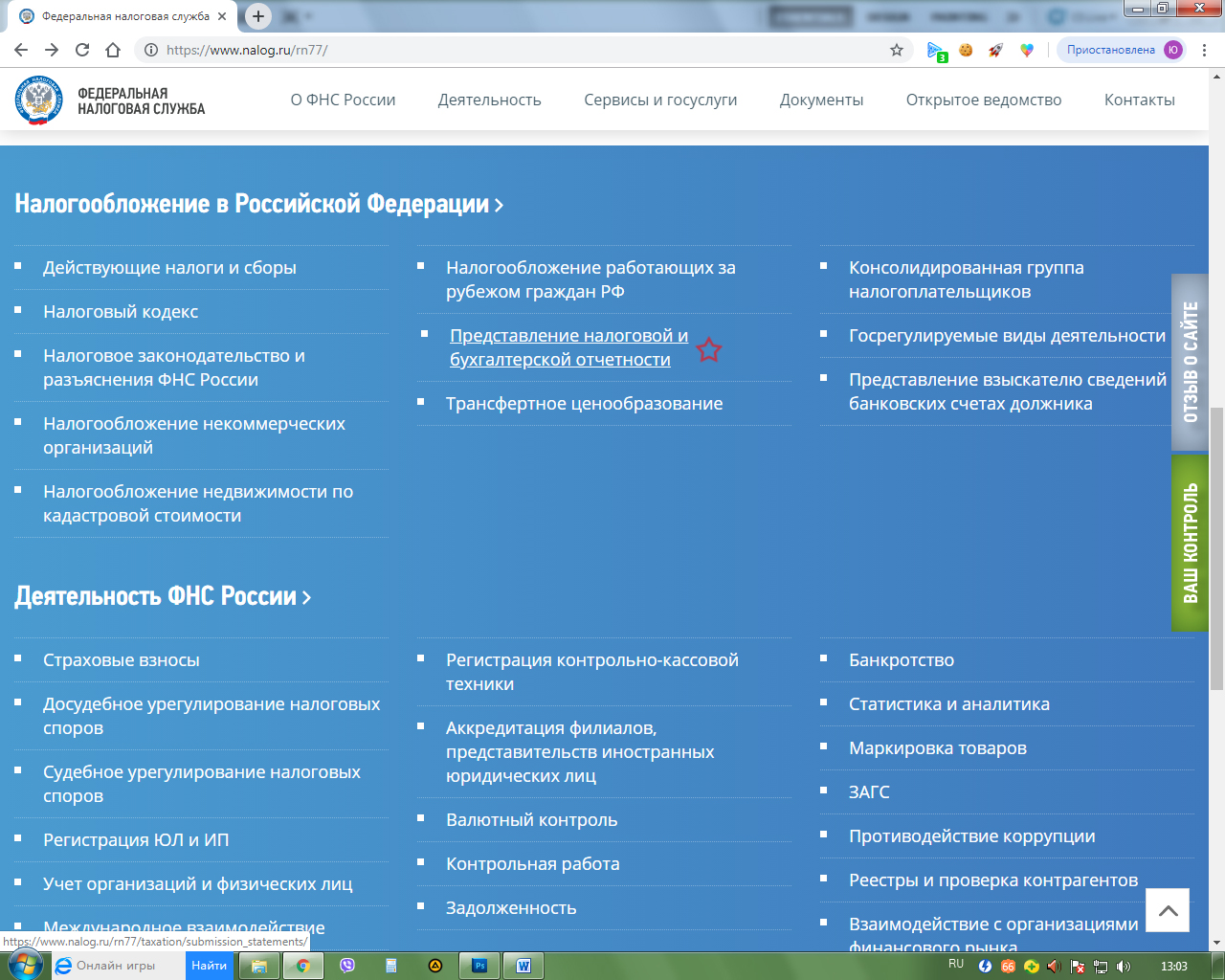

Далее в появившемся окне будет раздел «Представление бухгалтерской отчетности».

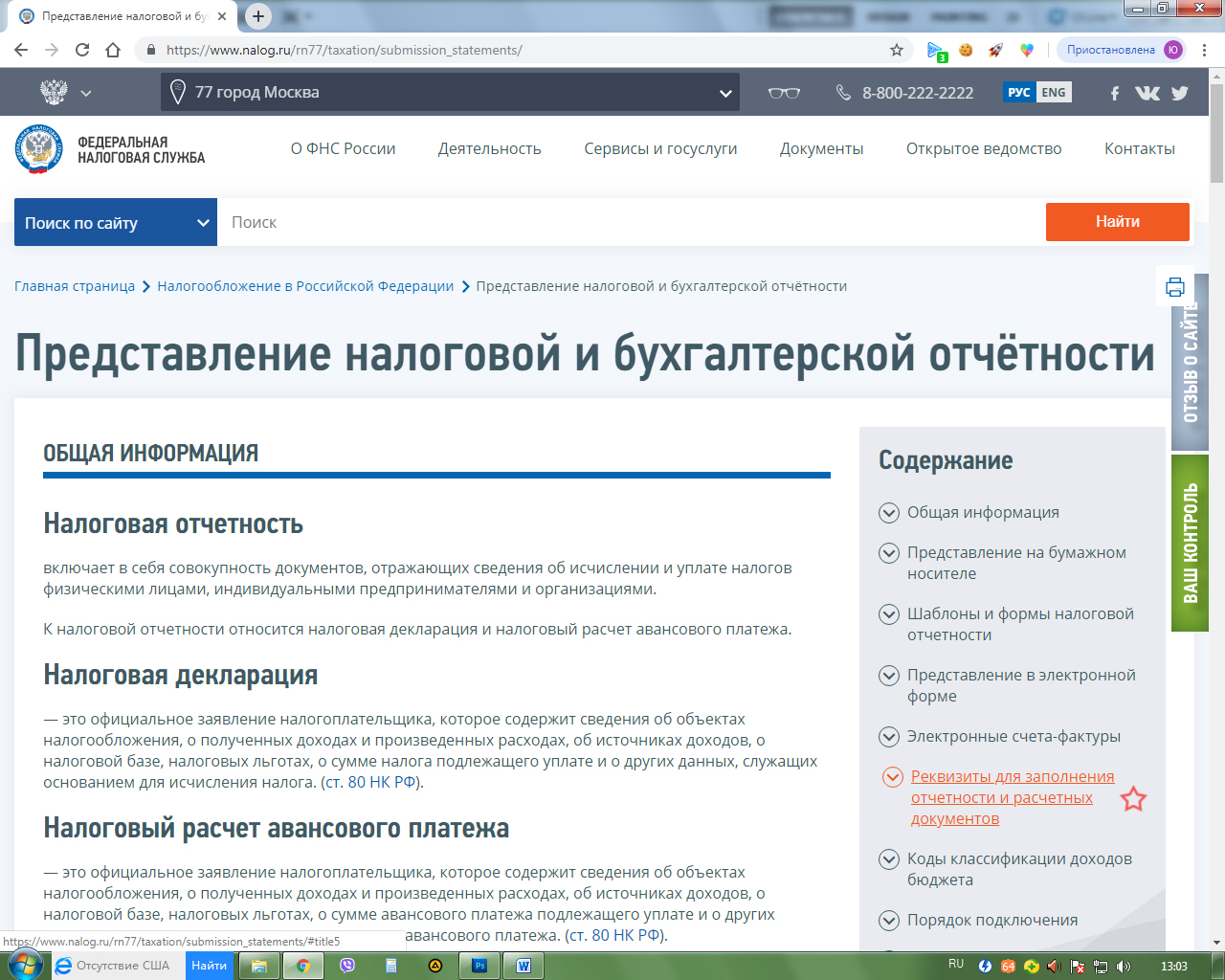

В содержании следует выбрать пункт «Реквизиты».

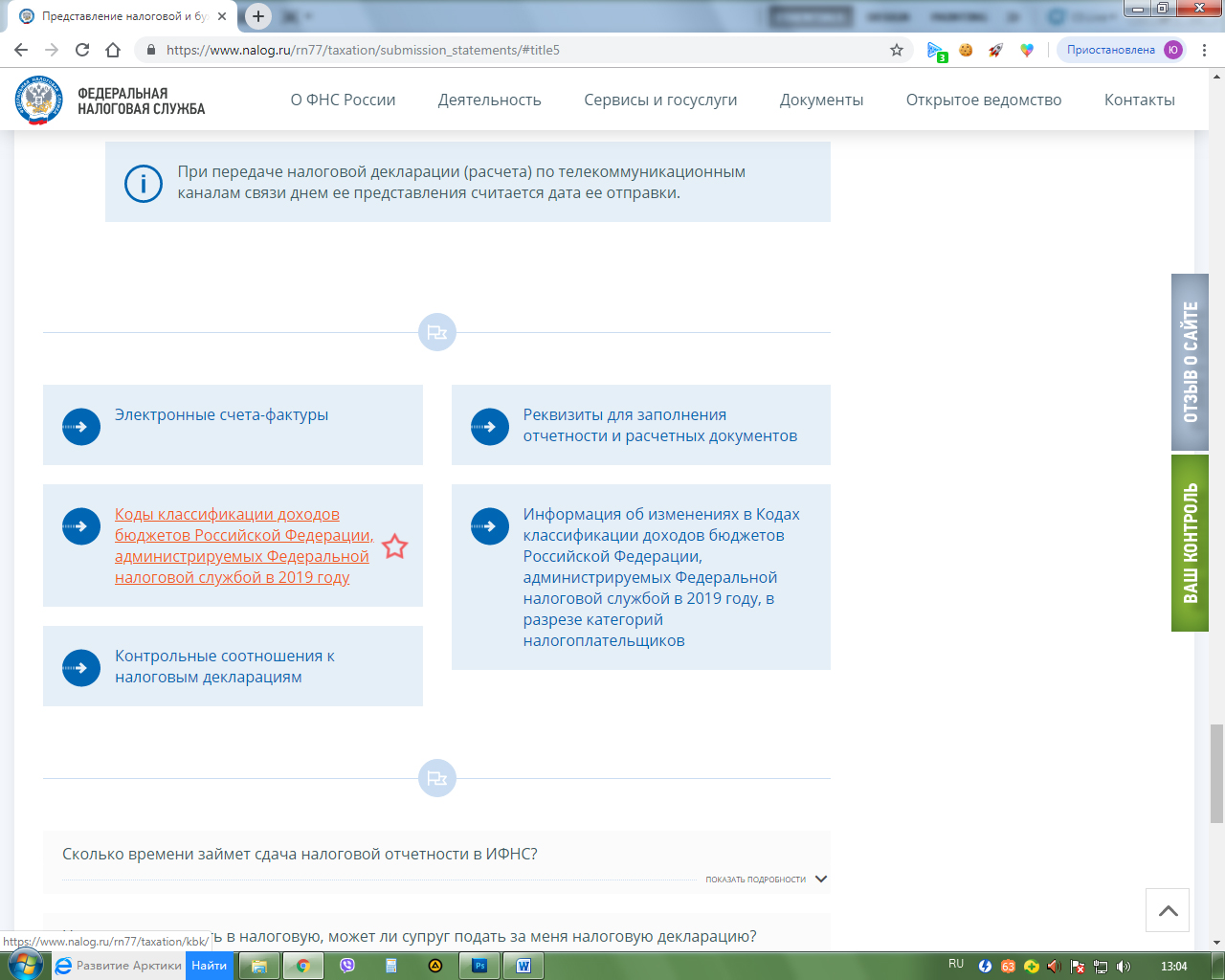

Здесь появится пункт «Коды классификации».

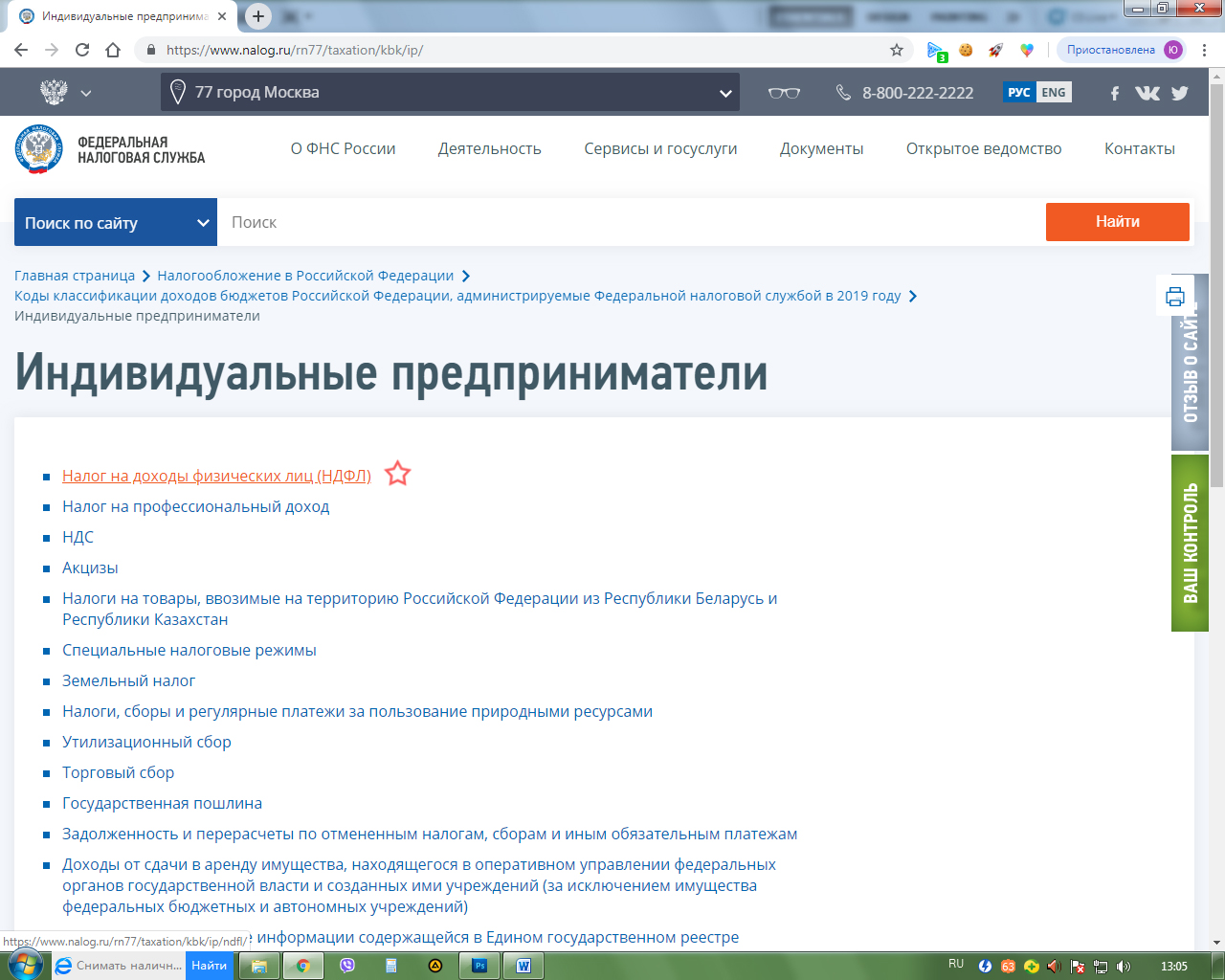

Далее следует выбрать нужный подраздел. Например, «Индивидуальные предприниматели».

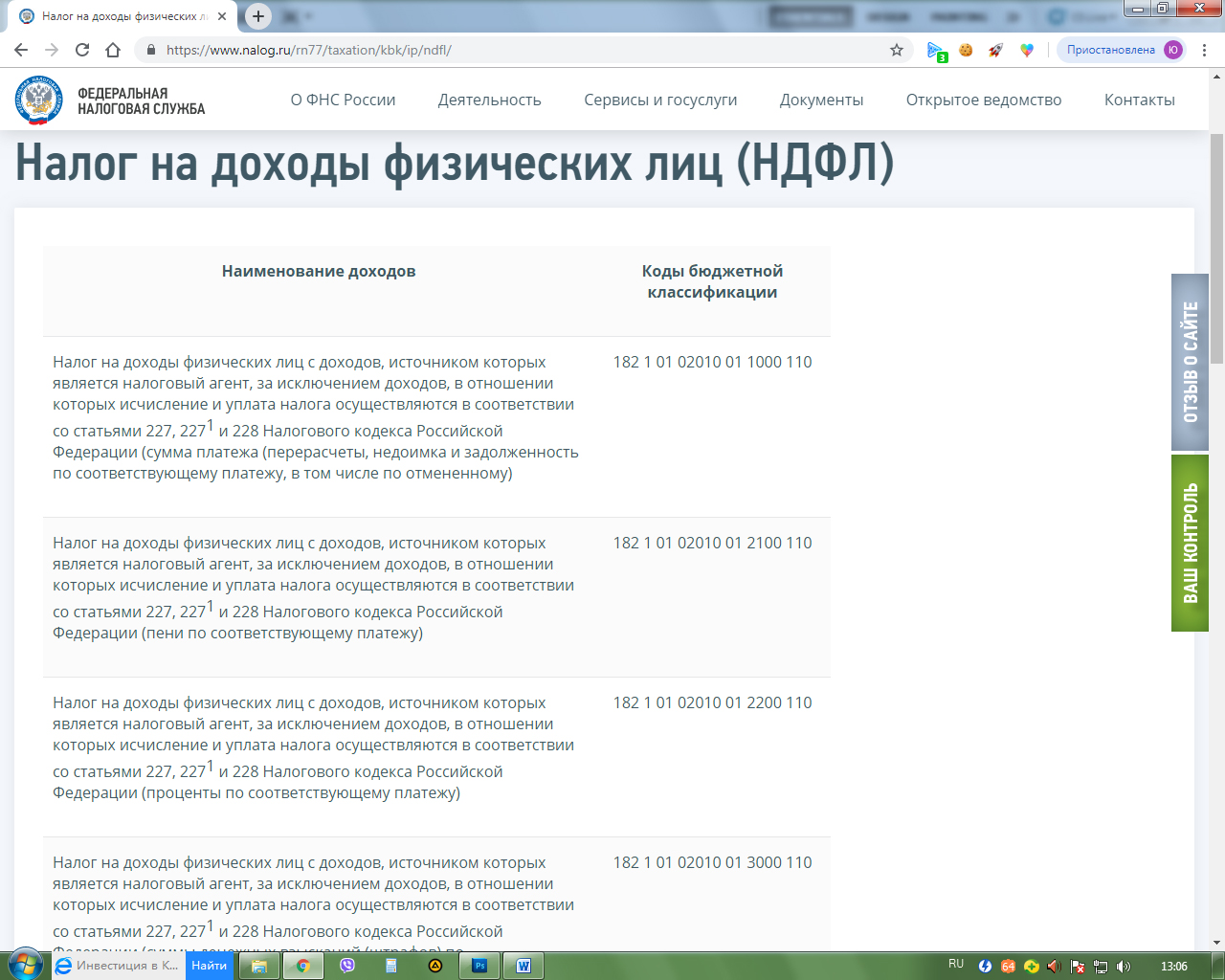

Затем в списке нажать на нужный налог.

В появившемся окне будет весь список КБК, актуальных на день поиска.

Таким способом можно всегда проверить правильность КБК перед заполнением платежного поручения.

КБК является важным реквизитом как для граждан, ведущих коммерческую деятельность, так и для государства.

Определенные комбинации цифр существуют для оплаты страховых взносов и налогов. Они отличаются в зависимости от выбранной системы налогообложения. Также коды различны для оплаты взносов от ИП за себя и для внесения средств за сотрудников.

Узнать все коды КБК, которые актуальны на сегодняшний день, можно в справочнике либо на сайте ФНС.

С течением времени комбинация цифр в КБК может меняться. Следует внимательно следить за изменениями для предотвращения ошибок. Если ошибка все же была допущена, следует в кратчайшие сроки подать в ФНС соответствующее заявление.

*Цены указаны на июль 2019 г.