КУДиР для ИП — что это такое, как заполнять журнал на УСН и ОСНО

Содержание:

Большинство налоговых режимов, предусмотренных для российских предпринимателей-физлиц, подразумевает непременное ведение Книги учета доходов и расходов. Что из себя представляет КУДиР для ИП, как ее правильно заполнять в зависимости от применяемой системы налогообложения. Как быть в случае отсутствия доходно-расходных операций при незакрытом ИП, а также о компьютерных программах, упрощающих ведение Книги, далее в статье.

Что такое КУДиР для ИП

КУДиР — это документ, служащий для регистрации денежных поступлений и трат, связанных с хозяйственной деятельностью.

Данные, содержащиеся в Книге, являются основанием для определения результата работы ИП за каждый налоговый период и, соответственно, вычисления суммы налога.

Любое поступление денег предпринимателю, не отраженное в учетных документах, с точки зрения закона считается неправомерным, что грозит гражданину штрафом или более серьезным наказанием. Внесение всех операций в КУДиР исключает наличие нарушений.

Книги учета доходов и расходов ведутся преимущественно ИП. Организации используют КУДиР только при уплате налогов по упрощёнке либо патенту.

Нередко ИП называют документ не книгой, а журналом. Его безусловно надо иметь, но регистрировать в инспекции ФНС, начиная с 2013 год, а не полагается.

Правила ведения журнала учета доходов и расходов

Основной принцип внесения хозяйственно-финансовых фактов из «первички» — в порядке хронологии.

Вносить в книгу (журнал) следует операции:

- прописанные в ст.ст. 249-250 НК РФ;

- указанные в п. 1 ст. 346.16 НК;

- имеющие подтверждение первичными учетными документами.

К первичным документам, или «первичке», относятся кассовые чеки и приравненные к ним БСО, платежные поручения, банковские выписки, накладные, ордера.

Поступления фиксируются в журнале в непреложном порядке, а траты в КУДиР не записываются, если сумма расходов не играет роли при расчете налога.

Каждая последующая операция заносится в книгу с новой строки.

Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета. Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу.

На УСН (упрощенка)

Журнал учета доходов и расходов для ИП при УСН начинается с титульного листа. Здесь необходимо вписать:

- ФИО;

- ИНН;

- ОГРНИП;

- налоговый период (год, на который заведена книга);

- адрес, совпадающий с указанным при регистрации ИП в налоговом органе;

- объект налогообложения;

- банковские реквизиты.

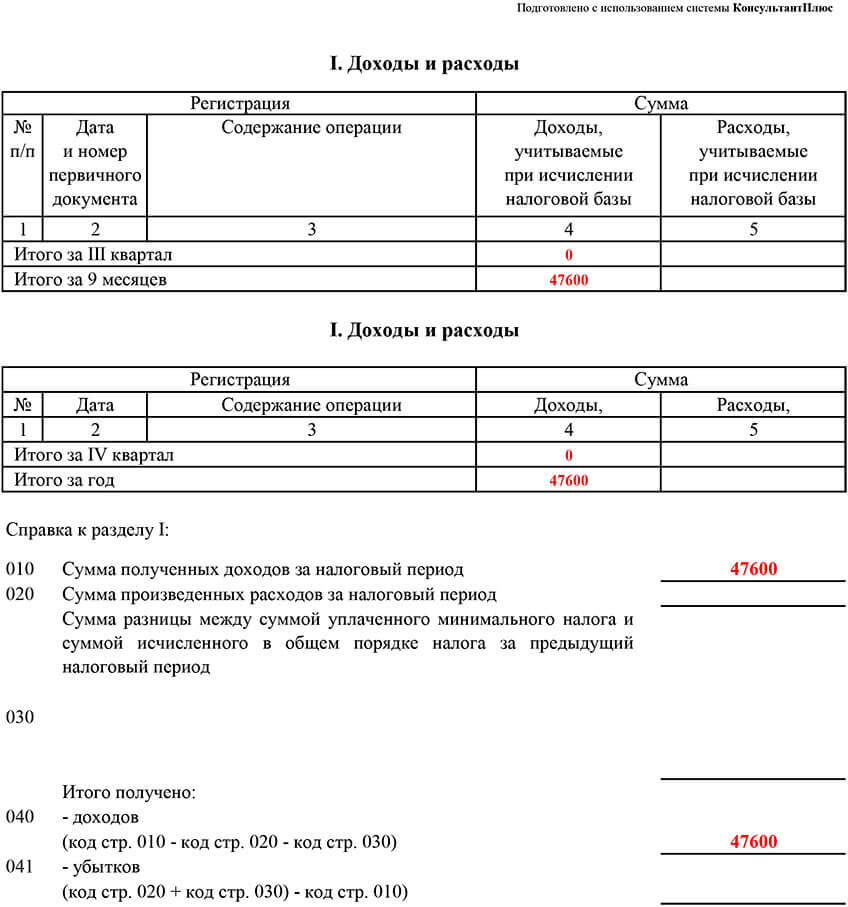

Раздел I — это таблицы количеством одна на квартал. Сюда вносятся:

- порядковый номер операции;

- номер и дата первичного учетного документа;

- сведения об операции;

- сумма поступления;

- сумма траты.

Расходы отражаются в книге только в том случае, если упрощенка действует по алгоритму «Доходы минус расходы».

Когда истекает очередной квартал, в таблицу вносится итоговая сумма за эти три месяца и за весь истекший отрезок налогового периода (полугодие, 9 месяцев).

В разделы II и III при разновидности упрощёнки «Доходы» не вписывается ничего.

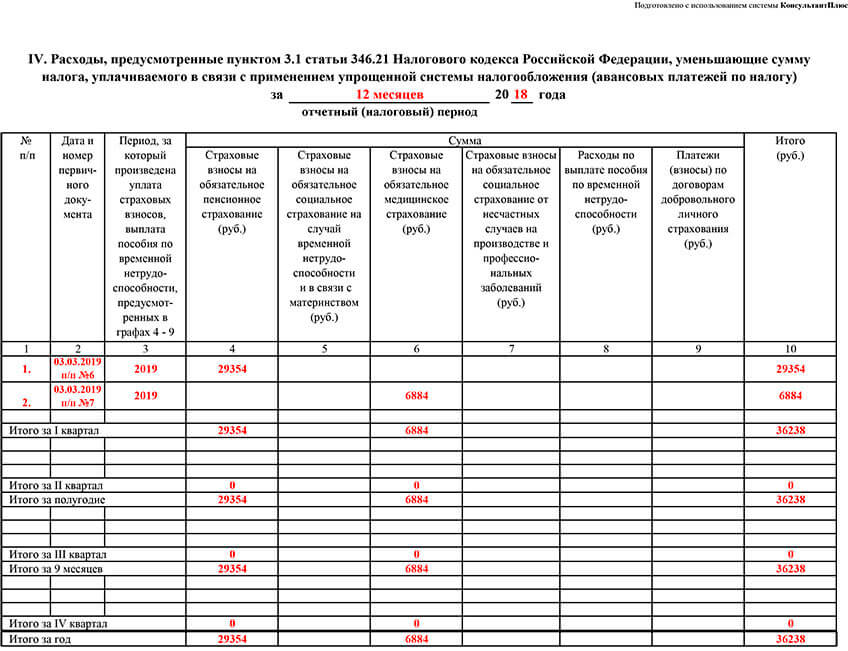

Раздел IV содержит данные о страховых взносах. ИП, который справляется без наемных работников, вносит суммы, уплаченные за себя. В ином случае указываются выплаты за себя и персонал.

С 2018 года бланк журнала учета содержит также раздел V, где фиксируются операции, связанные с торговым сбором. На сегодняшний день этот раздел обязаны заполнить только ИП, действующие на территории Москвы.

На ОСНО

ИП на ОСНО обязаны вести учет доходов и расходов — значит, в книге учета непременно отражаются как поступления, так и траты, сопряженные с хозяйственной деятельностью. Это объясняется тем, что применение ОСНО обязывает частного предпринимателя уплачивать НДФЛ.

Соответственно ИП должен бережно хранить всю без исключения «первичку» — не только подтверждающую законность извлеченных доходов, но и основания для понесенных расходов.

На ЕНВД

Индивидуальные предприниматели, платящие государству ЕНВД, — единственная категория занимающихся хозяйственной деятельностью физлиц, от которых заполнение журнала учета не требуется.

Соответственно налоговые органы не вправе применять к ИП на ЕНВД никаких взысканий в случае отсутствия КУДиР.

На патентной системе налогообложения

Патентная система налогообложения (аббр. ПСН) заключается в оплате хозяйствующим субъектом патента, который имеет фиксированную стоимость. Она определяется размером потенциального дохода на текущий год — показателя, зависящего в свою очередь от субъекта федерации, на территории которого оформляется патент.

Новый журнал учета заводится на каждый новый патент.

Образец заполнения

В любой момент можно свободно воспользоваться доступным образцом, который наглядно демонстрирует порядок отражения хозяйственных действий, подлежащих учету, в КУДиР для ИП на УСН.

При внимательном рассмотрении образец помогает понять принципы учета, общие для хозяйствующих субъектов независимо от применяемого налогового режима.

Как вести книгу при нулевом доходе ИП

Если состоящим на учете в ФНС частным предпринимателем никакая хозяйственная деятельность де факто не ведется, следовательно, никаких доходов у ИП на УСН нет, КУДиР все равно непременно следует иметь. Более того: только журнал учета, в котором отражены нулевые поступления, служит основанием для сдачи в налоговую инспекцию нулевой отчетности.

Нулевой журнал заполняется так: в каждой графе «Итого за квартал», «Итого за полугодие», аналогично в последней — «Итого за год», ставится цифра «0». Больше никаких записей делать не надо.

КУДиР с отраженным нулем поступлений следует хранить четыре года.

Полезные программы для заполнения КУДиР

Книгу учета можно оформлять в виде бумажного либо электронного документа.

Бумажная:

- в начале налогового периода нумеруется, прошивается, заверяется печатью ИП;

- заполняется чернилами либо пастой синего или черного цвета;

- ведется без использования корректирующих жидкостей — ошибка зачеркивается одной ровной линией, снизу записываются достоверные данные, ИП заверяет исправление подписью и (при наличии) печатью.

Электронная ведется с помощью ПК, ноутбука либо гаджета, на который установлено специальное ПО, созданное для ведения учета и (как правило) сдачи отчетности. В конце налогового периода КУДиР распечатывается на бумагу, прошивается, заверяется. До заверения в журнал можно вносить любые исправления в электронном режиме, после — ошибки исправляются, как указано выше.

Для оформления электронного журнала учета можно пользоваться бесплатной либо платной программой.

В качестве бесплатной программы подходит обычный Excel, но мы рекомендуем софт, упрощающий учет, нередко обладающий полезными дополнительными функциями. Самое распространенное ПО:

- «Книга доходов и расходов»;

- ИП УСН 2;

- БухСофт (упрощенная версия);

- «Мое дело».

Популярнейшие платные программы:

- «1С:Бухгалтерия»;

- «Парус-Предприятие»;

- «Контур.Эльба».

Ведение КУДиР связано со знанием особенностей своего налогового режима, правильным разделением операций на подлежащие внесению в учетный журнал и не подлежащие, корректным оформлением первичных документов. Бизнес-субъекты, постоянно решающие сложные задачи, справляются и с учетом хозяйственных фактов, влияющих на размер налога.

*Размеры штрафов актуальны на август 2019 г.