Как подать нулевую декларацию ИП — правильное заполнение документа

Содержание:

Если предприниматель открыл свое дело, он должен отчитываться в налоговую службу о своей прибыли, уплаченных им налогах. Но если он раскручивает свой бизнес и не получает от него прибыль, он считает, что отчитываться за это не нужно. Но это не так. Ему требуется предоставить нулевую декларацию. О том, как подать нулевую декларацию ИП — далее в статье.

Что такое нулевая декларация

Это отчет, подаваемый в налоговую службу. В нем отражается то, что денежные средства на личный счет предпринимателя не поступают. Поэтому он не может оплатить налоги.

Сдавать такой отчет обязаны бизнесмены, которые:

- посчитали свои траты, прибыль, но не смогли рассчитать конечную сумму налога;

- снизили сумму налога до нуля. Это происходит тогда, когда сумма, которую нужно оплатить, была уменьшена на сумму трат, понесенных ИП.

Первый случай свидетельствует о том, что бизнесменом:

- не велся его бизнес, денежные средства на его счет не поступали;

- не выдавались и не выписывались чеки, накладные, счета-фактуры;

- не выплачивается заработная плата своим работникам, нет статьи расходов.

А еще нулевую декларацию обязан подать бизнесмен, который только получил данный статус и еще не приступил к осуществлению своей основной деятельности.

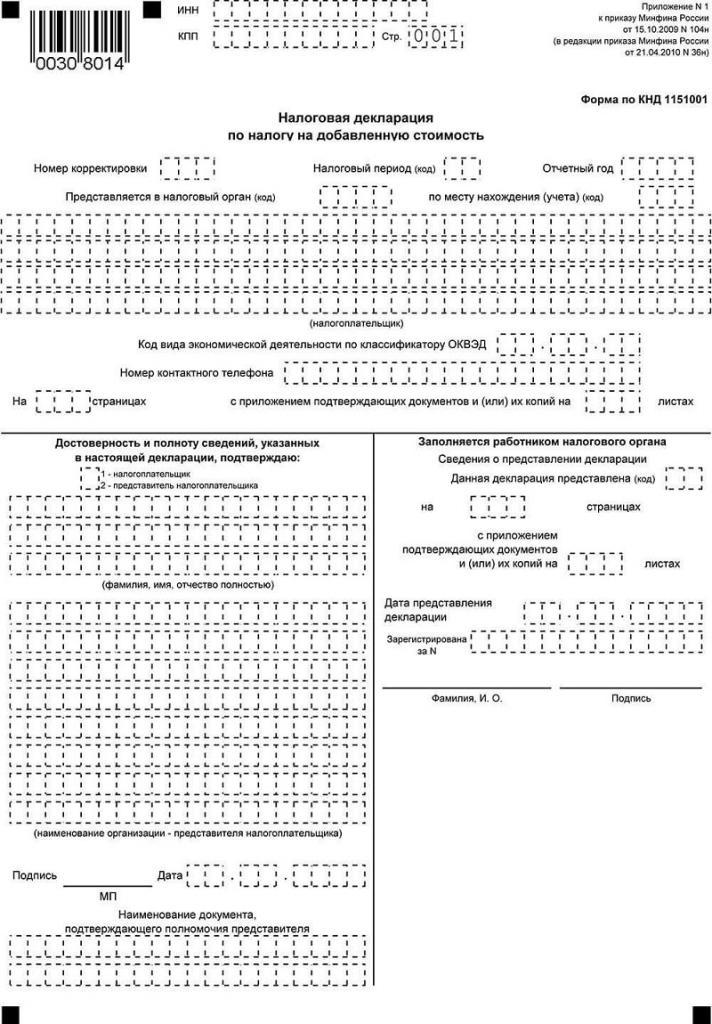

А еще нулевая отчетность ИП оформляется по определенным видам налогообложения. Она оформляется по:

- НДС, т.е. налог на добавочную стоимость.

- НДФЛ. Здесь указываются лишь доходы ИП по ОСНО.

- ЕСХН. Это единый сельскохозяйственный налог. Отчет подается в первый год после регистрации.

А еще нулевой отчет обязаны подавать предприниматели, работающие по УСН. Также он подается с прибыли организации. А более подробно узнать о том, как сдать нулевой отчет в налоговую для ИП, следует у работников налоговой службы.

Должен ли ее сдавать ИП

Большинство бизнесменов не подают отчетные бумаги , когда у них нет прибыли. Но если предприниматель вносит в декларацию очень большие суммы прибыли или предоставляет в налоговую службу нулевой отчет, то он привлекает к себе внимание работников данного органа. Так многие предприниматели стараются скрыть свой реальный доход. Скрыть его получится, но на некоторое время. Если сотрудники Налогового органа вздумают проверить предпринимателя, обнаружат его реальный доход, то штрафа ему будет избежать очень сложно.

Во время проверки сотрудники проверят все. Они:

- проанализируют счета компании;

- осмотрят территорию, где реально находится организация предпринимателя;

- проведут встречную проверку;

- проверят всех контрагентов, с которыми сотрудничает данный предприниматель.

Как правильно подать нулевую декларацию

Вообще заполнение декларации зависит от системы налогообложения, которую использует бизнесмен.

Если он учитывает только «чистый» доход, т.е. все расходы, вычитываются, то у него могут возникнуть убытки за прошедший год. Но государству он обязан будет заплатить 1% от своего дохода.

А если бизнесмен работает по «упрощенке», т.е. учитывает лишь «доходы», то отчисления в государственные органы ему делать не требуется.

Причем если у бизнесмена трудятся люди, то дополнительно им подается:

- декларация 4-ФСС, РСВ;

- отчетность по персонифицированному учету.

Если на бизнесмена никто не работает, то отчетность в ПФР он может не подавать, но отчисления в ПФР и ФФОМС он делать должен.

Образец правильного заполнения

Оформить нулевую декларацию ип очень просто. Важно учесть некоторые требования:

- Для заполнения используются печатные, заглавные буквы.

- Сведения вносятся вручную или впечатываются в электронном виде. Используется шрифт Courier New, размер 18.

- Суммы указываются полные, копейки не вписываются.

- Сведения вносятся черной гелевой ручкой.

- Все сведения вносятся без ошибок. Зачеркивать, исправлять данные нельзя.

- Буквы вписываются в свои клеточки.

- Пустых клеток быть не должно. В них ставят прочерки.

- В поле с названием «КПП» ставится также прочерк.

- При нулевых суммах отчислений в ячейку ставится прочерк.

- Все страницы нумеруются по сквозному принципу.

- Страницы не прошиваются.

Далее листы заполняются каждый предпринимателем отдельно. Зависит это от системы налогообложения, которую он использует. К примеру, если предприниматель:

- пользуется упрощенной системой налогообложения «доходы», то ему требуется заполнить лишь разделы 1.1; 2.1.1;

- платит торговый сбор, то он дополнительно заполняет раздел 2.1.2;

- пользуется упрощенной системой, где оплачивает 15% с чистой прибыли, то он заполняет разделы 1.2, 2.2.

Раздел № 3 предприниматели, работающие по упрощенной системе налогообложения, не заполняют.

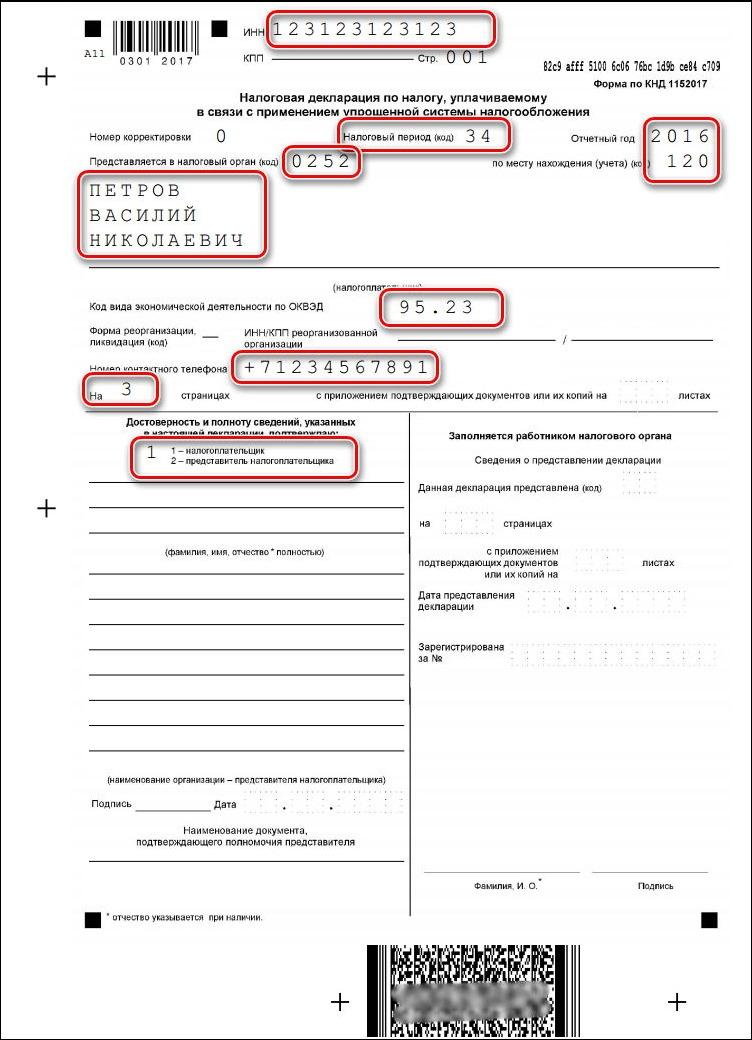

Первоначально каждый предприниматель должен заполнять титульный лист. Он состоит из нескольких разделов.

В него вносится:

- «ИНН». Он располагается в свидетельстве налогоплательщика или регистрационных документах предпринимателя.

- «КПП». В данном поле предприниматель ставит прочерк.

- «Номер корректировки». В данное поле вносится разное цифровое обозначение. Оно зависит от того, какую по счету декларацию заполняет предприниматель.

Если он:

- заполняет декларацию в первый раз, то в бумагу вносится цифра «0»;

- меняет сведения в уже оформленной бумаге, то вносится цифра «1», «2».

- «Налоговый период». Здесь также вносится разное цифровое обозначение.

К примеру, если предприниматель внес:

- «34», то он подает плановую декларацию за определенный отчетный период;

- «50». Такая цифра вносится в том случае, если предприниматель прекращает свою предпринимательскую деятельность;

- «95». Такая цифра вносится в бумагу тогда, когда предприниматель подает информацию о своей предыдущей деятельности, а далее он переходит в другую систему налогообложения;

- «96». Такая цифра используется тогда, когда предприниматель работал по УСН, прекращает работать по данной системе, но от своей профессиональной деятельности он не отказывается.

- «Отчетный год». Здесь указывается отчетный период, за который бизнесмен подает информацию в Налоговый орган.

- «Налоговый орган». Здесь указывается орган, куда пользователь подает бумаги.

- «Код». Если предприниматель работает по упрощенке, то здесь ему требуется вписать цифру 120.

- «Налогоплательщик». Здесь клиент указывает свое ФИО. Вся информация вписывается с новой строки. Причем все буквы должны быть заглавными. Каждая буква должна быть вписана в свою строку.

- «Код ОКВЭД». Данная информация содержится в выписке по ЕГРИП.

- «Форма реорганизации, ликвидации (КОД)». В данной строке предприниматель ставит прочерк.

- «ИНН/КПП реорганизованной организации». Здесь также ничего не вписывается.

- «Номер телефон». Здесь предприниматель указывает телефон, по которому с ним могут связаться работники Налогового органа.

А еще ему требуется посчитать количество страниц-приложений. Их также нужно внести в строку. Дополнительно пользователь должен подтвердить правильность введенных данных. Здесь он может поставить дату заполнения бумаги, свою подпись.

- «Название организации-представителя налогоплательщика». Здесь предприниматель ничего не вписывает.

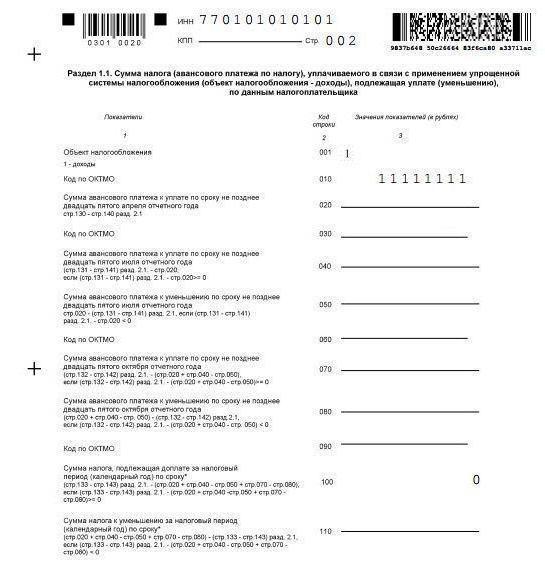

Раздел 1.1

Он заполняется предпринимателями, которые платят 6% от своего дохода.

Здесь он вводит:

- «ИНН».

- «Номер страницы». Здесь бизнесмен вписывает цифру «002».

- «Код по ОКТМО». Здесь вводится код населенного пункта, где проживает предприниматель. Причем если код содержит 8 цифр, то в пустых строчках нужно также поставить прочерк.

Строчки от 020 по 110 заполняются прочерками.

Ниже предприниматель ставит дату заполнения бумаги, свою подпись.

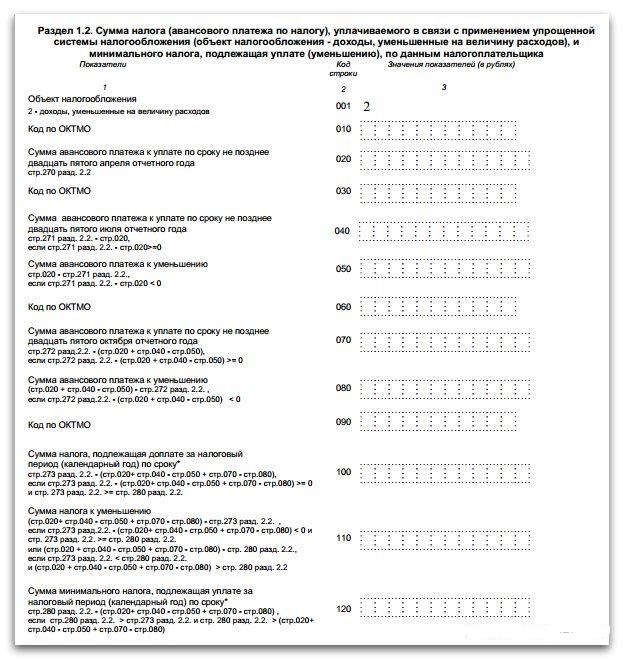

Раздел 1.2

Это вторая страница, которую должны заполнить предприниматели, получающие чистую прибыль, оплачивающие с нее 15%.

Здесь вводится:

- «ИНН».

- «Номер страницы». Здесь указывается цифра «002».

- «Код по ОКТМО». Здесь указывается код населенного пункта.

Строчки с 020 по 110 заполняются прочерками. Ниже также ставится подпись, дата заполнения бумаги.

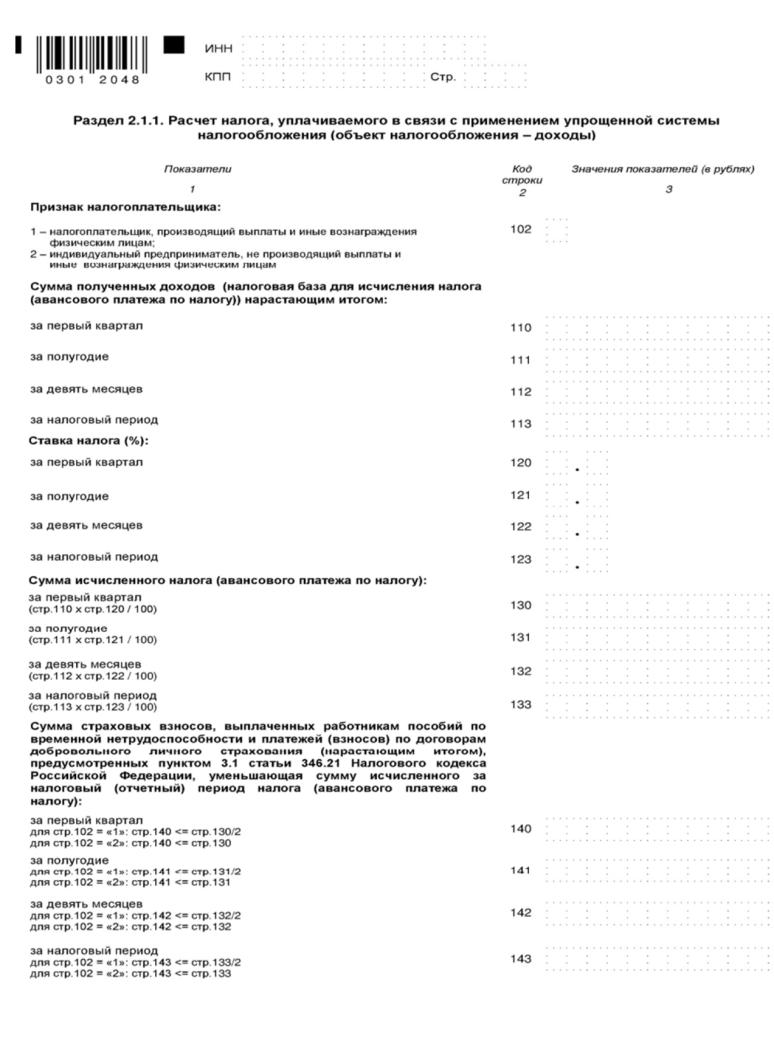

Раздел 2.1.1

Это третий лист, который заполняется предпринимателями, работающими по упрощенной системе налогообложения, и оплачивающие государству 6% со своей прибыли.

Вверху вписывается ИНН, КПП заполняется прочерком.

В разделе «номер страницы» ставится цифра «003».

В категории «Признак налогоплательщика» вписывается цифра «1», «2».

Причем вписывается:

- «2» в том случае, если у предпринимателя нет работников;

- «1» в том случае, если наемные работники у бизнесмена есть.

Строчки от 110 по 113, от 130 по 133, от 140 по 143 заполняются прочерками.

В строчках от 120 по 123 вписывается цифра «6,0». Это ставка.

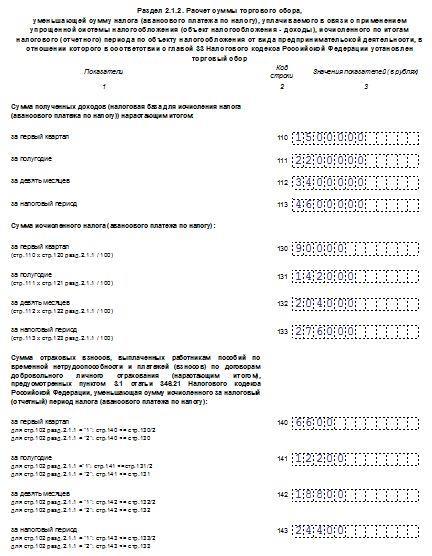

Раздел 2.1.2

Он заполняется также предпринимателями, работающими по упрощенке, и оплачивающими государству 6%.

В данный раздел входит 2 листа.

Здесь указывается ИНН, КПП не вписывается. В категории «номер страниц» пишется «004», «005». Далее пользователь ставит везде прочерки.

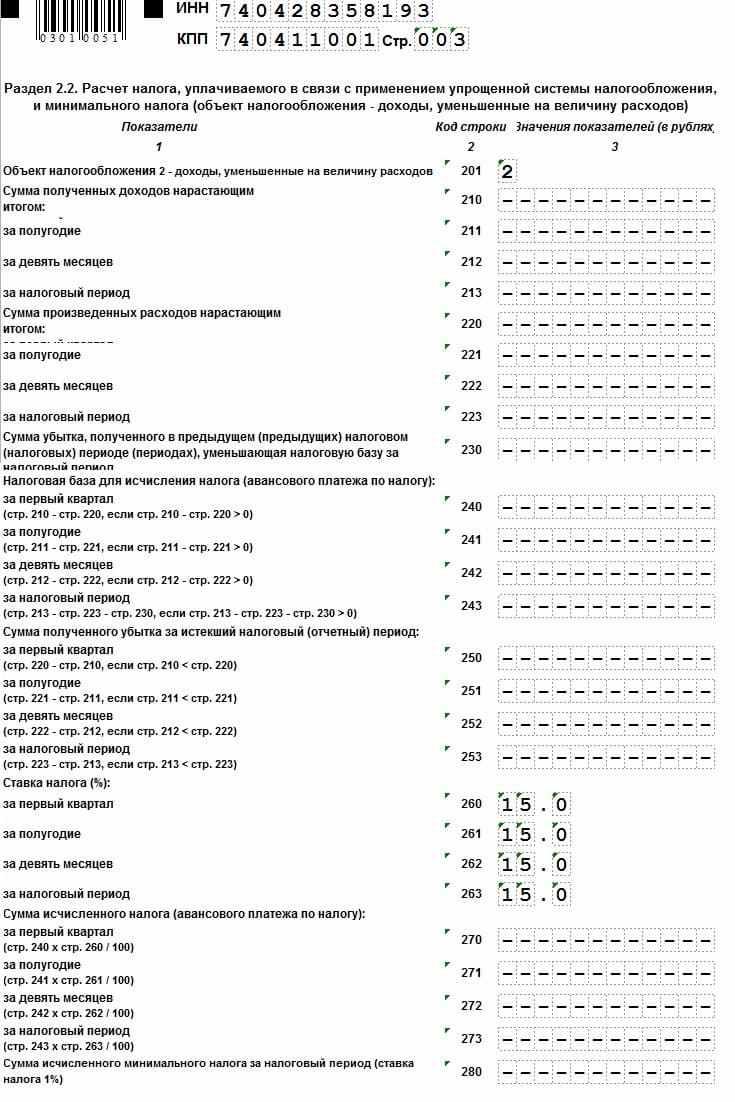

Раздел 2.2

Он заполняется предпринимателями, оплачивающими 15%, работающими также по упрощенному режиму налогообложения.

Строчки с 210 по 253, с 270 по 280 заполняются прочерками.

В строчках от 260 по 263 вносится налоговая ставка, т.е. «15».

Скачать декларацию и посмотреть образец ее заполнения можно на специализированном сайте.

Причем предприниматель должен скачать ту нулевую декларацию, которую подходит именно ему. Так декларации бывает декларацией по:

- УСН.

- ЕНВД.

- ОСНО.

- НДС.

Куда сдавать отчетность

Отправить отчет в соответствующую службу предприниматель может несколькими способами.

Он может:

- самостоятельно посетить налоговую службу, предоставить все необходимые бумаги. Бумаги предоставляются в двух экземплярах. На один из них сотрудники Налогового органа ставят отметку, оставляют его себе;

- послать в Налоговый орган своего представителя. Но бумаги подаются только при наличии у представителя нотариально заверенной доверенности;

- направить в Налоговый орган заказное письмо. При этом предприниматель должен приложить к письму две описи, квитанцию. Именно на квитанции указывается дата подачи отчетных документов.

Сотрудники Налогового органа могут попросить предпринимателя предоставить им все бумаги на электронном переносном устройстве.

Дополнительно они вправе попросить предоставить им штрих-код, расположенный на оформленном отчете.

Можно ли отправить онлайн

Подать отчет бизнесмен может и через интернет.

Делается это через:

- персональную страничку налогоплательщика. Но вход на нее осуществляется только по логину, паролю, который получил налогоплательщик при регистрации своего кабинета в Налоговом органе. Причем обратиться пользователь может в любой Налоговый орган. Для регистрации клиенту придется предъявить свой общий паспорт, ИНН. А еще он может получить электронную подпись, получить сертификат ключей. С его помощью пользователь может легко входить на персональную страничку;

- онлайн-портал «Госуслуги». Но также клиенту нужно зарегистрироваться здесь. Подать бумаги можно через раздел «Подача налоговой декларации».

В какой срок нужно сдать нулевую декларацию

Срок подачи нулевого отчета зависит от системы налогообложения, используемой индивидуальным предпринимателем.

К примеру, если он:

- работает по УСН, то декларацию он должен подавать 30 апреля текущего года;

- оплачивает НДС, то декларацию он закрывает 25 апреля за первый квартал; 25 июня за первое полугодие; 25 октября за первые три квартала; 25 января за первый год;

- работает по ЕНВД, то подавать декларацию ему нужно 20 апреля первого квартала, 20 июля первого полугодия, 20 октября за первые три квартала; 20 января за весь год;

- работает по системе ОСНО, то декларацию он подает 20 апреля за первый квартал, 20 июня за первое полугодие, 20 октября за первые три квартала; 20 января за год;

- оплачивает налог на прибыль, то подавать декларацию он должен 28 числа. Декларация подается ежеквартально;

- оплачивает налог 3-НДФЛ, то сделать декларацию он должен 30 апреля.

Есть ли штрафы за несвоевременную сдачу

За несвоевременную сдачу нулевой декларации, предпринимателю придется заплатить штраф. Его размер равен 1000 рублей.* А еще сотрудники Налогового органа оформляют на предпринимателя акт, постановление о налоговом нарушении.

Если пользователь не оформил нулевую декларацию по НДС, то штраф ему платить не нужно.

Сдавать нулевую отчетность обязан каждый ип. Причем рекомендуется это делать в точно отведенное на это законом время. Тогда проблем с работниками Налогового органа у предпринимателя никогда не возникнет.

*Цены актуальны на июль 2019 года.