2-НДФЛ для ИП — что это за справка, как ее сделать и нужна ли она без работников

Содержание:

Справка 2 НДФЛ для ИП может потребоваться в разных ситуациях, однако самому себе ее выдать нельзя. Чтобы исключить вероятность недопонимания, необходимо знать об имеющихся нюансах.

Что такое 2-НДФЛ для ИП

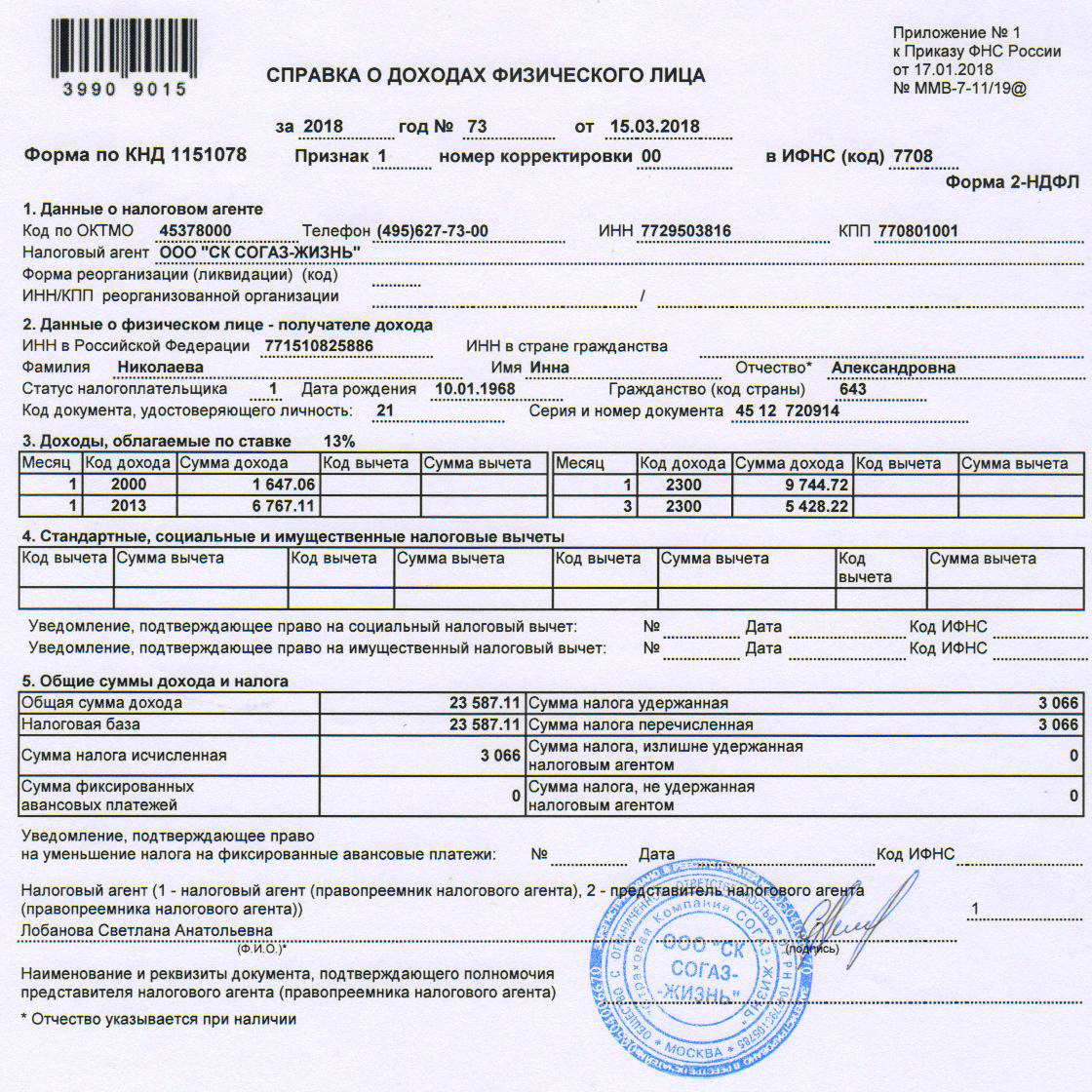

Справка 2-НДФЛ для ИП — документ, с помощью которого можно подтвердить размер получаемого дохода за конкретный период (часто за год), а также подтвердить сумму удержанного налога.

Если граждане зарегистрированы в качестве ИП и дополнительно работают по трудовому договору, документ можно взять у своего работодателя. В таком случае порядок выдачи стандартный.

Где ее получить

Рассматривая, как ИП получить справку 2 НДФЛ при отсутствии занятости по договору найма, то никакой возможности нет. Во многом это связано с тем, что налоги предприниматели на общем режиме налогообложения перечисляют самостоятельно, а справку может выдать только налоговый агент.

Граждане, получающие прибыль только от предпринимательской деятельности, могут подтвердить его размер путем составления справки о доходах в свободной форме. Такой документ можно предоставить самому себе.

Правила по заполнению справки

Справка содержит 5 разделов, среди которых:

- Раздел №1 — отображает данные о работодателе; Предприниматели должны указывать код ОКТМО код муниципального образования, в котором осуществляют предпринимательскую деятельность;

- Раздел №2 — содержит основные сведения о физическом лице, которое получает доход;

- Раздел №3 — основной блок, который декларирует полученный за интересующий отчетный период доход индивидуального предпринимателя. Необходимо указать ежемесячные суммы прибыли;

- Раздел №4 — сведения указываются при условии наличия налоговых вычетов. По сути, идет дублирование 3-ого раздела;

- Раздел №5 — указывается суммарный размер дохода налогоплательщика.

Особенности:

- заполнять форму необходимо с занесения информации об отчетном периоде, за который формируется документ;

- обязательное занесение сведений о порядковом номере, который присвоен налоговым агентом;

- обязательное отображение в специальной строке даты выдачи.

Образец справки по форме 2-НДФЛ для предпринимателей, которые дополнительно осуществляют занятость по договору найма можно скачать здесь.

Образец справки для ИП, который выдал документ сам себе, можно скачать здесь.

Нужна ли она индивидуальным предпринимателям без работников

Справка о доходах может понадобиться индивидуальным предпринимателям в любой ситуации, к примеру:

- при обращении в банк — если нужен кредит на развитие бизнеса, получение ипотеки и пр.;

- для оформления социальных выплат;

- с целью получения налоговых льгот и прочих послаблений.

Помимо справки 2-НДФЛ, доход можно подтвердить налоговой декларацией:

- при упрощенной системе налогообложения— УСН;

- при ЕНВД;

- поформе 3-НДФЛ.

Также используется книга учетов Доходов и Расходов, книга учетов Доходов — все зависит от используемого налогового режима.

Сколько действительна 2-НДФЛ

Срок действия документа в среднем составляет 30 дней с момента выдачи, однако все зависит от того, куда именно планируется ее передать. К примеру, многие банки требуют предоставления справки, которая была оформлена в последние 10 дней.

До какого срока нужно сдавать справку ИП

Регулярность подачи документ в ИФНС по месту регистрации индивидуального предприниматели — 1 раз по итогам отчетного календарного года до 1 апреля.

При отсутствии факта удержания подоходного налога и наемных рабочих, ИП в письменной форме оповещает налоговую службу. В таком случае период сдачи сдвигается до 1 марта.

Если наемный рабочий планирует оформить кредит либо увольняется, документ нужно сделать в течение 3-х календарных дней с момента обращения.

Установленный порядок сдачи документа ничем не отличается от общепринятого алгоритма, который применим в отношении иной налоговой отчетности. Выделяют несколько способов передачи:

- путем личного обращения в налоговый орган с заранее распечатанным документом с целью дальнейшей передачи уполномоченному специалисту. Аналогичный порядок действует в отношении доверенного представителя индивидуального предпринимателя (при условии наличия нотариально заверенной доверенности и паспорта для идентификации личности);

- с помощью почтовой пересылки — отправляется заказное письмо с опись вложения и уведомлением о получении;

- путем передачи с помощью электронного документооборота ЭДО либо специально разработанного программного обеспечения «Налогоплательщик ЮЛ», позволяющего обеспечить передачу всей необходимой отчетной документации в удаленном режиме в максимально сжатые сроки. В любом случае необходимо быть обладателем усиленной квалифицированной электронной подписи, в противном случае вариант передачи справки считается не актуальным.

Специалисты налоговой службы после получения документов, обязаны в однодневный срок отправить индивидуальному предпринимателю уведомление о получении — на указанный адрес электронной почты. В течение последующих 10 дней осуществляется проверка поданного документа.

К примеру, если суммарное количество наемных сотрудников превышает 25 человек, все документы подлежат передаче исключительно через специализированную программу электронного документооборота. В противном случае можно подавать в бумажной форме.

Если отчетность планируется сдавать в бумажной форме, необходимо помнить о следующих особенностях:

- справка о доходах подлежит предварительному занесению в Реестр данных о доходах физических лиц;

- индивидуальные предприниматели должны подготовить несколько экземпляров сопроводительного реестра;

- в период подачи уполномоченный специалист налоговой службы инициирует предварительную проверку на предмет выявления ошибок и опечаток, включая всевозможные корректировки;

- документ считается официально сданным только тогда, когда будет пройден контроль оформления — при отсутствии неточностей, недостоверности и прочих погрешностей;

- документ подлежит подписанию, после чего один экземпляр передается предпринимателю, второй остается в налоговой службе.

В случае нарушения установленных сроков подачи либо выявленных неточностей нарушитель привлекается к административной ответственности со всеми вытекающими последствиями.